- +1

明天,這家巨無霸IPO敲鐘:一年大賺48億

原創(chuàng) 周佳麗 文丹 投資界

報道 | 投資界PEdaily

明天,港交所又將迎來一個“巨無霸”。

投資界(ID:pedaily2012)消息,肯德基母公司百勝中國(9987.HK)將于9月10日在香港二次上市,每股定價412港元。有分析師認為,按全球公開發(fā)售后的4.2億股本計算,百勝中國市值預計超過1960億港元,高于港股同業(yè)平均水平。

1987年11月,肯德基在中國的第一家餐廳在北京前門開業(yè),成為首家進入中國的現(xiàn)代化西式快餐品牌。經(jīng)歷30余年的發(fā)展,百勝中國現(xiàn)在坐擁肯德基、必勝客、小肥羊、黃記煌等知名餐飲品牌,旗下門店超過10000家,僅2019一年就賺了48億人民幣。

這又是一場盛宴。百勝中國背后投資方眾多,其中早年間去肯德基面試被拒的馬云,在多年后通過螞蟻金服入股百勝中國,充滿了戲劇性。此外,百勝中國還引入了春華資本,而且其獨立董事名單中還包括眾多知名人士,比如高榕資本合伙人陳耀昌、前蔚來汽車CFO謝東螢,前DCM中國聯(lián)合創(chuàng)始人盧蓉等等。

餐飲巨無霸來了!

百勝中國赴港二次IPO:市值近2000億

百勝中國赴港二次上市,揭開了這家餐飲巨無霸的傳奇面紗。

1987年11月,中國第一家肯德基餐廳在北京面世,開業(yè)第一天門口便排起了長龍,也掀起了赴京游玩與山德士上校人像合影的熱潮。這是肯德基在中國的起點,也開啟了百勝在中國長達三十余年的旅程。

肯德基一入華,便廣受追捧。開業(yè)3個月,肯德基平均日銷售額達4萬多元人民幣,日賣炸雞1300只,為全世界7700家肯德基連鎖店之首。1988年全年營業(yè)額達1430多萬元,在全世界7700家肯德基快餐廳競賽中獲日銷量和年銷量兩個冠軍。肯德基早期員工在訪談中回憶說,“就那么一塊雞,要多久才能把本錢撈回來?我們預計是3年,結(jié)果一年半就回本了。”

趕上了“天時地利人和”,一進中國,肯德基就啟動了大規(guī)模擴張之路,1992年10家,1996年100家,2004年1000家......33年間,肯德基可以說是百勝在中國開疆擴土的一劑猛藥,也讓其猛然崛起成為一匹餐飲黑馬。

獨立分拆上市,是百勝中國發(fā)展以來的重要拐點。2016年11月,百勝中國正式從肯德基、必勝客和塔可鐘等知名餐飲品牌的母公司百勝餐飲集團分拆出來,作為這項分拆交易的一部分內(nèi)容,百勝中國將成為百勝餐飲集團旗下品牌在中國內(nèi)地的持牌人。與此同時,百勝中國還以獨立公司的身份在紐約證券交易所正式上市交易,股票代碼為YUMC。

上市當天,百勝中國在紐約和上海兩地同時敲響上市鐘聲,開創(chuàng)了資本市場上歷史性的一幕。當日,百勝中國以每股 24.51 美元在紐交所開盤,略高于 24.36 美元的發(fā)行價。33年過去,百勝中國股價已經(jīng)翻了一倍多。9月8日,百勝中國美股收盤價報52.32美元,按照當前匯率,約等于405.50港元。

四年后的今天,中概股紛紛嘗試赴港二次上市的浪潮中,作為首例餐飲股類,百勝中國備受關注。今天,百勝中國公布香港第二上市的招股結(jié)果,零售投資者共認購8771.85萬股新股,超額認購51.32倍。在此前的公告中,百勝中國國際發(fā)售與香港公開發(fā)售的最終發(fā)售價已確定為每股412港元,有望成為港股股價第二,市值高達1900億港元。

若行使超額配售權,百勝中國此次募資凈額最高約198.57億港元。關于募資凈額,百勝中國表示,擬將募集資金凈額用于以下用途,將用于擴大及深化餐廳網(wǎng)絡、將用于投資于數(shù)字化及供應鏈、食品創(chuàng)新及價值定位及優(yōu)質(zhì)資產(chǎn)部分資金均為約45%或76.51億港元;約10%或17億港元將用于運營資金及一般公司用途。

坐擁10000家門店,一年賺了48億

現(xiàn)在肯德基獨扛大旗

百勝中國的版圖到底有多大?

自第一家餐廳開業(yè)以來,百勝中國持續(xù)延伸自身的餐飲網(wǎng)絡,在中西方快餐上皆有滲透。除了肯德基、必勝客之外,百勝中國旗下品牌還有小肥羊、黃記煌、COFFii&JOY、東方既白、塔可貝爾及Lavazza等新興品牌,其中小肥羊、東方既白及黃記煌被百勝歸入中餐事業(yè)部。

截至2020年6月底,百勝中國在中國的足跡遍布所有省市自治區(qū)(港澳臺除外),在1400多座城鎮(zhèn)經(jīng)營著9954家餐廳。今年7月份,門店總數(shù)超過10000家。

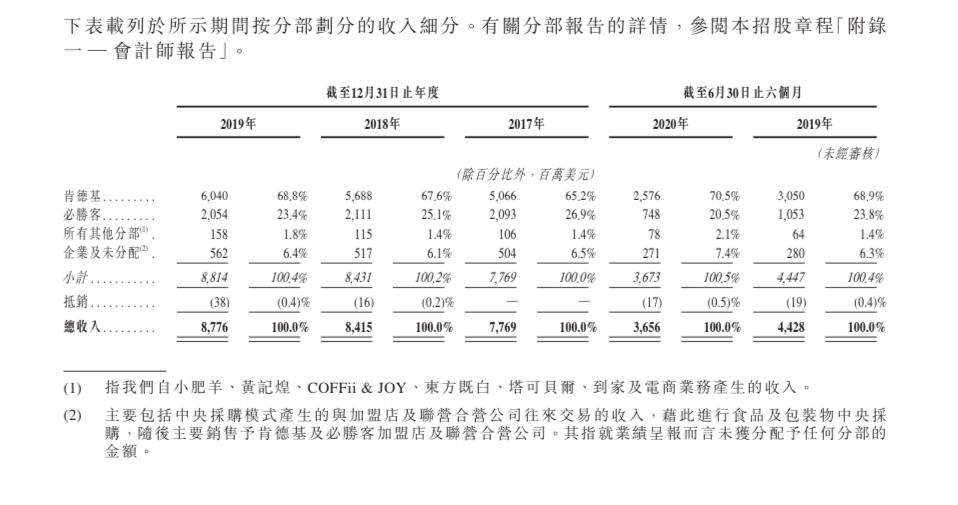

龐大的門店輻射,為百勝中國帶來了巨大的財富。根據(jù)招股書數(shù)據(jù)顯示,2017年至2019年,百勝中國營業(yè)收入分別為77.69億美元、84.15億美元、87.76億美元;同期,百勝中國凈利潤分別為3.98億美元、7.08億美元和7.13億美元(折合人民幣48億元)。根據(jù)弗若斯特沙利文報告,按2019年的系統(tǒng)銷售額計,百勝中國是中國最大的餐飲企業(yè)。

中餐版圖前途未卜,西餐方面只剩肯德基獨挑大梁,且在整個集團品牌布局上處于絕對優(yōu)勢。截至2020年6月底,肯德基門店超過6700家。在開店節(jié)奏上,肯德基同樣更快。在2017年至2019年以及2020年的前6個月,肯德基的開店數(shù)量分別為408、566、742、307個,期間門店凈增長率為29.2%;營收方面,肯德基在上述時期占比分別為65.2%、67.6%、68.8%、70.5%,呈現(xiàn)提升狀態(tài)。

百勝中國為何此時赴港二次上市?有業(yè)內(nèi)人士分析認為,百勝中國如果想要繼續(xù)保持快速擴張的步調(diào),必須尋找更多資本。疫情以來,百勝中國凈利腰斬。在全球市場中,中國市場為百勝集團貢獻了近一半的業(yè)績,當其他地區(qū)業(yè)績?nèi)栽趷夯瘯r,這時就只能靠中國市場來賺錢了。

春華、螞蟻集團注資,又一場盛宴開啟:

CEO年薪高達7400萬

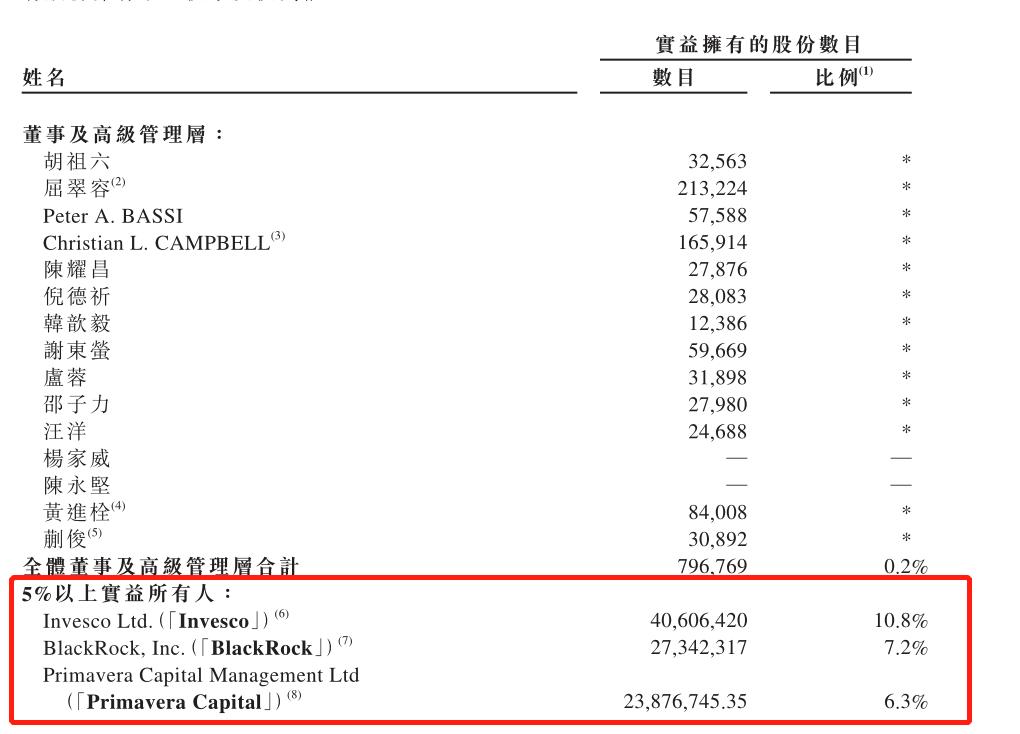

本次百勝中國赴港上市,外界更為好奇的是,到底是誰買下了中國最大的餐飲公司?

2016年9月,就在百勝中國完成分拆、登陸紐交所上市前夕,百勝餐飲集團宣布與春華資本及螞蟻金融服務集團(下稱“螞蟻集團”)達成協(xié)議,二者共同向百勝中國投資4.6億美元。其中,春華資本投資4.1億美元,螞蟻集團投資5000萬美元。

協(xié)議約定,春華資本和螞蟻集團合共擁有兩批可以在五年內(nèi)行使的認股權,分別按120億美元和150億美元股本價值的行權價。此次招股書顯示,在2021年10月31日前的任意時間,春華資本和螞蟻集團可按照第一批每股31.40美元的行權價,以及第二批每股39.25美元的行權價行使兩批認股權證,兩批認股權證相關的普通股總數(shù)占發(fā)行在外普通股總數(shù)約4.5%。

彼時,百勝中國加入“阿里系”的消息一出,馬云與肯德基的一段往事也迅速刷屏。馬云曾自爆30多年前和小伙伴去肯德基面試,25個人中24人通過,唯一沒面試過的就是馬云。很多網(wǎng)友評論,馬云此次投資也算君子報仇十年不晚。

不過,雖然大家都在調(diào)侃馬云“終于為當年未被肯德基錄用復仇”,但其實馬云在這項投資里并非最大贏家,在百勝中國股東名單中不乏知名投資機構(gòu)。

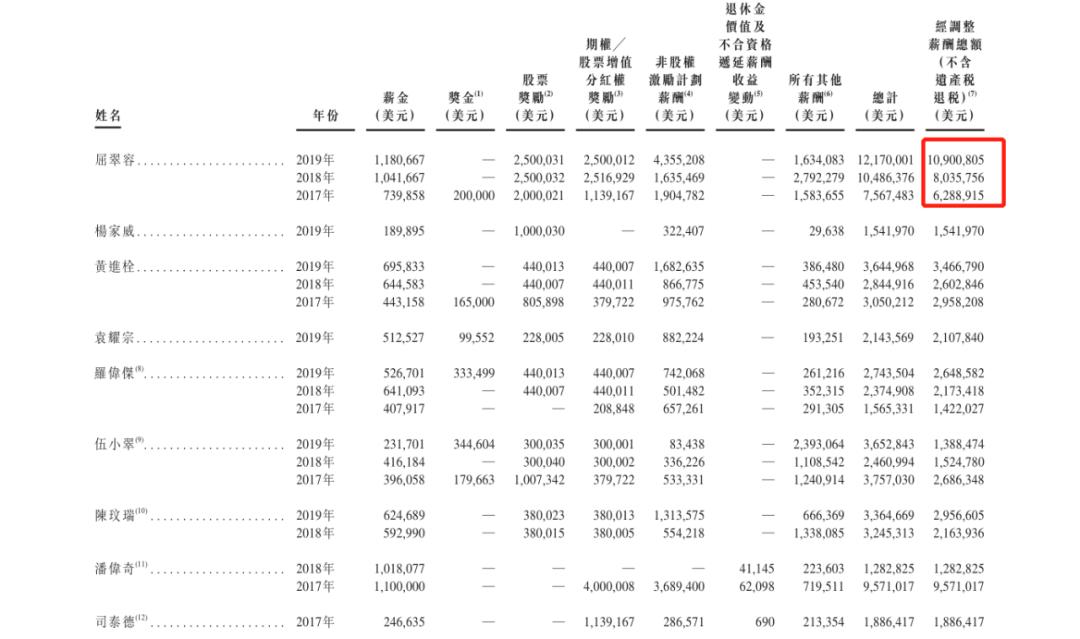

而從高管人員構(gòu)成來看,春華資本創(chuàng)始人兼董事長胡祖六擔任百勝中國董事長,屈翠容則擔任百勝中國的CEO,2014年屈翠容在加入百勝中國后先后任職肯德基首席執(zhí)行官、百勝中國總裁兼首席運營官等職位。

此外,百勝中國的獨立董事名單中還包括眾多知名人士,比如高榕資本合伙人、前沃爾瑪中國區(qū)總裁兼首席執(zhí)行官陳耀昌;螞蟻集團首席財務官韓歆毅;前蔚來汽車、新東方教育首席財務官謝東螢;前DCM中國聯(lián)合創(chuàng)始人盧蓉;金浦瓴岳投資創(chuàng)始人及董事長邵子力以及另一位春華集團創(chuàng)始人汪洋等人。黃進栓為肯德基總經(jīng)理,蒯俊為必勝客總經(jīng)理。

如今,伴隨百勝中國港股IPO,又一場財富盛宴即將開啟。

原標題:《明天,這家巨無霸IPO敲鐘:一年大賺48億》

本文為澎湃號作者或機構(gòu)在澎湃新聞上傳并發(fā)布,僅代表該作者或機構(gòu)觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發(fā)布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯(lián)網(wǎng)新聞信息服務許可證:31120170006

增值電信業(yè)務經(jīng)營許可證:滬B2-2017116

? 2014-2025 上海東方報業(yè)有限公司