- +1

流動性經濟學|極端的年代、美元霸權興衰與美聯儲獨立性

為緩解新冠肺炎疫情造成的流動性沖擊,美聯儲采取了無限量寬松的貨幣政策,這相當于將其作為戰時緊急狀態來應對。美聯儲的資產負債表規模已經從3月初的4.3萬億美元增至5月底的7萬億美元。其購買的主要資產是聯邦政府債券,這屬于標準的“財政赤字貨幣化”操作。海量美元流動性的投放覆水難收,或將引發市場對于美元匯率和預期通脹的擔憂,長期將有損美元的公信力。

美元霸權的建立

美國綜合經濟實力與經濟、金融開放度的提升,美聯儲積極作為,金融創新以及金融機構在海外設立分支機構等都發揮了重要的作用。

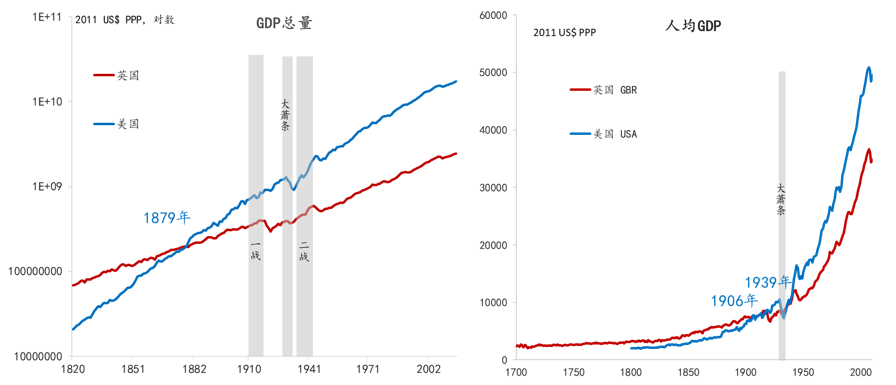

根據麥迪遜的數據,美國的GDP總量在1879年就超過了英國,人均GDP首次超過英國的時間為1906年(圖1)。而美元在外匯儲備中首次超過英鎊,則要等到1925年。其中,1914年至1925年,可被看作是轉換期(埃肯格林,2011)。從1879年算起,到美元取得一定優勢地位,經歷了近半個世紀。從歷史經驗和國際貨幣強大的網絡外部性來看,綜合經濟實力的反超,資金和貿易網絡的復雜性,及在全球價值鏈中的有利位置或是構建貨幣權力的必要條件。

圖1:英美經濟實力對比

運用類比的方法,埃肯格林認為,上世紀80年代以來,美國的貿易逆差和財政赤字不斷擴大,這與英國在一戰前的情況非常類似。與此同時,在二戰后不同時期,美國也面臨著來自日本、歐盟和中國的競爭,其在世界經濟和貿易中的份額也在不斷下降。另外,中國在上海建設金融中心的努力,也類似于美聯儲在上世紀20年代在紐約建立貿易承兌匯票市場一樣,都有助于提高貨幣的國際化程度。過去10年,中國在推動人民幣國際化上成績斐然,人民幣在在貿易結算、外匯儲備和計價單位等方面發揮著越來越顯著的作用。

一戰前,美國綜合經濟實力已經超過英國,但英鎊仍然是當時最重要的國際貨幣,倫敦的國際金融中心地位也遠超過紐約,這是由于國際貨幣的“鎖定效應”的存在。這種經濟與金融格局的不匹配,與全球經濟失衡和金融市場的震蕩是相伴而生的(de Cecco,1984)。著名金融史學家金德爾博格就認為,大蕭條肇始于世界經濟對英鎊和倫敦的高度依賴,及其與英國在維護英鎊和倫敦卓越地位的條件的缺失之間的矛盾。隨著英國在世界經濟中的份額的下降,其維護全球金融穩定和英鎊地位的能力也在下降。如此一來,引發世界貨幣體系的切換的“東風”只剩下英國犯錯,以及美國抓住契機,做一些正確的事情。這個歷史性的機遇就是兩次世界大戰。

相對于美國最對了什么,更重要的是英國做錯了什么。自1717年確立金本位到一戰之前的這段時期,每當遇到戰爭,英國政府財政赤字就會擴大,發行債券融資的需求隨之膨脹,利率也會上揚。為保證國債順利發行,常見的手段包括增設新稅種,限制商業債券的發行,限制資本流出,關閉黃金兌換窗口等。要想降低發行利率,英國政府可能向英格蘭銀行施壓,如要求以較低的協議利率發行國債,或由英格蘭銀行統購市場未能消化的份額。這本質上就是“財政貨幣化”,從而會削弱英鎊的公信力。但是,一方面,英國多數時候會贏得戰爭;另一方面,戰爭結束后,英國會以原比價回歸金本位,并采取措施償還戰爭中積累的債務;從而使得英鎊和英國國債在較長的時間內保持著最高公信力。此外,不得不提的原因是,能夠替代英鎊的貨幣長時間缺失,法郎與德國馬克是有力的競爭者,但它們更多還是局限于歐洲大陸及其海外殖民地。

從拿破侖戰爭到一戰前夕,英國國債的余額從8.3億英鎊減少至7億英鎊,但這個趨勢隨著第一次世界大戰的爆發而徹底扭轉。英國一戰的軍費高達75億英鎊,相當于1913年財政支出的38倍。一戰結束的1919年,未償國債余額占GDP的比重從1914年的28%上升到了128%。

一戰爆發初期,英國認為戰爭會很快結束,理由是經濟相互依賴程度的加深和全面戰爭的毀滅性。所以,英國仍然延續著傳統思維,以戰后恢復金本位為前提,維持經濟的開放。戰爭爆發后,歐洲的資金停止流入,銀行開始回收流動性,致使英國金融市場出現了流動性不足和實體經濟開始收縮。為緩解資金外流壓力,英格蘭銀行在一個月內將貼現率從3%提高至10%,但這反過來又增加了國內的通縮壓力,所以,《皮爾條例》暫停實施,英格蘭銀行獲準發行流通券和超過法定限額的紙幣。同時,英格蘭銀行還通過直接購買國債的方式為戰爭提供融資。美國早在1917年9月就禁止了黃金外流,而英國則“熬”到了1919年3月。早在1915年,維持英鎊匯率穩定的壓力就已凸顯,但正如凱恩斯所論述的,“如果稍有發生緊急事態的跡象即停止支付黃金的話,倫敦城的地位將遭受嚴厲打擊。” 用印鈔的方式來對沖資金外流壓力和支付戰爭費用,引發了戰后的通脹,從而增加了英國在1925年以原比價恢復金本位制的難度。凱恩斯后來也改變了想法,將英國這種金本位崇拜稱之為“野蠻時代的遺跡”。

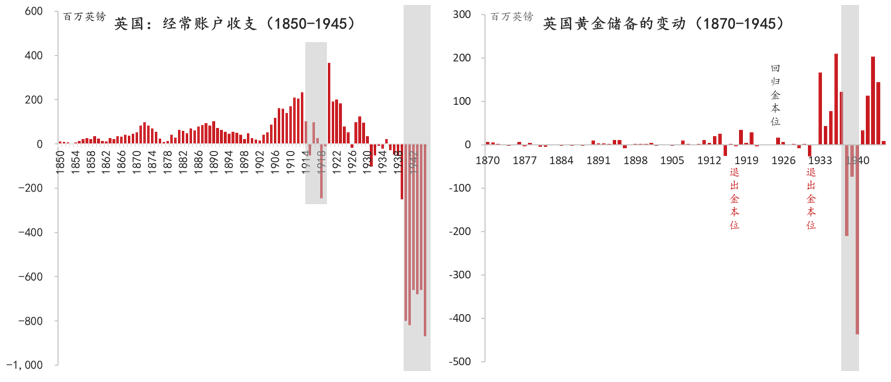

英國1850年以來經常賬戶盈余的國際收支格局在一戰期間被打破。1915年,英國首次出現逆差(0.5億英鎊),1918擴大至2.5億(圖2,左圖)。1925年恢復金本位制后,1926年再次出現逆差,1931年逆差擴大到1億英鎊,英國再次退出金本位,其后也只有1935年實現了盈余,1936年到二戰結束,英國經常賬戶持續逆差,1945年接近9億英鎊。貿易逆差與黃金儲備的減少同步發生,英國黃金儲備在兩次世界大戰期間(或之前)大幅減少,尤其是1938-1940年(圖2,右圖)。

圖2:英國的經常賬戶收支與黃金儲備變動

總結來說,英國宏觀經濟賬戶在兩次世界大戰的組合就是:財政赤字+經常賬戶赤字+黃金外流+貨幣投放。對于英鎊和英國國債的公信力來說,可謂“最差的組合”。

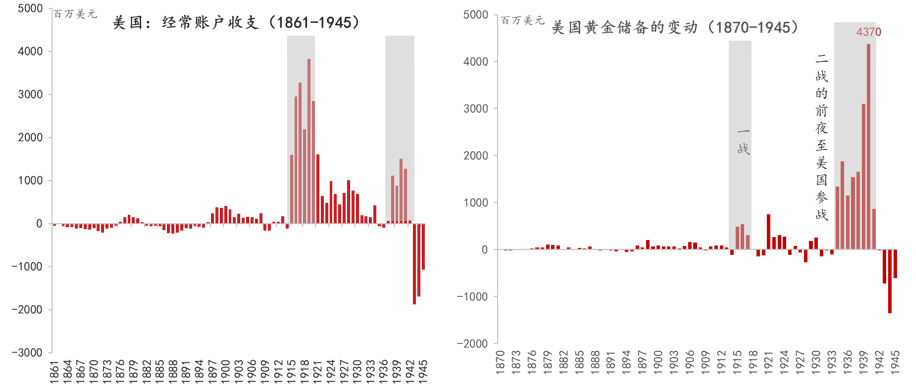

微妙之處在于戰爭與和平的時間差。遠離戰場和較晚卷入戰爭讓美國在這個“極端的年代”成了世界上最大的貿易盈余國和債權國,同時也成了黃金儲備最充裕的國家,這奠定了美元“囂張的特權”的基礎。1861-1914年,美國經常賬戶基本維持均衡,盈余或赤字的規模較小。從1915年到1942年,美國連續28年實現貿易盈余(圖3,左圖),因此而積累了大量的外匯儲備,其中就包含黃金儲備(圖3,右圖)。1934年,美國貨幣黃金儲備開始大幅增加,這與1933年希特勒上臺給歐洲局勢帶來的變化有密切關系。1934至1941年的8年間,美國黃金儲備共增加160億美元,年均增加20億。其中,二戰爆發初期的1939和1940年,分別增加了31億和44億美元。也正是因為二戰刺激了需求,美國才擺脫了大蕭條。二戰結束后,憑借著“租借條款”,英國在布雷頓森林體系中做出了諸多妥協,建立在“黃金-美元”體系上的國際經貿格局得以確立。

圖3:美國的經常賬戶收支與黃金儲備變動

兩次世界大戰改變了19世紀以來英國政府的融資和清償方式。富田俊基在《國債的歷史》中將其概括為6點:

第一,除了發型國庫券和向央行借款外,也開始發型紙幣;

第二,國庫券發行頻次提高,從價格競爭投標的方式改為政府設定利率;

第三,開始發行3-10年期的中期債券;

第四,發行長期國債時,條件對投資者更加優惠,如利息稅減免等;

第五,促進個人投資者購買國債;

第六,開始發行以美元、日元等外幣發行的國債。

這些都從不同側面反映出了英國政府融資需求的增加。其中,第一點讓財政與貨幣的邊界越來越模糊。

美聯儲的獨立性

美國經濟、軍事和黃金儲備無疑都是確立美元和聯邦政府債券公信力的基礎,但另外一點常被忽視的一個細節是美聯儲的獨立性。這在當先的語境下或許會被視為一個“冷笑話”,因為有觀點認為,美聯儲的決策受到了特朗普的影響,是為特朗普“救市”,從而帶有一定的政治色彩。

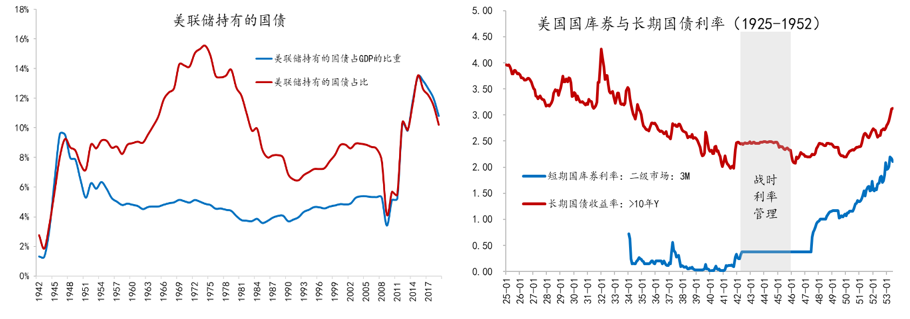

實際上,美聯儲購買國債這一行為可追溯到大蕭條。《1932年銀行法》授權美聯儲在二級市場購買國債,并以此作為貨幣發行基礎的權力,這就是量化寬松政策的法律依據。美國參加二戰之后,財政赤字持續擴大,1942年和1943年分別達到15%和30%,1944-1945年略降至22%,國債余額占GDP的比重從1941年的43%升至1946年的120%。此間,美聯儲持有的國債的余額及比例也大幅增加(圖4,左圖)。但美聯儲從未在一級市場購買國債。當然,美聯儲確有壓抑長期利率,支持國債價格的可能。從1941年到1951年,美國5年期國債利率從未超過2.5%(圖4,右圖),這被認為是財政部向美聯儲施壓的結果,因為戰時政府需要融資,戰后又需要通過低息續借的方式償還戰爭期間積累的債務本息。但富田俊基認為,雖然美聯儲將國庫券利率固定在3.75%對國債利率的形成有影響,但美聯儲支持國債價格的政策不具有可持續性,故這種解釋不具有說服力。

圖4:美聯儲持有的聯邦政府債務及戰時利率政策

二戰后,美國實際上又進入了另一場戰爭,不僅是與蘇聯的冷戰,還有朝鮮戰爭,越南戰爭等。1949年末開始,長期國債利率開始上揚。緊接著,1950年6月,朝鮮戰爭爆發。9月15日,麥克阿瑟在仁川登陸。美國政府預計財政赤字會增加,從而主張維持長期國債利率上限。杜魯門總統還專門給時任美聯儲主席托馬斯·麥凱布寫信,稱“解除固定利率正是斯大林所期待的”。美聯儲隨即增持國債。在1951年1月的FOMC會議上,艾克斯理事稱,“如果聯邦銀行順應要求固定國債利率的呼聲而買入國債的話,美聯儲就會成為通貨膨脹的引擎。”很顯然,美聯儲與總統的意見發生了沖突。一個星期之后,杜魯門史無前例地出席了FOMC會議,指出當時美國所面臨的形式甚至比二戰還要嚴峻,并指出“如果國民對國債失去信賴的話,那事態就會非常危險”(富田俊基,2015),要求美聯儲維護國債市場的穩定。麥凱布總裁的回應是,可以按照總統的要求將利率固定,但他會選擇辭職。

相比于總統所要求的通過購買國債維持國債價格的方式,美聯儲另辟蹊徑,將自身從維護國債的義務中抽離出來。1951年3月3日的FOMC會議上,麥凱布與財政部長斯奈德(Snyder)發表聯合聲明:財政部與聯邦銀行完全達成共識,認為應該進一步完善國債管理政策和金融政策,以使政府成功地調配資金,并實現債務最小程度的貨幣化這一共同目標。長期國債利率應聲上漲到2.5%以上,市場認為,美聯儲從支持國債價格的責任中解放了出來。富田俊基認為協議當日可被認為是美聯儲的“獨立日”。協議發表之后,美聯儲將其公開市場干預的對象限定在國庫券上,這與戰時國債管理政策有顯著區別。顯然,2008年大危機之后,美聯儲可能忘卻了“獨立宣言”。

美元霸權的強化

歷史上,要求美聯儲進行國債管理的“特殊時刻”多為戰爭,二戰后變成了金融危機。過去半個世紀,危機發生的頻率越來越高,通貨膨脹的風險卻越來越低,在這個背景下,后凱恩斯學派經濟學家提出了現代貨幣理論,簡單來說就是,在利率降至零和不引起通貨膨脹的前提下,財政赤字可以貨幣化,即央行可以通過發行紙幣并在一級市場購買國債的方式為財政赤字融資,政府再通過“最后雇主計劃”等一系列逆周期政策刺激內需,使經濟擺脫困境。我們認為,這是一種歷史的倒退和對權力的濫用,從而危及美元和美國國債的公信力。

有觀點認為,1971年尼克松關閉黃金窗口就是一種違約,但美元霸權不僅沒有受損,反而強化了。還可以看到,每次金融市場出現流動性沖擊,美元都會變得更為強勢,美債也會更受投資者追捧。從而,美元和美債被視為稀缺的安全資產。因此,美國擁有印鈔和財政赤字貨幣化的特權。這就像英國在一戰前也多次限制黃金流出,而后又完好無缺地回歸金本位一樣,英鎊和英國國債的公信力看上去也并未因此而受到影響,那是因為,國際貨幣體系不會因為某一個“螺絲釘”的松落而解體,但如果在某些情況下,多個螺絲釘同時松落,體系就會瓦解。兩次世界大戰直接導致了國際貨幣體系的切換,是因為它給英國形成了這樣一個組合:財政赤字+貿易赤字+貨幣寬松+黃金外流+美元替代。

不可否認的是,美元仍將在較長時期內占據霸權地位,而且,美元的霸權地位比英鎊更加穩固。這不僅是因為更高程度的全球化形成的“鎖定效應”,更在于當前國際貨幣體系的結構與19世紀的英鎊體系有顯著區別。

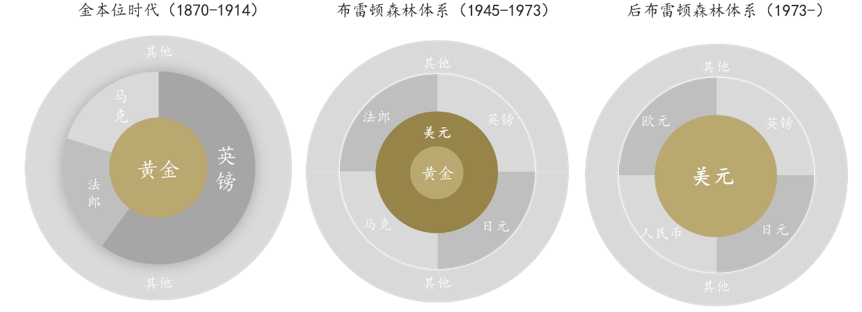

在1973年布雷頓森林體系徹底瓦解之前,“黃金-美元”體系與“黃金-英鎊”體系有較高的相似性,雖然前者更多是一種制度建構,后者則是自發秩序。“黃金-英鎊”體系如(圖5,左圖)所示,本質上是金本位制,不同貨幣匯率均設定為黃金平價,英鎊只是因為其在國際貿易與金融中發揮著更大的作用,故也充當著一定的“錨貨幣”的角色,但其地位顯著低于黃金,一旦投資者擔心英鎊貶值,就會要求將其兌換成金幣。正因為如此,一戰期間,英國黃金儲備大幅減少,直接導致英鎊公信力下降。

圖5:國際貨幣體系的變遷

中圖為布雷頓森林體系的結構,美元與黃金掛鉤,其他貨幣與美元掛鉤,所以是一種雙層嵌套式的貨幣體系,有種“挾黃金以令諸侯”的意思。美元在很大程度上替代了黃金的貨幣屬性。從與黃金的可兌換性上來說,布雷頓森林體系與金本位制度非常相似。在擔心美元貶值時,美元儲備國可將其兌換成黃金。1964年之前,南非和前蘇聯的黃金供應滿足了市場的需求,但從1965年開始,供應出現下降。與此同時,法國和意大利等歐洲國家一方面對美元霸權感到反感,另一方面也擔心美國維護布雷頓森林體系的能力,故一直增持黃金,導致美國的黃金儲備從上世紀60年代中期后快速流逝,最終致使尼克松總統在1971年關閉黃金窗口。1973年,過渡性的“史密森協定”失效,布雷頓森林體系徹底瓦解。

在后布雷頓森林體系中(圖5,右圖),黃金的儲備貨幣地位變成了一種象征,貨幣屬性盡失,不再發揮交易媒介和價值尺度職能,美元成了唯一的“錨貨幣”。雖然歐元、英鎊、日元和人民幣也被認為是國際貨幣,但相對于美元來說,仍處于“外圍”。如前所述,美元之所以能夠較快取代英鎊而成為最重要的世界貨幣,原因是,在金本位體系中,英鎊的公信力不僅受到財政紀律的約束,還受到黃金儲備的限制,黃金對英鎊有更高一層的替代性。正是因為黃金的這種替代作用,再加上戰爭期間英國黃金儲備的流逝和美國黃金儲備的增加,才加速了美元對英鎊的替代。但是,在當前以美元為中心的國際貨幣體系中,并不存在這樣一個超主權的第三方貨幣對美元形成替代,從而也增加了美元的“鎖定效應”和人民幣國際化的難度。

美元霸權的前景

即使如此,隨著新興市場國家的興起,美國在國際經濟和貿易中的份額在不斷下降,美元在國際金融市場上的份額也在不斷被切分。

上世紀80年代以來,美國國際收支赤字和財政赤字規模不斷擴大,21世紀以來呈現出進一步擴大的態勢。美元雖然在金融市場震蕩時表現的很強勢,美元匯率也一直比較穩定,其在國際貿易、外匯交易和國際儲備中仍然發揮著主導作用,但相對優勢在下降。比如,在國際儲備中,美元已經從世紀初葉的70%下降到2019年的60%。考慮到貨幣金融體系與經濟和貿易格局在長期內要保持一致,我們認為,國際貨幣體系“一超多強”的格局會朝“三足鼎立”轉變演變,歐元和人民幣會在各自區域的金融和貿易中發揮更重要的作用,從而繼續分割美元的份額。對于人民幣來說,前提是保持匯率穩定,這又依賴于建構在財政紀律之上的國家信用。

傳特朗普政府在打中國持有的美元債的歪主意,這將是對美利堅優良傳統的背棄。1789年,華盛頓當選美國第一任總統,漢密爾頓為第一任財政部長。為清償獨立戰爭欠下的債務,漢密爾頓宣布聯邦政府接受所有對內和對外債務,且以面值償付。他還說:“和個人一樣,國家只有遵守約定才能獲得信任,否則會有相反的命運。”即使不是以某種理由凍結或拒不償付債務,而是實施名義負利率,本質上也是一種以鄰為壑的政策,從而將削弱美元和美債的信用,與一戰前后的英鎊一樣,必然遭到歷史的清算,只是當下還缺少可替代的媒介罷了。

縱使有無數個理由支撐美元和美債的強勢地位,但美國政府財政赤字的持續擴大和聯邦債務的不斷積壓,美聯儲獨立性的丟失和無底線量化寬松政策的常態化,從長期來看,都會削弱美元、美債和美聯儲的公信力。

(作者邵宇為東方證券首席經濟學家,陳達飛為東方證券宏觀分析師;本文系國家社科基金重大項目“世界貨幣制度史比較研究”(18ZDA089)的階段性成果。)

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司