- +1

流動性經(jīng)濟學|量化寬松、金融不穩(wěn)定與現(xiàn)代貨幣理論

現(xiàn)代貨幣理論(MMT)在美國的興起是總統(tǒng)大選,在國內(nèi),是新冠病毒。一場關于“財政赤字貨幣化”的討論正在中國展開。

人類用幾百年時間和無數(shù)次悲劇證明了印鈔的危害性,可我們僅僅用10年時間就忘得一干二凈。這場討論本就是進步,因為在《中國人民銀行法》第二十九條誕生之前是不會有這場討論的。歷史交給我們的是財政紀律的重要性,其中之一就是保持央行的獨立性。將貨幣錨定通脹,頂多算是貨幣失錨之后的一個“發(fā)明”。至今為止,維持物價穩(wěn)定仍被認定為各國央行貨幣政策的首要目標,也因此,好像只要通脹無憂,貨幣政策就可以“開小差”了。

在開放經(jīng)濟中,承擔財政赤字貨幣化成本的并不是央行,而是財政本身,而最終承擔者只能是納稅人。因為,它破壞的是財政紀律和國家信用,因此,投資者會要求更高的風險溢價。

MMT:主權(quán)信用貨幣時代的貨幣理論

布雷頓森林體系瓦解宣告了商品貨幣時代的終結(jié)和主權(quán)信用貨幣(法幣)時代的到來,貨幣不再需要任何金屬儲備作為發(fā)行的基礎。隨著信息通信和數(shù)字技術(shù)的發(fā)展,貨幣的形態(tài)也在發(fā)生變化,其主體不是體現(xiàn)為現(xiàn)鈔,而是銀行賬戶上的一串數(shù)字——銀行存款,它構(gòu)成了廣義貨幣的主體。商品和金融交易等都可通過銀行電子系統(tǒng)實現(xiàn),故貨幣的“記賬貨幣”(money of account)職能備受推崇,并被認為是貨幣的本質(zhì)屬性。后凱恩斯(Post-Keynesian)學派經(jīng)濟學家、師承明斯基的蘭德爾·雷(Randall Wray)就是代表人物之一,他所推崇的“現(xiàn)代貨幣理論”(Modern Monetary Theory,MMT)就是指主權(quán)信用貨幣理論。

歷史上,由于信用缺失,政府發(fā)行債券需要有稅收作為擔保。那么,當信用建立起來了,還需要依賴稅收發(fā)行國債嗎?政府的稅收如何保證?

如果經(jīng)濟中存在大量失業(yè)和企業(yè)破產(chǎn),如大蕭條那樣,或者是本次新冠肺炎疫情導致企業(yè)停工停產(chǎn),居民居家隔離,又或者像辜朝明(Richard Koo)所說的,經(jīng)濟處在“資產(chǎn)負債表衰退”(balance sheet recession)周期中,私人部門(非金融企業(yè)和家庭)都在為以債務最小化為目標,投資和消費需求嚴重不足,稅收也會隨之銳減。按照“稅收驅(qū)動國債”的邏輯,政府的逆周期政策將無法展開。這顯然與實踐不一致。

MMT的方法論基礎是存量-流量一致(Stock-Flow Consistent)分析,從宏觀各部門的資產(chǎn)負債表和現(xiàn)金流量表的動態(tài)關系來解釋經(jīng)濟運行的邏輯,存量產(chǎn)生流量,流量疊加存量,各部門的資產(chǎn)負債表的變化是存量和流量相互作用的結(jié)果。從宏觀會計學原理來看,一個部門的金融資產(chǎn),必然是另一個(或幾個部門)的負債。同時,對于單個部門而言,每一筆交易都會同時等量地記錄在資產(chǎn)負債表兩側(cè),任何時點的資產(chǎn)負債表都是平衡的。所以,SFC是建立在實物與金融交易所遵循的等價原則之上的。無論是單筆交易形成的資金流量關系,還是由一筆一筆的交易形成的單個部門和各部門間資產(chǎn)負債表存量關系,都需滿足SFC當中的“一致性”規(guī)則。

四部門存量-流量的一致性

在開放經(jīng)濟條件下,實體經(jīng)濟可被分為四個部門:政府、非金融企業(yè)、家庭和國外。其中,非金融企業(yè)和家庭被統(tǒng)稱為(國內(nèi))私人部門。那么,在任一時間期限內(nèi),比如一年,四部門的盈余或赤字相加必然等于零,不可能出現(xiàn)四部門同時實現(xiàn)盈余,也不可能同時出現(xiàn)赤字的情況;一個部門的盈余必然對應著另一個或多個部門的赤字。

基于存量、流量一致性原理,MMT的支持者認為,只有政府部門處于赤字狀態(tài)時,私人部門才能保持盈余。故主張,在主權(quán)貨幣體系下,應該由政府部門加杠桿,因為政府不會破產(chǎn),私人部門加杠桿還會導致金融不穩(wěn)定。在不引起通脹的情況下,可通過“財政赤字貨幣化”為政府實施“就業(yè)保障/最終雇主”計劃融資。當然,在充分就業(yè)的情況下,也就沒必要如此了,所以,該藥方大多適用于非充分就業(yè)狀態(tài),而在此狀態(tài)下,政府支出的通脹風險也較小。蘭德爾·雷(2017)認為,金融危機和歐債危機之后的政策都在實踐MMT。值得強調(diào)的是,MMT并未明確要求央行在一級市場以零利率的方式購買國債。一級市場還是二級市場,看起來只是技術(shù)上或程序上的區(qū)別,但前者卻繞開了市場的約束和定價。

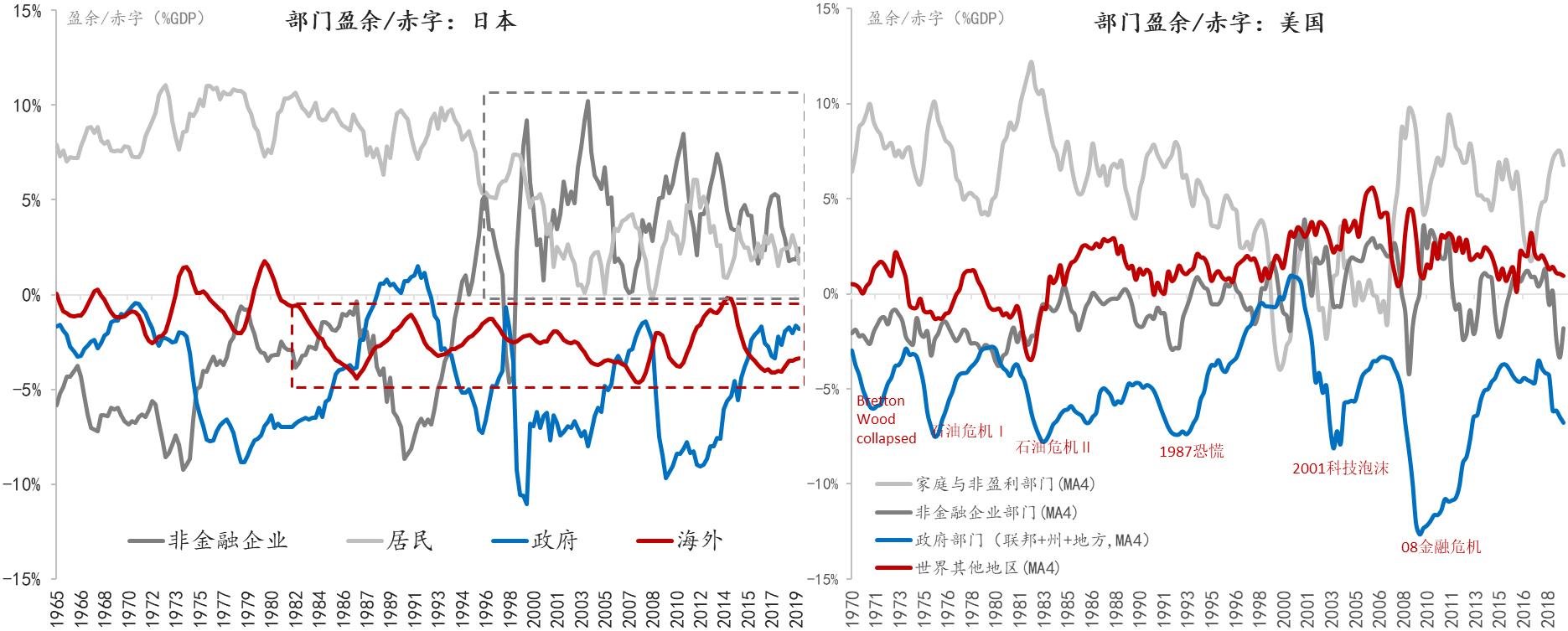

一個理想的經(jīng)濟系統(tǒng)對應著相對平衡的政府和國外部門,以及盈余的居民部門和赤字的非金融企業(yè)部門,也可以認為這是一個正常的組合,但正常狀態(tài)畢竟只是經(jīng)濟周期的一個階段。在泡沫化階段,私人部門往往都會處于赤字狀態(tài),或家庭部門基本不儲蓄,如2008年金融危機之前的美國。圖1為日本和美國4部門金融賬戶反映出的資金流量關系,橫軸上方表示盈余(金融資產(chǎn)減去金融負債大于零),表示資金提供者,下方表示赤字,故需要借入資金。

日本的典型事實是,從20世紀80年代初開始,對外部門始終處于赤字狀態(tài),即資本凈流出;1990年泡沫破裂后,日本陷入資產(chǎn)負債表衰退周期,企業(yè)部門從原來的赤字部門轉(zhuǎn)為盈余部門,并保持至今;家庭部門盈余規(guī)模相對下降。整體上,私人非金融部門處于盈余狀態(tài)。另一方面,政府則始終處于“借錢”的狀態(tài),但呈現(xiàn)出一定的周期性,每次遇到危機的時候,赤字就會增加。在亞洲危機期間,一度突破10%,安倍上臺后,顯著收窄。

美國的結(jié)構(gòu)與日本不盡相同。20世紀80年代中期以來,國外部門一直處于盈余狀態(tài),但2008年金融危機之后規(guī)模在收縮;家庭部門盈余在2008年金融危機爆發(fā)前30年間持續(xù)下降,前10年基本保持平衡,前兩年基本處于赤字狀態(tài),目前已恢復至20世紀80年代的水平;非金融企業(yè)部門20世紀末從之前的小幅赤字轉(zhuǎn)為2008年之前的盈余,后危機時代基本保持平衡,但波動性加大;美國政府部門的赤字與日本有較高的相似性,隨經(jīng)濟周期的變化而呈現(xiàn)出顯著的周期性。

量化寬松是MMT的實踐

長期以來,日本被認為是量化寬松(QE)的首創(chuàng),始于2001年3月19日。這實際上是一個誤識。如果將QE定義為央行在二級市場上購買國債,那這種行為自中央銀行誕生以來便有之,自白芝浩(Bagehot,1873)以來便被認定具有了一定的合法性。英格蘭銀行是為英國國王籌集對路易十四的軍費而誕生的,以股份制銀行的身份,于1878年首次在一級市場上拍得政府債券;美聯(lián)儲公開市場委員會(FOMC)也是在討論如何管理國債的一系列討論中成立的。早在大蕭條期間,《1932年銀行法》就授權(quán)美聯(lián)儲在公開市場購買國債。即使是日本銀行,也早在1932年11月25日開始在一級市場認購國債,再將其在二級市場售出。

歷史上,幾乎很少有例外,每當央行失去獨立性而為財政赤字印鈔票時,都引發(fā)了政府債務的積累和通貨膨脹。正是歷史的教訓,央行需要保持獨立性才成為一種共識。1937年,聯(lián)邦銀行首次聲明將購買國債的目的限定在穩(wěn)定國債價格。1951年財政部與美聯(lián)儲的聯(lián)合聲明之后,美聯(lián)儲不再承擔穩(wěn)定國債的任務。針對1932年在一級市場認購國債的行為,《日本銀行百年史》(第四卷)記載:“昭和七年秋,本行同意認購國債。這是不久之后剝奪本行作為中央銀行功能的第一步。從這一意義上來講實在是很遺憾。”并認為,認購國債是史上最大的失敗。不過,直到1999年,央行管理日本國債的制度才逐步建立。

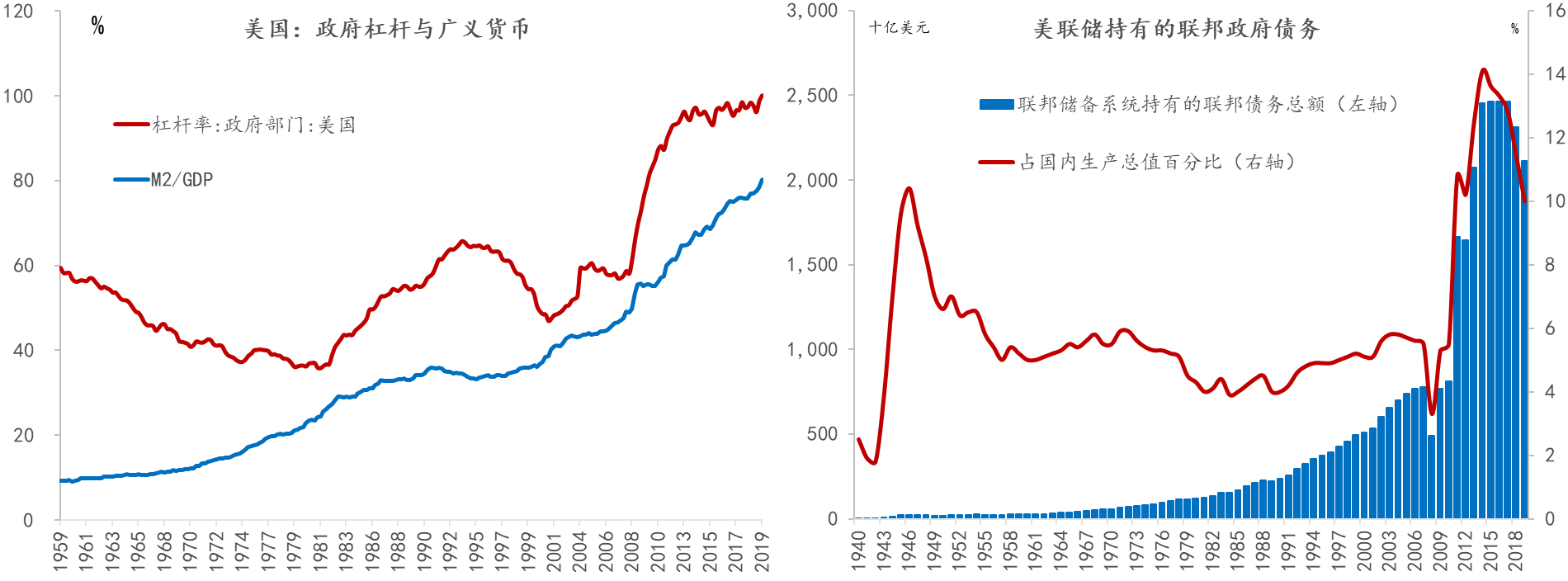

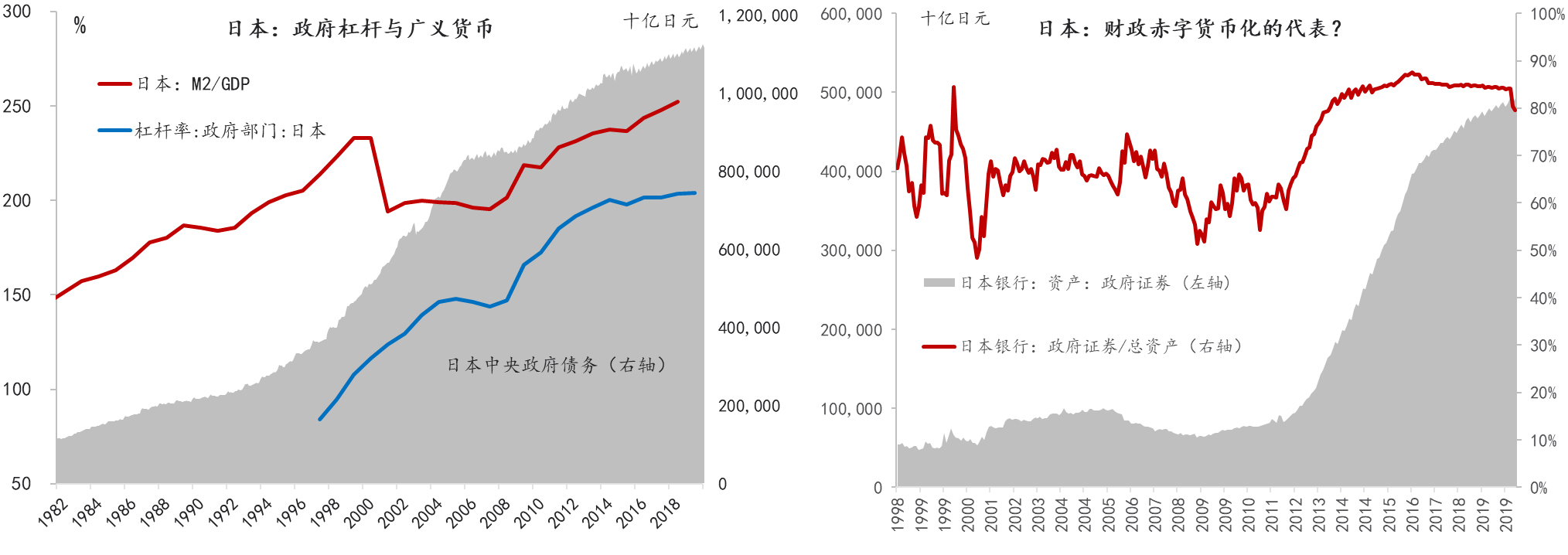

2008年金融危機之后,似乎出現(xiàn)了歷史性的倒退。各國央行購買了大量證券,QE在全球范圍內(nèi)鋪開,政府杠桿率、廣義貨幣、央行資產(chǎn)負債表及其所持有的政府債券規(guī)模都達到了新高度(圖2、3)。3次QE使得美聯(lián)儲的資產(chǎn)負債表規(guī)模從危機前的不到1萬億美元增加到了4.5萬億美元。峰值時,其占GDP的比例超過14%,高于二戰(zhàn)時期。2017年10月開始的縮表僅持續(xù)了不到兩年,總規(guī)模約0.8萬億,之后開啟了新一輪擴表周期。受新冠肺炎疫情的影響,美聯(lián)儲宣稱無限度購買國債,總資產(chǎn)規(guī)模快速膨脹到了7萬億,當前仍在以每天60億美元的規(guī)模增加。根據(jù)最新數(shù)據(jù)計算,美聯(lián)儲持有的國債規(guī)模占GDP的比例已經(jīng)達到36.8%,占國債余額30%,為有史以來的記錄。

日本的情況與美國類似。2008年金融危機之后,政府債務和廣義貨幣與GDP的比重同步抬升。1998年以來的數(shù)據(jù)顯示,政府證券占日本央行的比重一直高于50%,2011年開始大幅增持,該比例一度接近90%。國債在日本央行總資產(chǎn)的比重顯著高于美國,比例之高,在全球也是獨樹一幟的。

反思MMT的實踐

與歷史經(jīng)驗不同的是,持續(xù)擴大的政府赤字和央行海量的流動性投放并沒有帶來通貨膨脹,這讓主流宏觀經(jīng)濟學陷入尷尬的境地,因為他們曾反對QE,認為會引發(fā)通脹。主流宏觀經(jīng)濟學在過去十年遭到了廣泛的批評,這也是MMT興起的一個背景。

實際上,MMT仍在重復凱恩斯與哈耶克之爭,前者著眼于危機之后的有效需求不足,認為政府應該采取擴張的貨幣與財政政策,刺激私人部門的需求,以公共部門的開支彌補私人部門需求的不足。當然,凱恩斯和MMT實際上都更加注重財政政策的積極作用,尤其是在“流動性陷阱”的情況下。后者則強調(diào)危機之前的原因,認為正是因為積極的財政政策和貨幣寬松導致了下一次危機的爆發(fā),故主張讓市場自發(fā)出清。

顯然,“我們?nèi)匀皇莿P恩斯主義者,”尤其是政客們,在危機爆發(fā)時,做點什么,總比什么都不做顯得政治正確,這就是羅斯福和胡佛的區(qū)別。達利歐在《債務周期》中說:“政治在蕭條時期的主要作用方式是,阻礙實施合理經(jīng)濟政策,或者制定極端政策。這些行動造成重大風險,可能導致蕭條惡化。”他指的就是胡佛在大蕭條初期的不作為。胡佛反對聯(lián)邦政府提供大規(guī)模直接救濟,讓銀行承擔成本,以削弱銀行的方式懲罰銀行,即讓市場自發(fā)出清。與之相反,羅斯福上臺之后開展了大刀闊斧的改革,銀行暫時歇業(yè),關閉黃金兌換窗口,宣布私人儲藏黃金非法,《1933年銀行法》授予財政部和美聯(lián)儲空前的權(quán)力。多重利好使得道瓊斯指數(shù)反彈116%。美聯(lián)儲前主席伯南克是研究大蕭條的專家,他與另外兩位“救火隊長”保爾森和蓋特納在新書《救火》中極力宣揚,一旦金融市場“著火”了,美聯(lián)儲應在第一時間救火。顯然,鮑威爾也是個反應靈敏的“救火隊長”。

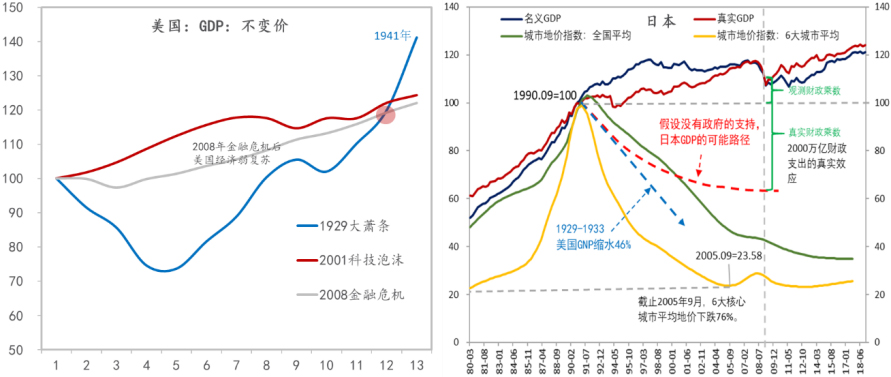

換個視角來看,如果說后危機時代的政策是MMT的實踐,那么,效果如何呢?它可能避免了另一場大蕭條,但即使是在表現(xiàn)最好的美國,也只是實現(xiàn)了弱復蘇。特朗普號稱他實現(xiàn)了美國歷史上最長時間的經(jīng)濟繁榮,此言非虛。直到新冠肺炎疫情的沖擊,美國本次經(jīng)濟復蘇期已經(jīng)達到130個月,超過了上世紀90年代“大穩(wěn)健”時期的120個月。但實際上,美國經(jīng)歷的是一場弱復蘇(圖4,左圖),相比于大蕭條,政策起到了托底的作用,而在大蕭條期間,經(jīng)濟運行類似于自由落體運動,但出清之后卻經(jīng)歷了強勢復蘇,二戰(zhàn)形成了第二波刺激。將大蕭條與2008年金融危機作比較,在危機發(fā)生之后的第12年,大蕭條的復蘇程度顯著高于金融危機。類似的故事也發(fā)生在日本,1990年房地產(chǎn)泡沫破裂后,雖然房地產(chǎn)和股市價格大幅下滑,但GDP并未顯著收縮(圖4,右圖)。這些特征事實似乎既可以作為支持MMT的證據(jù),也可以看作是MMT實踐的失敗。

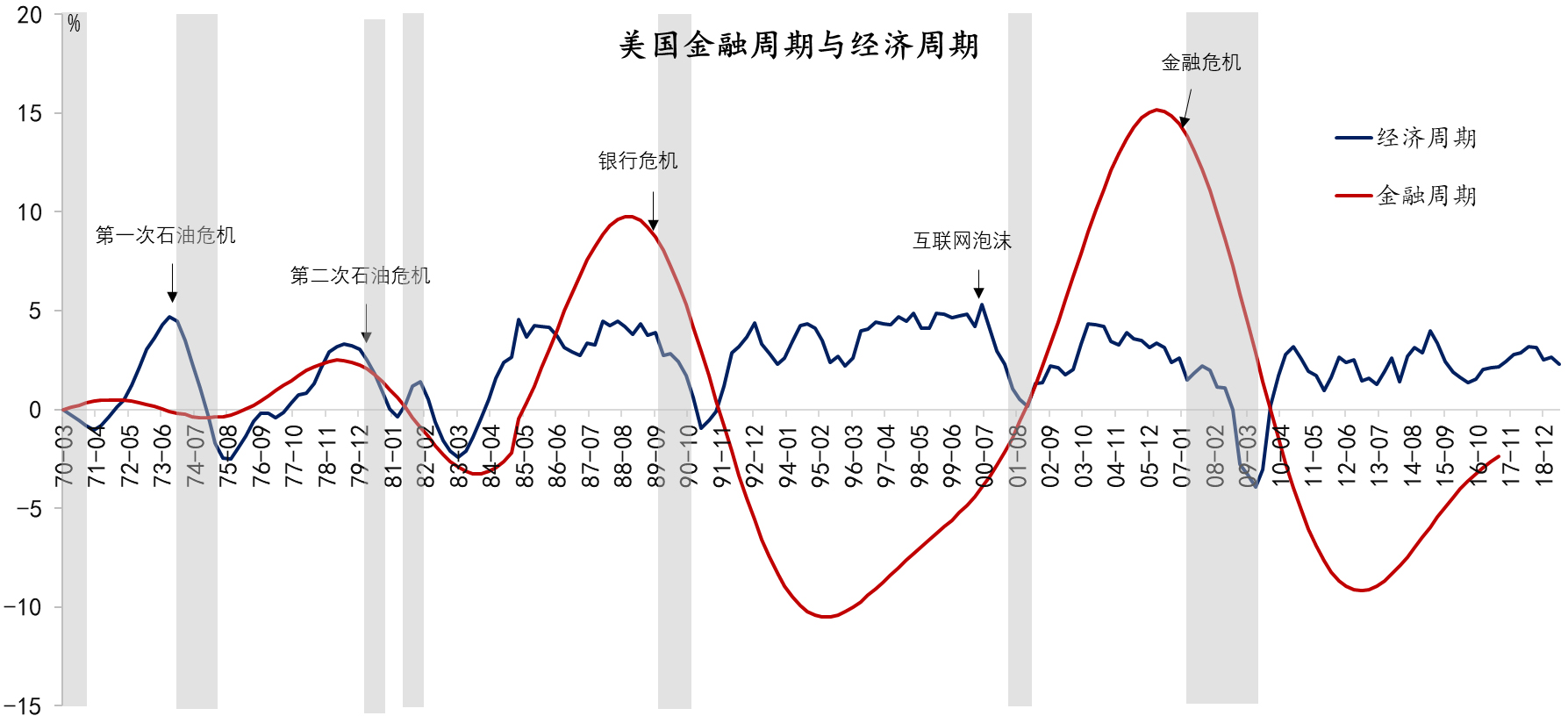

如果將1973年布雷頓森林體系的瓦解視為主權(quán)貨幣時代的開端,那么,從危機發(fā)生的頻率和社會的貧富分化程度來看,這個時代的我們并不應該比生活在金本位時代的人有多少優(yōu)越感,或者說,這種優(yōu)越感只屬于一小部分人。政府與私人部門債務的積累、短期資本流動的擾動、匯率波動性的提升、全球失衡的加劇,以及不同類型的金融風險的頻發(fā),不同程度上都與主權(quán)貨幣制度有關聯(lián)。GDP、失業(yè)和通脹等實體經(jīng)濟變量的波動性確實因為逆周期調(diào)節(jié)政策(如財政赤字擴張)而降低,但金融周期被拉長(圖5),經(jīng)濟金融化和泡沫化顯著提升,金融不穩(wěn)定性加劇,債務危機、貨幣危機和銀行危機等頻率顯著提高。每一次危機都有財富再分配的效應——社會財富向收入階層更高的人群集中,收入較低階層更加貧窮,部分就與QE相關(米恩和蘇非,2014),而這種分化,反過來又加重了家庭部門的債務負擔。自大蕭條以來,富人階層的儲蓄就是財政赤字融資的重要來源。

歷史上,如光榮革命之后的英國,政府債務的積累是因為有了財政紀律,而現(xiàn)在,只是因為某種“金融煉金術(shù)”被發(fā)明了。

歷史上,為戰(zhàn)爭籌資是政府發(fā)行國債的主要目的,幾乎整個稅收體系都是應政府償債的需求而建立起來的,在這個過程中,征稅范圍逐步擴展,稅收從臨時性變?yōu)楹憔眯浴U斦罩Ш蛡鶆肇摀趹?zhàn)爭與和平的切換中有漲有落。為了給將來的財政赤字融資騰出空間,并降低融資成本,每次戰(zhàn)爭結(jié)束,政府都需要清償債務,加強預算管理。在開放經(jīng)濟條件下,金本位制和國際金融市場的定價機制約束了財政赤字、國債的積累和“債務貨幣化”的政治傾向。財政紀律是構(gòu)建國家信用的基礎性條件,它集中表現(xiàn)為貨幣政策與財政政策的關系,也即貨幣與國債的關系。

當下,國內(nèi)正在討論“財政赤字貨幣化”的可行性和合理性。討論本身就意味著中國在金融改革中的進步,因為在《中國人民銀行法》第二十九條誕生之前,關于央行要不要在一級市場購買國債的學術(shù)爭鳴是不會發(fā)生的。但千百年來的歷史的經(jīng)驗和教訓一再證明,保持財政紀律和央行貨幣政策獨立性至關重要,尤其是在當今主權(quán)信用貨幣體系下,這對于正在推行的金融開放和人民幣國際化來說舉足輕重。

(作者邵宇為東方證券首席經(jīng)濟學家,陳達飛為東方證券宏觀分析師。本文系國家社科基金重大項目“世界貨幣制度史比較研究”(18ZDA089)的階段性成果。)

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯(lián)網(wǎng)新聞信息服務許可證:31120170006

增值電信業(yè)務經(jīng)營許可證:滬B2-2017116

? 2014-2025 上海東方報業(yè)有限公司