- +1

前瞻2025丨無糖茶,站在轉折點?

在本周,馬上贏情報站繼續奉上「前瞻2025」系列報告,通過對熱門類目的分析研究,為2025年的快消品與零售人們,提供一些基于數據的研究與參考。

過去兩年中,無糖茶無疑是最火熱、討論最多、競爭最激烈的飲料類目,沒有之一。從農夫山泉與三得利主導的“雙寡頭敘事”,到“果子熟了”“茶小開”等新銳品牌雨后春筍般出現,再到“娃哈哈”、“東鵬”等飲料巨頭的紛紛入局,這個飲料中最活躍的類目,成為了飲料市場持續繁榮的代表與縮影。

伴隨著類目高歌猛進,一些發展中的問題也隨之到來:一線城市的/新一線城市的市場逐漸飽和、便利店冰柜/貨架競爭白熱化讓品牌方“進退維谷”、大規格產品市場份額持續蠶食中小規格產品市場份額帶來的百毫升均價下行等等,都成為類目發展、競爭日趨激烈背景下繞不開卻也難以解決的問題。

隨著2025年天氣轉熱,飲料旺季即將到來,無糖茶類目的發展以及其中的各品牌,似乎也站在了一個新的臨界點上。

在本周,馬上贏情報站基于馬上贏品牌CT中的數據,以及飲料產品數據庫多安普(DAP-Data)中的產品配料相關信息,繼續為您帶來前瞻2025系列中關于無糖即飲茶的相關研究。

馬上贏品牌CT的線下零售監測網絡覆蓋了全國縣級以上各等級城市(不含鄉、鎮、村),并深度覆蓋全國核心城市群,業態覆蓋包括大賣場、大超市、小超市、便利店、食雜店。馬上贏通過AI和大數據技術對樣本門店的交易訂單進行實時全量POS數據的自動化清洗。目前,馬上贏品牌CT中監測的品牌超30萬個,商品條碼量超過1400萬個,年訂單數超過50億筆。

1、類目發展現狀

(1)銷售額/市場份額:穩中持正在改變續有增,但節奏

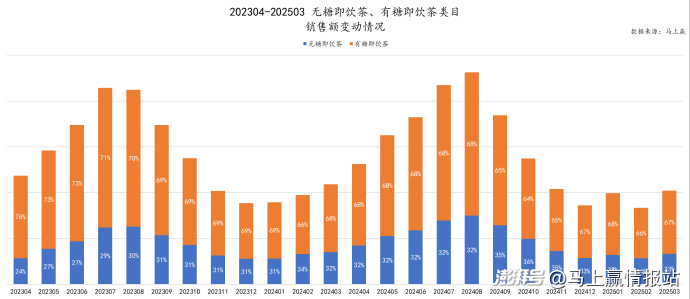

首先我們拉取了202304-202503,兩年時間段中,包含有糖即飲茶/無糖即飲茶的即飲茶類目整體的銷售額、銷售額同比增速與市場份額變動情況。

基于馬上贏品牌CT中的連續門店數據,從銷售額的走勢來看,跟隨飲料行業的淡旺季之分,瓶裝即飲茶整體在過去兩年中呈現出較為明顯的季節性波動,每年6月至9月為傳統旺季,并在7、8兩個月達到全年中的峰值,在12、1、2月迎來一年中的低谷,峰值月與低谷月之間的銷售額相差一倍有余、兩倍不足。

在這一節奏下,無糖即飲茶在即飲茶中的占比持續擴大,2024年大部分月份銷售額顯著高于2023年同期。

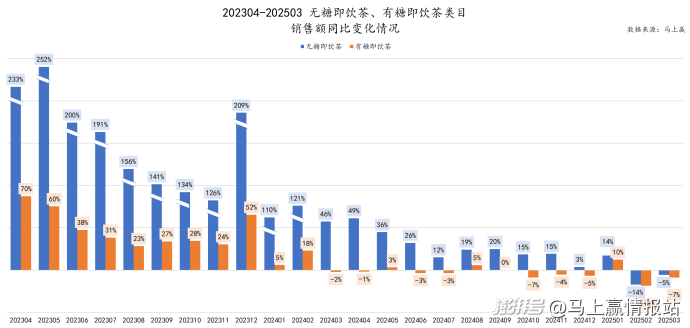

同樣基于馬上贏品牌CT中的連續門店數據,從銷售額同比增速的角度看,2023年,其增速處于高速擴張階段,多個單月同比增速超過100%,最高超過250%;進入2024年后,增速雖有所放緩,但大多數月份仍維持在10%以上。

但在2025年,即便排除受2024/2025年春節月錯位造成影響的1、2月,在剛剛過去的3月,無糖即飲茶的同比增速也依然為負值,意味著類目銷售規模在線下零售市場中同比去年并未擴大,這也是我們對于今年無糖即飲茶類目表現的首個擔憂,即市場規模增長紅利是否還能持續。

水大魚大,類目紅利如果夠大夠多,即便在類目中只是保持住位置,規模也在實際增長。相反,類目規模紅利如果停止增長,完全由增量競爭轉變為存量競爭,那對于所有參與者來說,面臨的競爭或許都將更加激烈。

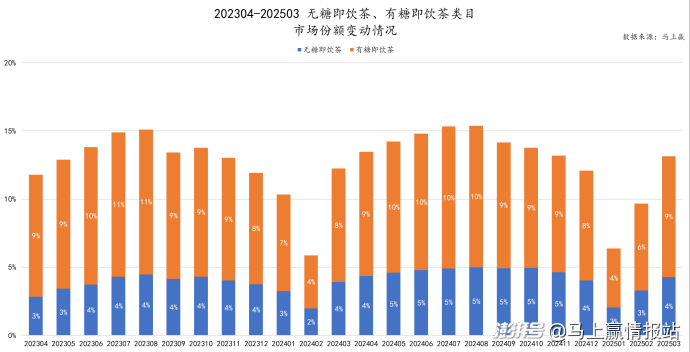

從市場份額的角度看,以飲料類目為整體,無糖即飲茶的市場份額整體仍保持穩步提升。從2023年初到2025年初,各月同比大概在飲料市場中的占比有著1個點的漲幅。相較其他子類目,無糖即飲茶在消費者喜好度、配料健康化認知和品牌創新等方面仍具備一定優勢,也是當前飲料市場中相對穩健的細分方向。

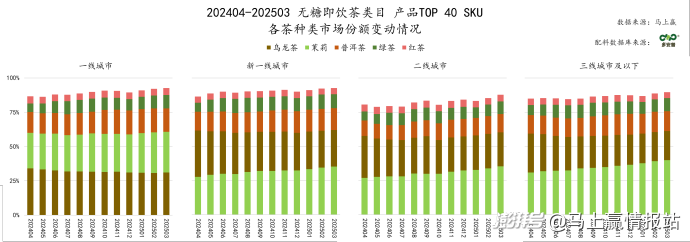

(2)城市等級:高線趨穩,低線接力增長

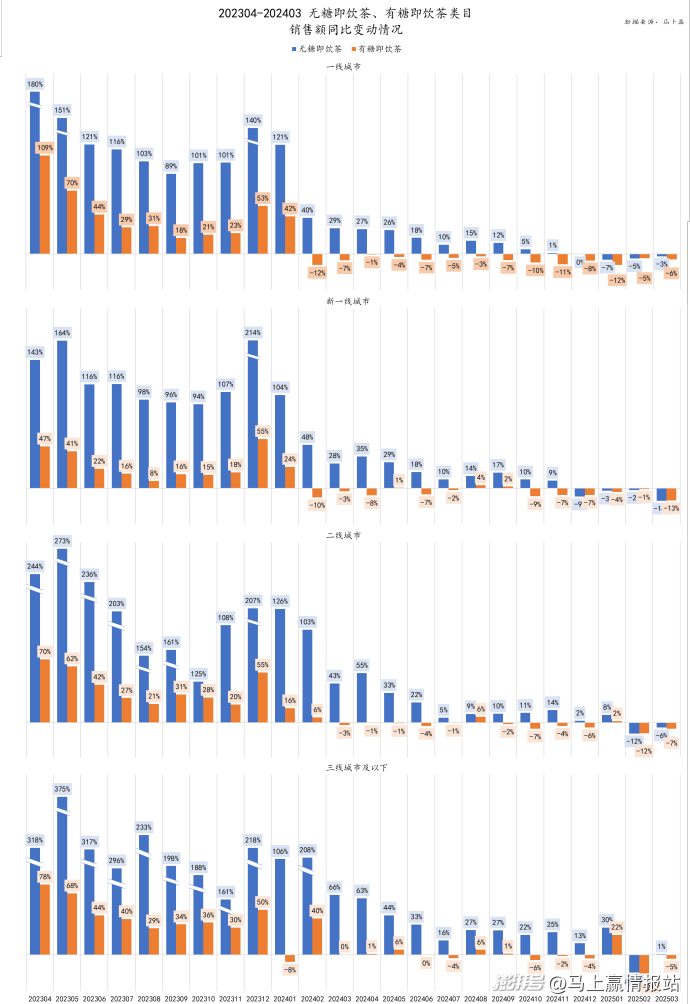

我們將即飲茶類目的整體數據交叉至一線城市~三線城市及以下的各城市等級中,觀察類目在各城市等級中的發展表現。

從不同城市等級的市場份額來看,整個即飲茶,以及無糖即飲茶在高線市場的市場份額明顯高于低線市場。從2024年10月至2025年3月的數據看,一線城市、新一線城市的平均市場份額接近6%,二線城市與三線及以下城市則均在3%左右波動,后者為所有等級中占比最低的區域。

從趨勢上看,高線市場的份額整體相對穩定,期內有一定的上升但幅度不大;而低線市場盡管起步較晚,整體水平尚低,但仍有較明顯的爬升趨勢。這一分布體現了無糖茶在消費意識更成熟、產品更新更快的高線市場中,已完成一定程度的品類教育與消費滲透,而在低線市場中,無糖即飲茶類型產品的滲透率依然在提升當中。

從銷售額同比增速的角度觀察,不同城市等級的增長節奏差異則更加明顯。一線與新一線城市的無糖即飲茶銷售額同比整體趨穩,期間增速僅有小幅波動,而三線及以下城市的同比增速則相對更為活躍。

綜合來看,無糖即飲茶的市場份額目前在一線城市/新一線城市已經趨于穩定,而類目的銷售額增長潛力則更多來自三線及以下城市。盡管低線城市的市場占比暫時依然與一線/新一線有差距,但其滲透率提升依然能夠為類目帶來“增量”,對于高線城市則或許更多的面臨是趨穩份額內的“存量競爭”。

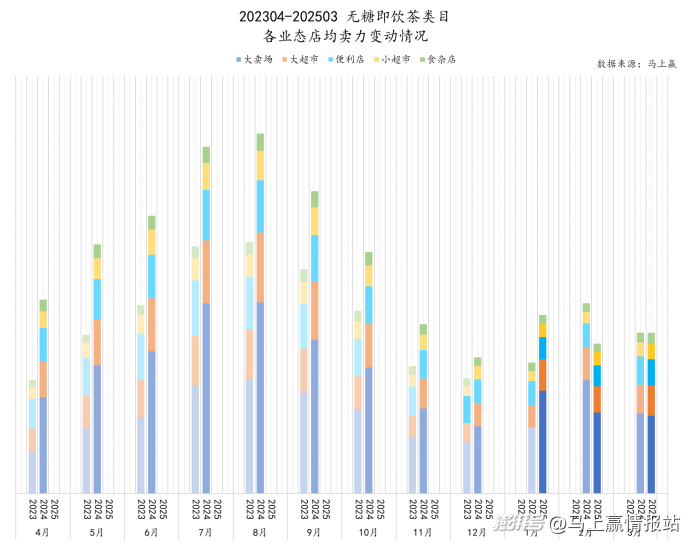

3、業態變化:大業態潛力較大

我們將即飲茶類目的整體數據交叉至大賣場、大超市、小超市、便利店、食雜店等不同業態中,觀察類目在各業態中的發展表現。

從市場份額來看,無糖即飲茶在小業態中占比更高,尤其是在便利店和食雜店表現更為突出,這也符合飲料類目的一貫特性:大業態更傾向于家內的囤貨,小業態則更傾向于即時消費、即飲。

其中,便利店的份額在整個觀察期內始終位居前列,多數時間維持在6%左右,是目前在整體飲料類目中占比最高的銷售渠道,食雜店次之。相較之下,大賣場和大超市的無糖茶在飲料整體中的份額還相對較低,即便在6月至9月的無糖茶旺季,也未見明顯抬升。

從不同業態中的占比推導類目在各消費場景中的情況,無糖茶的典型消費需求依然以即飲、解渴為主,但另一方面講,即飲解渴類的產品在飲料中有很多,更多的替代產品也意味著渠道競爭的烈度更強——同樣是解渴需求,渠道中的鋪市、陳列情況對消費者的產品選擇影響至關重要。

觀察各業態的店均賣力變動情況可以發現,2024年無糖即飲茶在各類零售渠道中的動銷表現普遍提升,尤其是在大賣場、大超市等大業態中,漲幅相對更為明顯,顯示出傳統渠道正在釋放更多結構性增長潛力。同時,便利店、食雜店等小業態也保持穩步上行,反映出無糖茶在不同消費場景中的觸達能力持續增強,渠道廣度與終端深度同步擴展。

進入2025年初,盡管受節慶時點錯位影響,個別月份出現階段性波動,但更值得關注的是,節后各業態的增長趨于停滯,同比增長明顯放緩。這或許預示著無糖茶類目正在從增量拓展轉向存量博弈,市場競爭節奏進入新階段。

2、類目競爭格局:一超多強還是一家獨大?

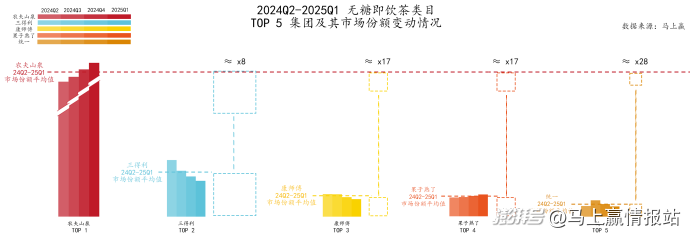

(1)類目Top5集團:農夫份額超七成

在類目頭部集團格局這部分,我們拉取了無糖即飲茶類目中,集團及其在2024Q2-2025Q1的市場份額變化情況。

需要特別說明的是,由于類目市場份額過于集中,位列第一的農夫山泉在2024Q2-2025Q1共四個季度的市場份額平均值超過了70%。所以我們縮減了拉取集團的拉取數量,僅取前五名的集團供參考,集團排序方式為馬上贏品牌CT線下零售數據中,取各集團2024Q2-2025Q1四個季度市場份額的平均值,由高到低進行排序。

在2024Q2-2025Q1時間段中,無糖即飲茶類目top5集團分別為農夫山泉、三得利、康師傅、果子熟了、統一五家。

從量級上來看,第二名至第五名的集團,其市場份額為第一名農夫山泉的市場份額的幾分之一至二十余分之一不等。基于馬上贏品牌CT中的數據,從類目內的第六名開始,其期內市場份額平均值已經小于農夫山泉期內市場份額平均值的五十分之一。

從趨勢上看,排名第一的農夫山泉在期內的四個季度中,市場份額在每個季度都有增長。

從另一個側面看,無糖即飲茶類目的發展,未來到底是一個集團的“游戲”,還是一個行業的“游戲”,也還需要畫一個問號。

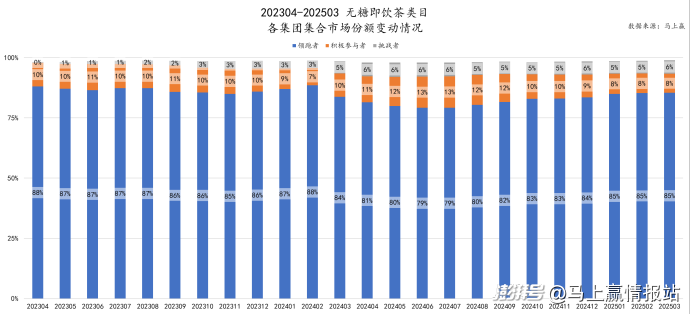

(2)“領跑者、參與者與挑戰者”:各有喜悲

進一步看類目內各集團的市場份額變化,我們沿用去年馬上贏情報站無糖茶報告《專題研報丨2024初夏,無糖茶上演“三國殺”》中的分類方法,將無糖即飲茶類目中的參與集團分為三類進行觀察:

?領跑者:農夫山泉、三得利

?積極參與者:康師傅、統一、可口可樂、娃哈哈、維他奶、達亦多、東鵬、雀巢、元氣

?挑戰者:果子熟了、茶小開、讓茶

我們拉取了三類集團在202304-202503,兩年時間段中,市場份額占無糖茶整體的變動情況。

從整體市場份額來看,“領跑者”集合始終占據絕對主導地位。在過去一年中,其市場份額多數時間維持在80%以上,雖然2024年中一度下探至79%,但很快在后續季度中回升至85%左右,顯示出其強勢且穩固的市場掌控力。

同時,“挑戰者”集合持續上行。盡管其整體份額仍相對較小,但自2023年初以來已從近乎為零的基準緩慢增長至5%~6%,呈現出穩定推進的態勢,部分新品牌正逐步打開局面。

而在兩者之間,“積極參與者”們則略顯被動。其市場份額在2024年旺季曾有階段性抬升,最高達到13%左右,但在之后又有回落。

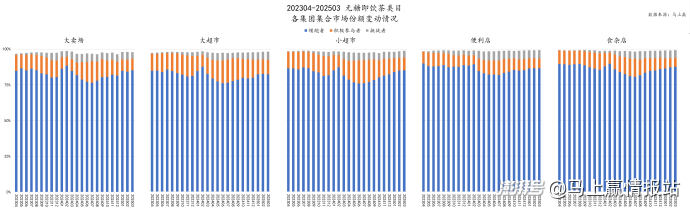

(3)多元路徑顯現:傳統撬動與創新滲透并行

從各業態的渠道結構來看,領跑者在所有主流渠道中始終保持顯著的市場主導地位,但在2024年6月至9月飲料銷售旺季期間,這一結構出現了輕微擾動,尤其是在便利店以外的大賣場、大超市、小超市和食雜店等更偏傳統的零售業態中,領跑者集合的市場份額出現了階段性回落。

這一變化背后,是積極參與者在傳統渠道中的階段性突破。這一類型中的集團通常在飲料行業已有多年渠道積累,盡管部分集團是近年才加碼無糖茶賽道,但憑借既有的鋪貨能力與終端資源,能夠在旺季通過促銷、陳列等手段撬動份額,實現短期拉升。相比之下,挑戰者由于體量較小、渠道基礎相對薄弱,即便在旺季中也難以實現顯著突破,整體格局變化較為有限。

但對于挑戰者而言,另一條緩慢卻持續的增長路徑也在逐步顯現。從圖中可以觀察到,盡管挑戰者在各個業態中的市場份額仍然較小,但整體趨勢穩步向上,且波動較小,未受淡旺季影響明顯。這或許反映出,無論在什么渠道,消費者的嘗鮮動機始終存在。相較于傳統飲料企業更依賴渠道規模與品牌影響力,挑戰者正在通過產品和內容層面的差異化,在多個渠道中積累起穩定的存在感。

從目前的趨勢來看,不同類型企業在渠道上的表現已初步分化:積極參與者更擅長在旺季撬動傳統零售場景,而挑戰者則依靠產品的多元化創新持續進行滲透;領跑者雖然整體穩定,但面對多方挑戰,未來也需不斷強化產品與渠道協同能力,以應對結構變化帶來的新一輪競爭壓力。

從鋪市率來看,領跑者始終維持高位穩定,其鋪市率增長空間已經相當有限;積極參與者在2024年夏季開就提升了鋪市率,但進入淡季后有一定回落跡象;挑戰者的鋪市率則穩步爬升,盡管絕對水平仍低,但也意味著更大的成長空間。

3、產品升級:功能與風味兩條主線并行

從“真0糖”到“少添加”,無糖茶也在經歷產品的持續升級。消費者對“成分越短越安心”的偏好日趨明顯,品牌們也不再滿足于“無糖”這一個符號,而是在“含代糖 vs 無代糖”“茶種選擇”“多元風味”等多個維度展開新一輪創新競爭。

在本周的無糖茶研究中,馬上贏情報站繼續攜手多安普(DAP-Data)飲料產品數據庫,引入配料信息對產品進行聯合研究。

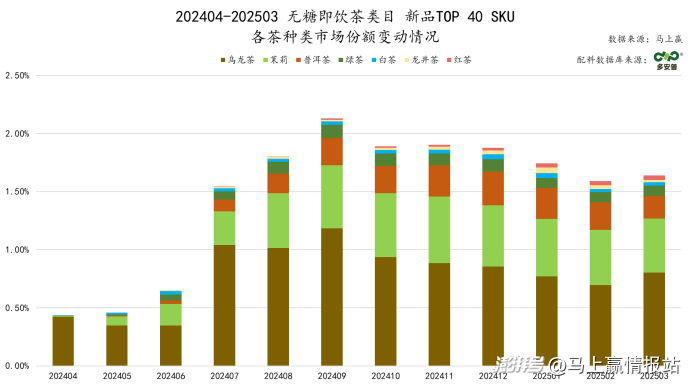

基于馬上贏品牌CT中,202404~202503一年時間內,無糖即飲茶類目中的非組合裝產品TOP 40 SKU,以及時間段內上市的新品TOP 40 SKU形成的兩個集合,以及多安普數據庫(www.dap-data.com)中這些SKU的配料表、技術指標與配料相關信息,通過從“配料-配料表-產品-市場銷售”表現的全鏈路交叉/穿透,來觀察類目TOP產品背后,消費者選擇反映在產品配料/口味上不同選擇的趨勢。

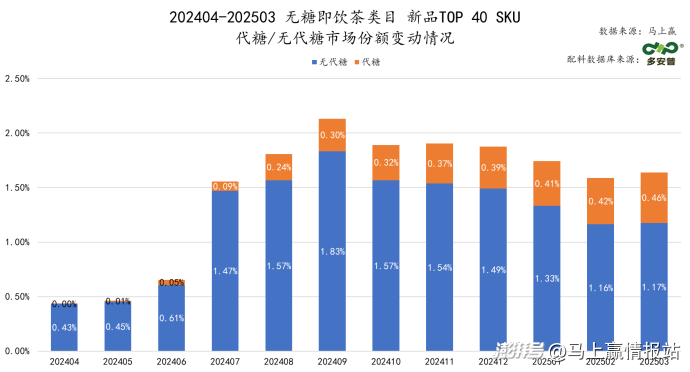

(1)代糖/無代糖:“真無糖”是主流,但含代糖新品或為風味突破口

首先是期內產品TOP40的市場份額走勢,從結構來看,無代糖的產品在無糖茶市場中始終占據絕對主導地位,且市場份額正持續走高。與之相比含代糖產品的占比大部分時間在4%以下,且呈逐月微幅下降的態勢。

但在新品TOP40中,我們也觀察到一條相對獨立的增長路徑:含代糖新品的市場份額正在緩慢抬升,其市場份額增長幅度大于TOP40產品中,代糖類產品的占比與增長幅度。

這一“錯位”背后,或許是品牌在風味創新方面的現實選擇:盡管消費者對“純茶感”有基本期待,但含代糖產品或許更容易實現風味表達與消費者接受度的平衡。尤其在復合風味等細分領域,代糖依舊是提升口感體驗的重要工具。相比無代糖可能帶來的苦感、澀感,適量使用代糖在口味接受度和健康之間提供了一種平衡解法,能幫助新品更快打入市場、提高試飲轉化率。

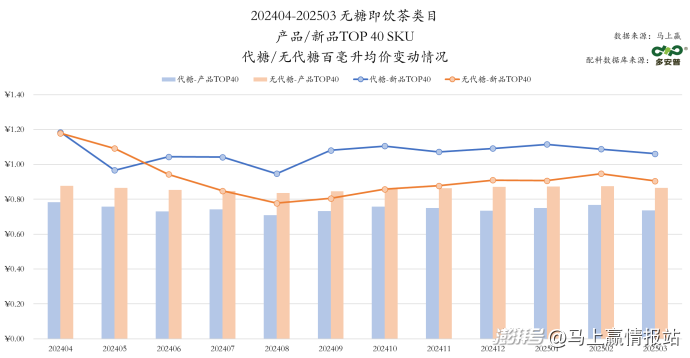

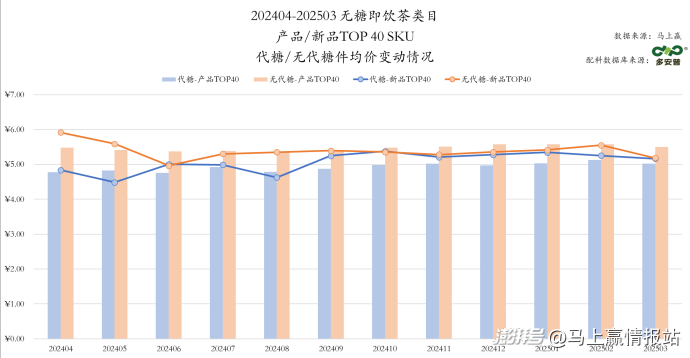

產品/新品TOP40中代糖/非代糖類產品在價格上的不同表現或許也體現出了兩者定位上的差異。整體來看,不含代糖產品在件均價和百毫升單價兩個維度上都略高于含代糖產品,體現出其在“主流大單品”中的高定位趨勢。但如果單看新品,情況則有所不同——含代糖新品的百毫升均價較高,呈現出一定的風味溢價能力,這表明它們更多作為“嘗鮮型產品”切入市場,在前期具備更高的定價容忍度。

總體來看,無代糖代表了類目中的大多數與基本盤,含代糖則是品牌進行風味創新和新品破局的重要工具。未來在“無糖”基礎上的產品升級,或許不再是非此即彼的二選一,而是圍繞不同場景與人群偏好,展開更具層次感的產品組合策略。

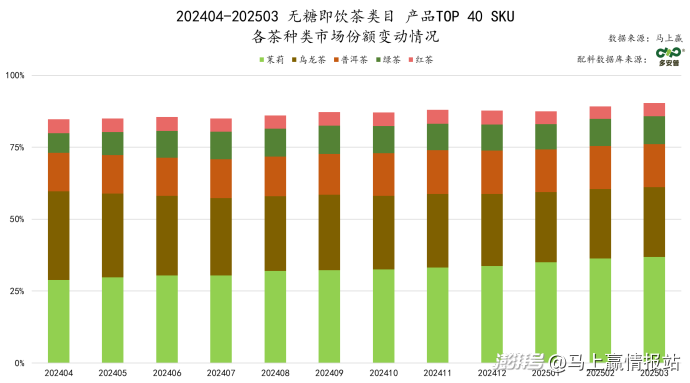

(2)茶種:茉莉花茶穩居主流,細分創新仍具空間

在無糖即飲茶市場中,茶種的選擇仍然高度集中于傳統品類,尤其是茉莉花茶,長期占據主流地位。從無糖茶類目TOP 40 SKU的各茶種市場份額來看,茉莉花茶產品的占比在整個觀察期內維持在接近30%,且市場份額在持續增長。相比來說,烏龍茶的市場份額則呈現一定程度上的收窄。普洱、綠茶、紅茶整體變化不大。

分城市等級來看,則能夠看到不同城市等級對于茶種的不同偏好。一線城市中,烏龍茶高于所有其他茶種名列第一,在其他城市等級中則是茉莉位居第一,但兩者之間差距并不大。同時,一線及新一線城市對普洱、紅茶等發酵程度相對較高的茶基底的接受度上相對更高。

從上述不同城市等級中不同茶種的偏好也可以看出,品牌在制定茶種創新策略時,可以在一線市場優先布局多茶種組合與風味嘗試,以滿足消費多樣性需求;在下沉市場,則仍需圍繞綠茶、茉莉花茶等高認知品類強化產品力,穩住主流銷量基礎。茶種創新雖非短期爆發路徑,但在結構漸趨穩定的大背景下,或將成為拉開品牌差異化的關鍵支點之一。

新品則揭示了當前茶種創新的另一側面。烏龍、茉莉仍然是新品TOP40中市場份額的主要構成茶種,但與此同時,其他小眾茶種如白茶、龍井、紅茶等的陸續出現,使得小眾茶種份額整體有較為明顯的提升。這類細分創新盡管占比不高,但為產品層面帶來了更多差異化嘗試,也體現了品牌在茶基底層面的創新趨勢。

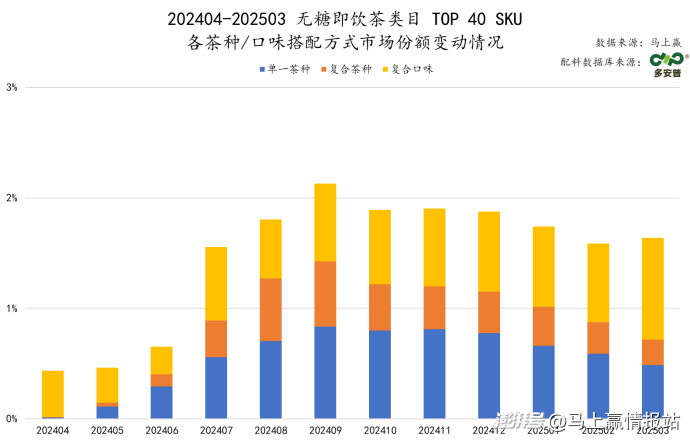

(3)風味組合:從“純茶感”到“風味記憶”的創新躍遷

在展開無糖茶的風味趨勢研究前,我們首先對茶基底的類型進行分類,以厘清產品背后的組合邏輯和創新方向。根據配料結構,我們將其劃分為以下三類:

?單一茶種:指配料中僅使用一種傳統茶葉作為基底,如紅茶、綠茶、普洱等,也包括直接使用茉莉花茶等窨制茶葉而非“茶葉+其他植物組合”的茶種,未添加其他茶類或額外風味。這類產品強調茶本身的原味特征,更適合追求“純茶感”的消費者。

?復合茶種:指產品中使用兩種或以上的茶種/植物進行組合,但已經形成了固定搭配的經典風格。例如“茉莉+綠茶”“青柑+普洱”,盡管屬于復合風味,但因組合固定、辨識度高,但常作為品牌的基礎型風味出現。

?復合口味:在茶基底的基礎上,加入梔子、櫻花、桂花等植物成分,以增強風味層次、突出香氣記憶。這類創新方向更強調感官體驗,常用于吸引嘗鮮型用戶或打造差異化產品。

從產品結構整體來看,目前無糖茶市場仍以單一茶種為主,市占率穩定在六成以上,并在過去一年中略有提升。相比之下,復合茶種的市場份額相對平穩,雖無明顯增長,但作為“經典搭配”,其接受度與復購基礎依舊穩固。復合口味產品的整體占比雖小,但份額維持在相對穩定的水平,顯示出特定用戶群體對創新風味的持續偏好。

而在新品TOP40中,復合口味的表現更為活躍,自2024年Q3以來,復合口味類新品的市占份額持續攀升,甚至逐漸超過了單一茶種。這表明在新品開發方向上,品牌越來越傾向于通過創新風味切入市場,以差異化吸引嘗鮮型用戶。從中不難看出,復合口味正在成為新品突破的重要策略,而傳統風味則更多用于夯實已有產品結構,兩者在新品矩陣中的分工逐漸清晰。

4、產品規格/價格:規格上探,價格收斂

在風味與配方之外,產品的規格/價格屬性同樣深刻影響著無糖茶的市場走向。

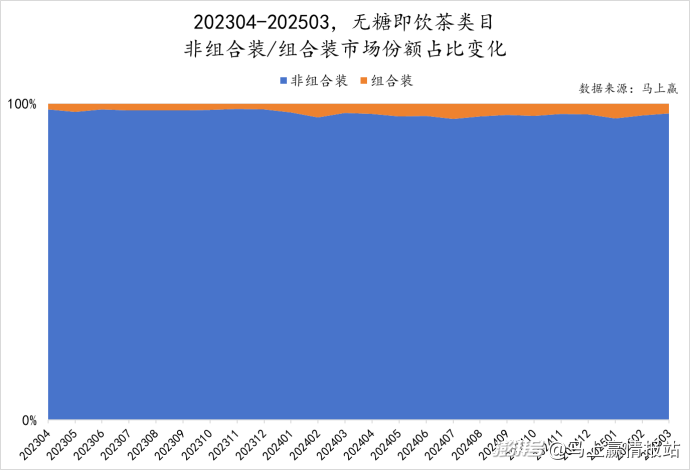

從組合/非組合裝占比來看,目前無糖即飲茶市場仍以非組合裝為絕對主流,占比始終高達九成以上,組合裝雖然有所增長,但整體份額依舊十分有限。

在接下來的規格與價格分析中,我們將聚焦于非組合裝產品的數據表現,包括件均價、百毫升均價、主流容量段分布和價格帶結構,以還原“單瓶購買”這一最具代表性的市場現狀與策略差異。

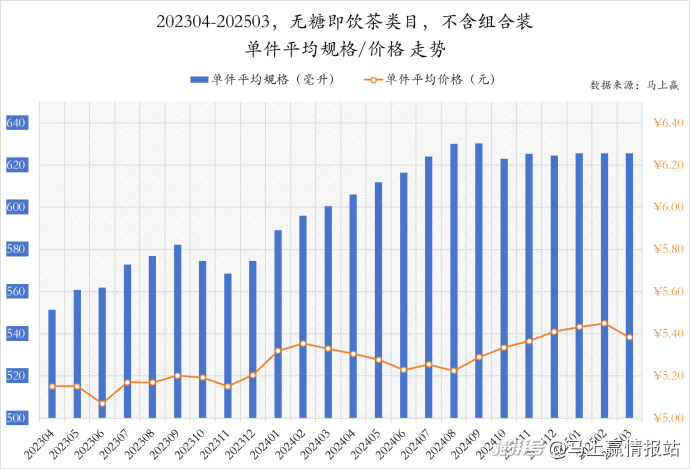

(1)趨勢1:漲容量,穩價格

在無糖即飲茶市場中,單件容量提升已成為主流趨勢,且這一變化的速度顯著快于價格上浮。

從2023年4月到2025年3月,產品單件平均容量從約550毫升穩步提升至約620毫升左右,而平均單價僅從約5.15元升至5.40元左右。這一“漲容量、穩價格”的策略,顯然是在強化產品的性價比感知,從而更好地應對競爭加劇帶來的壓力。

2024年是這一趨勢加速演化的關鍵節點。從年初開始,單件容量出現持續拉升,尤其在Q2至Q3期間增長曲線陡峭,而價格盡管有所提升,但整體變動幅度溫和,甚至在年中旺季出現短暫回落,顯示出品牌在控制消費者價格敏感度方面的謹慎策略,以價換量的意圖較為明確。

但進入2024年下半年后,或許與旺季結束有關,這一格局開始發生微妙轉變:單件容量的增長幅度逐步收窄,趨于平穩,而單價的上升斜率則明顯加快。2025年初這一趨勢依舊延續,反映出品牌在完成一輪“擴容穩價”策略后,開始試探性地進行價格調整,百毫升均價也在持續下探后有所恢復。

這不僅有助于修復此前因性價比競爭帶來的利潤壓縮,也標志著無糖茶市場正逐步邁入更為成熟、細分的定價階段。

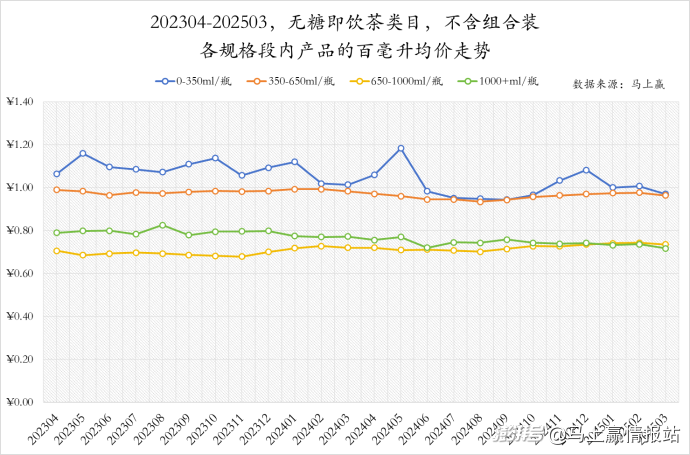

(2)趨勢2:大容量漸成主流,價格結構趨于扁平化

從各規格段的市場份額構成來看,650–1000ml規格在2024年快速放量,成為推動“漲容量”趨勢的主力段位,市場份額從年初不足20%躍升至超過30%。不過進入2024年旺季以后,該段位占比趨于穩定,或說明大容量的增量紅利已進入平臺期。

價格趨勢進一步印證了這一變化。從價格表現來看,一個有趣而重要的現象是:在2023年上半年,650–1000ml段產品的百毫升均價反而低于1000ml以上產品,是當時“最便宜的容量段”。然而隨著市場調整,這一趨勢發生逆轉——1000ml以上產品的百毫升價格自2024年初開始持續下降,并逐步與650–1000ml段拉平,兩個大容量段的性價比正在趨同。

與此同時,350–650ml及以下的小容量產品,其百毫升均價也在下降,不同容量產品的百毫升均價正在收束:小的沒有那么貴了,而大的是真便宜了。

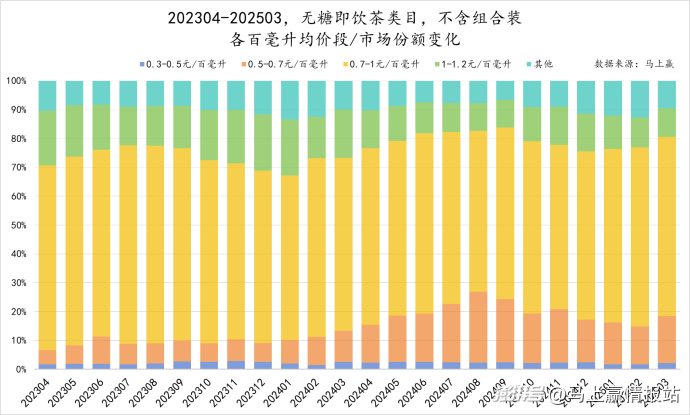

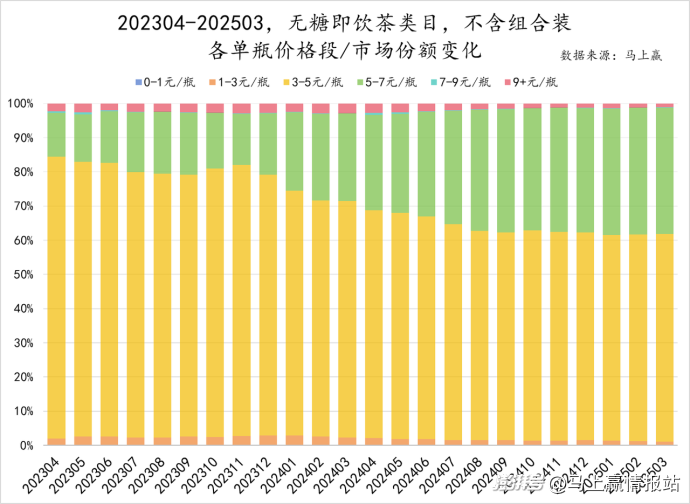

(3)趨勢3:“壓中保低”形成新區間

從各個百毫升均價的價格段市場份額構成來看,0.5–0.7元/百毫升的中低價格段在2024年中期后明顯擴大,成為增長最顯著的價格帶。盡管0.7–1元/百毫升仍然是目前的絕對主流,占比始終維持在70%左右,但其份額已經略有波動。而此前份額相對穩定的1–1.2元/百毫升高價帶則出現了明顯的縮減,市場占比下降趨勢顯著。隨著競爭日漸激烈,在價格敏感度較高的無糖茶類目中,高價產品區間正在收窄,而低價產品或成為未來的增長突破口。

與百毫升價格結構相呼應,5–7元/瓶的產品占比持續提升,結合了規格提升與價格下降的趨勢共同形成。3-5元/瓶的產品仍然是主流價格段,占比超過60%,相比來說,>7元/瓶的產品,以及低于3元/瓶的產品,市場份額都在進一步壓縮,但在今年隨著東方樹葉1.5L/瓶的產品陸續鋪市,可能對于單瓶價格段構成帶來一定的影響與改變。

后記:

經歷了2023–2024年的高光時刻,無糖即飲茶作為“健康飲料”風潮的代表性品類,已完成從用戶教育到消費習慣建立的關鍵躍遷。進入2025年,盡管整體市場熱度仍在延續,但品牌的重心正在從“爭認知、搶增量”轉向“控結構、提效率”。

今天的無糖即飲茶,用一超多強來形容其格局似乎已經不再合適。過度集中可能帶來很多問題,強勢主體可以通過很多方式進一步擠壓與蠶食弱勢主體的市場份額,打價格戰、做促銷、繼續細分規格/價格/場景等等,然而這是不是未來我們尚不可知。

另一方面,當消費者想買無糖茶時,如果選項僅剩下“A”或“非A”,不知道會不會也感覺有點“無聊、無奈”?

本文為澎湃號作者或機構在澎湃新聞上傳并發布,僅代表該作者或機構觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司