- +1

數讀“松鮮鮮”:破局還是困局?

3·15剛剛結束,與3·15毫無瓜葛的松鮮鮮卻被送上了風口浪尖。

隨后,松鮮鮮連續發布公告就產品爭議進行回應,其創始人也通過媒體、短視頻平臺等進行發聲。

這已經不是這個年輕的調味品品牌第一次身陷漩渦當中了。2021年末,因某頭部主播無法直播,松鮮鮮創始人一封《求你幫幫我!xx突然不能播!12萬瓶貨積壓倉庫!今天虧本清倉》也曾把松鮮鮮送到輿論中心。

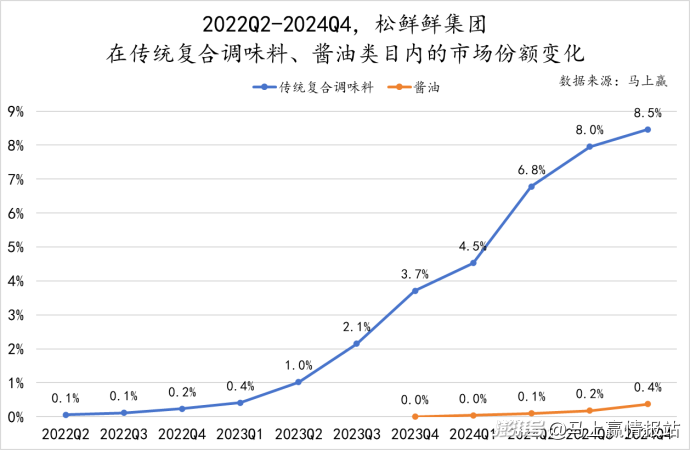

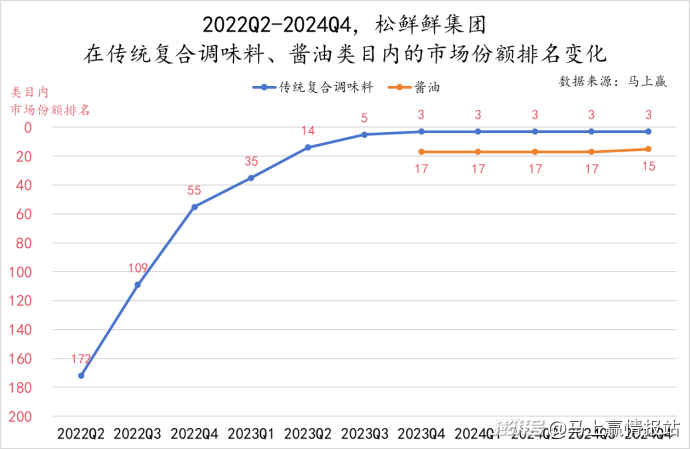

馬上贏品牌CT中的線下零售監測數據顯示,2022、2023年,恰恰成為了松鮮鮮迎風起飛的年份。數據顯示,自2023Q1開始,松鮮鮮在傳統復合調味料類目中的市場份額便開始“起飛”,至本次事件發生前的上一季度2024Q4,其在傳統復合調味料類目中的市場份額已近9%。

從類目內的集團市場份額排名上,也能清晰的看到松鮮鮮的“起飛”。自2022Q2起,松鮮鮮在傳統復合調味料類目內的市場份額排名開始快速爬升,至2023Q4,已經穩定在第三位。

從上次“求救”到本次“高呼”,快速發展的松鮮鮮,總讓自己在關鍵時刻處于“風口浪尖”,不斷的提高自己所處的流量場、能量場,似乎總是在“破局”。

但需要破局,卻也意味著或許受困局中。松鮮鮮到底困于什么“局”?頂著巨大壓力和輿論漩渦,不斷吸引流量與爭議而又能步步前進,到底是松鮮鮮的“緣”還是“劫”?本周,馬上贏情報站為您帶來數讀「松鮮鮮」。

稿件中使用的數據均來自公開資料整理及馬上贏品牌CT。馬上贏品牌CT線下零售監測網絡覆蓋了全國縣級以上各等級城市,業態覆蓋包括大賣場、大超市、小超市、便利店、食雜店。目前,馬上贏品牌CT覆蓋的品牌超30萬個,商品條碼量超過1400萬個,年訂單數超過50億筆。

“困局1”:健康概念,進退維谷?

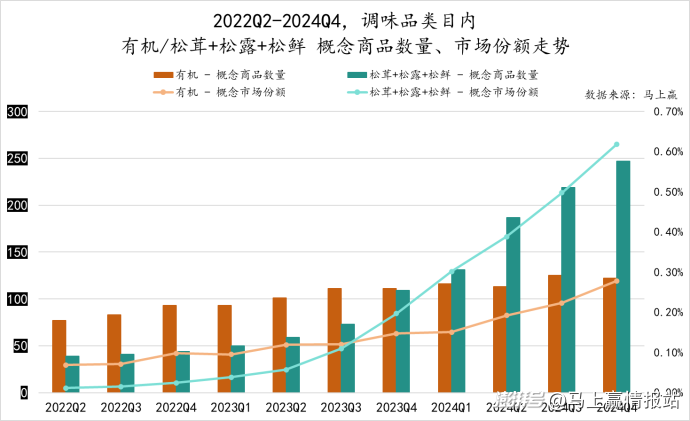

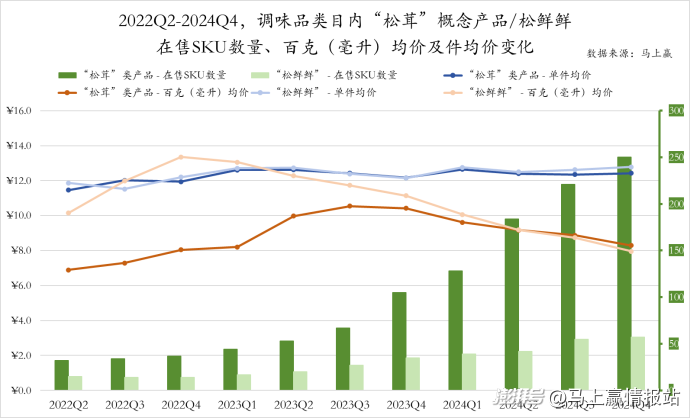

松茸概念不是松鮮鮮獨創,也不是松鮮鮮首創,但確實是因為松鮮鮮的發力,才將“松茸”這一產品概念快速運營起來。結合一組概念的對比,或許更可以看到松鮮鮮在松茸概念運營上的實力與貢獻。

同樣是來自于“高級原料”這一產品概念,基于馬上贏品牌CT中,調味品類目內,我們抓取了松茸系列概念,以及更加普適的“有機”概念。可以看到,自2022Q2-2024Q4,相比于不溫不火的有機概念,松茸系列概念真真正正在產品數量、市場份額上迎來了“起飛”,而這一起飛的時間段,也與上文中松鮮鮮市場份額起飛的時間段,基本保持了亦步亦趨。

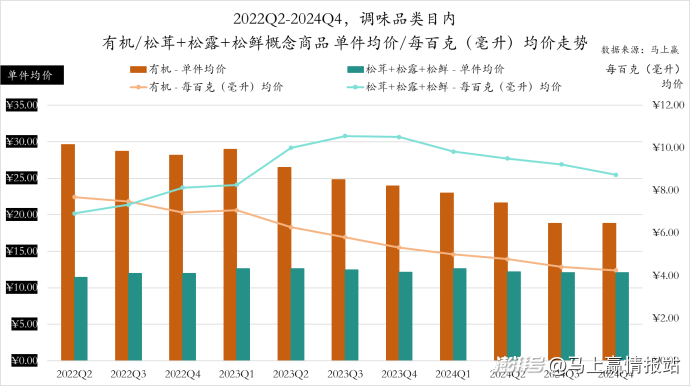

在產品數量、市場份額快速增長的同時,松茸系列概念在產品價格上并沒有妥協。相比起“有機”概念緩慢增長、規模擴大所帶來的產品單件均價/百克(毫升)均價的緩慢下降,松茸系列概念的產品,單件均價基本保持穩定,每百克(毫升)均價則更是在2023Q1迎來了一個爬升的階段,在隨后雖有下降,但整體也基本維持在高位。

圖片來源:松鮮鮮官網

到底是什么推動了松茸概念的起飛?從松鮮鮮的經驗來看,或許是其高級原料背后帶來的自然/健康/安心,以及與食品安全、配料表清潔的大潮流相吻合,在不斷托舉著這一類型產品的“量價齊升”。從松鮮鮮產品官網中的介紹也可以看到,松鮮鮮的產品矩陣,整體冠名為“全家安心調味解決方案”,在這一解決方案框架下,產品系列包括調味料、釀造醬油、素蠔油等,在各產品系列下,則是各種冠以“松茸”的產品。

但隨著松茸概念的快速普及,單純依靠松茸這一原料來強調“安心”,似乎已經不夠用了,至少不足以在一眾松茸產品中始終保持領先地位,所以松鮮鮮找到了第二張牌:低鈉。

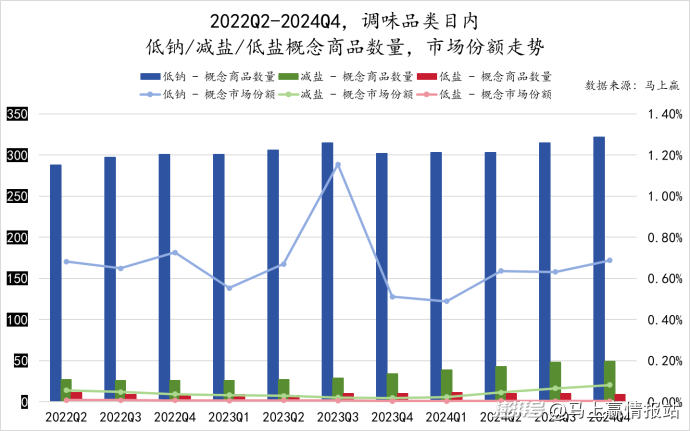

同樣基于馬上贏品牌CT中調味品類目內的數據,以“低鈉”、“減鹽”、“低鹽”為關鍵詞對類目內產品進行檢索分類并形成概念產品集合,從低鈉/減鹽/低鹽這一組概念的市場份額以及產品數量走勢來看,2022Q2-2024Q4,低鈉概念整體產品供給數量平均,至少未見非常顯著的增長。從市場份額的變化上來看,低鈉概念除了2023Q3有一次高峰外,其余時間整體不溫不火,甚至前后還有些許下滑的跡象。基于實際情況分析,低鈉概念更多出現在鹽這一類型產品中,而23Q3時曾經爆發過一次“搶鹽風波”,拉動鹽在整體調味品類目中的份額同時形成了概念市場份額的峰值,并非常規概念產品增長推動的市場份額增長。

與低鈉同組的概念是低鹽、減鹽概念(減鈉概念產品數量與份額很小,幾可忽略不計),從產品數量與市場份額來看,減鹽概念的產品數量及市場份額,雖然遠遠低于低鈉,但其產品數量、市場份額增長情況卻都要穩定的好于低鈉概念。

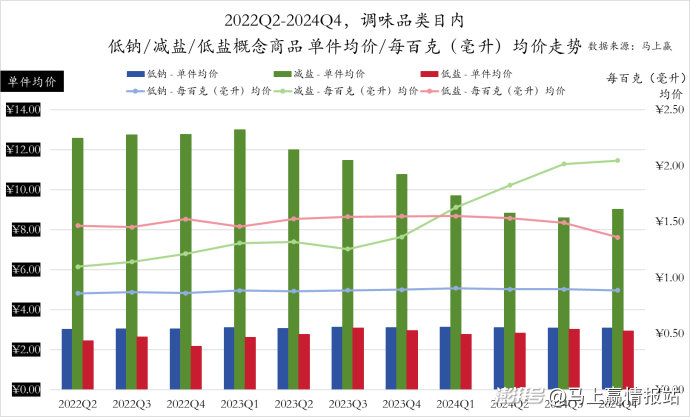

從件均價與每百克(毫升)均價上看,在低鈉/減鹽/低鹽三個概念中,低鈉概念的類型產品不論是單件均價,還是百克(毫升)均價,都處于三個概念中最低的位置,發展趨勢也較為穩定。相比來說,減鹽概念的單件均價有較明顯的下降,但每百克(毫升)的均價則有明顯上漲,且其價格也在三個概念中處于最高位。

不論是“低鈉”概念較為穩定的市場表現,還是相對較低的類型產品價格,低鈉與松鮮鮮高高在上的價格水平都存在著較大的落差。同時,低鈉這一概念應用在鹽中更廣泛,但鹽的單價明顯低于傳統復合調味料,亦低于醬油,所以抱著這一健康概念的松鮮鮮,要同時權衡好相對低價格的“低鈉”概念,與自身高貴的“松茸”標簽,或許著實存在著一定程度的概念上的“撕裂感”。

除了各個產品概念的表現,關于低鈉這一調味品健康/安心標簽,還有一個常識討論總會出現在社交媒體中,用網友的話說就是“拋開劑量談毒性都是耍流氓”。

在前幾年轟轟烈烈的新消費大潮中,“減糖”概念在飲料中的風行或許是各個品類都想復制與參照的對象,但飲料的攝入量與減糖能夠達到的效果卻更加顯而易見:以可樂為例,一罐330ml的有糖可樂大約比一罐330ml無糖可樂多了35g糖,根據《中國居民膳食指南(2022)》建議每天添加糖攝入不超過50克,最好控制在25克以下,一罐可樂幾乎就是0和100的區別。

松鮮鮮松茸鮮配料表(左)、太太樂三鮮雞精調味料配料表(右)圖片來源:天貓

相比來說,調味品所能貢獻的實際減鈉“效果”,還仍需要認真考量:每5g松鮮鮮松茸鮮含鈉量(775mg/5g,來自配料表)比太太樂雞精(1000mg/5g,來自配料表)少了225mg,使用松鮮鮮能夠貢獻的鈉攝入減少比例為22.5%,削減了約四分之一的鈉攝入。但一般而言,在家庭烹飪中,每人每天的松茸鮮或雞精類產品攝入量或許不到5g。如果按照人日均攝入5g來計算,一對夫妻每10天就能吃完一瓶100g的松鮮鮮松茸粉。

雖然“低鈉”飲食注重積少成多,但不論如何,我們至少看到了由松鮮鮮帶火的“松茸”標簽的快速膨脹參與者眾,且與“低鈉”標簽之間客觀存在著落差。標簽的擁擠與失效,或許是松鮮鮮要面對的“困局”之一。

“困局2”:品牌溢價,上下為難?

如果不是因為本次關于原料健康的質疑甚囂塵上,我們或許已經能認為松鮮鮮確實代表了“健康”與“安心調味”,至少從松鮮鮮相比同類目產品更高的產品定價上,這一答案已經獲得了相當多消費者的行動認可與支持。

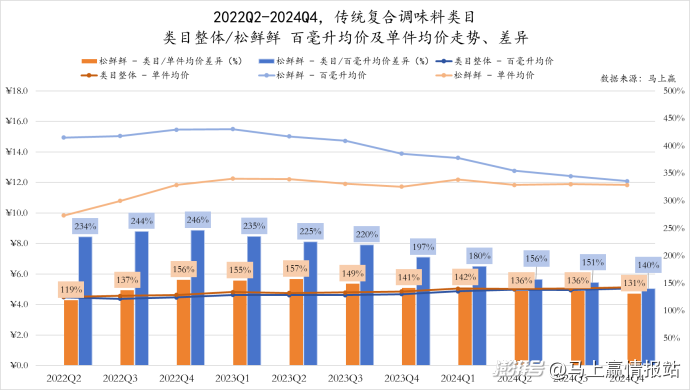

在“傳統復合調味料”這一四級類目中,2022Q2至2024Q4期間,松鮮鮮的件均價始終處于顯著高位,基本維持在12元左右,而同期整個類目的件均價僅在4.5~5.2元之間波動,其件均價始終高于類目件均價150%左右。從每百克均價看,情況同樣存在,2022Q3時,其百克均價較類目百克均價高約200%以上,隨著隨后的發展與規模的擴大,其百克均價逐漸回歸到高于類目百克均價150%左右,與件均價與類目之間的差異基本持平,這種變化推測或許是由于松鮮鮮在過程中進行了單件規格增大或加贈的產品策略,導致在件均價基本維持平穩的情況下百克均價有較明顯的下滑。

不論如何,在傳統復合調味料類目中,其高于類目平均水平約150%的價格水平,都已經是獨樹一幟的存在,確實對得起松茸二字的雍容華貴之感。

如果說在傳統復合調味料類目中,松鮮鮮發起并推動的“松茸”概念讓類目整體都迎來了“升級”,其高于類目150%的均價水平是對創新者的“獎賞”,那對于松鮮鮮在其后進入的醬油類目中的“高位定價”,則完全是松鮮鮮對自己高端品牌定位的“詮釋”。

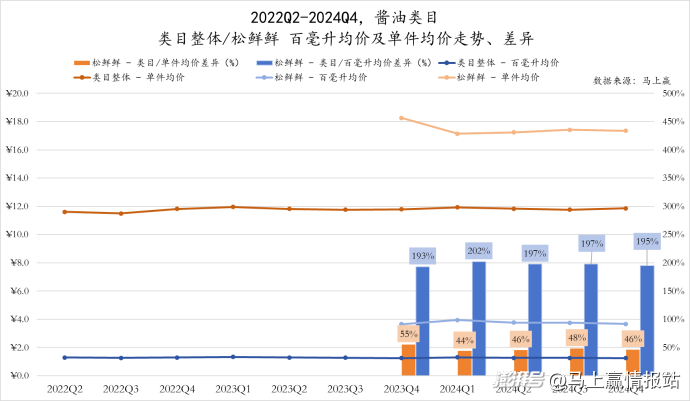

自2023Q4進入醬油賽道以來,松鮮鮮在該品類的定價策略依然延續了“大幅度高于行業平均”的做法,數據顯示,在2023Q4到2024Q4期間,醬油類目的整體件均價約為11.5~12元,而松鮮鮮最開始則超過了18元,后期逐步回落至16.5元上下,但依然高于行業平均水平約40%。

從百毫升均價角度看則較為夸張,松鮮鮮的百毫升均價較行業平均水平高出200%左右,遠大于其件均價與行業平均水平的差距,或也可說明其產品規格目前小于行業平均規格水平,似乎有通過“小瓶、少量”營造“高貴、稀缺”之意。

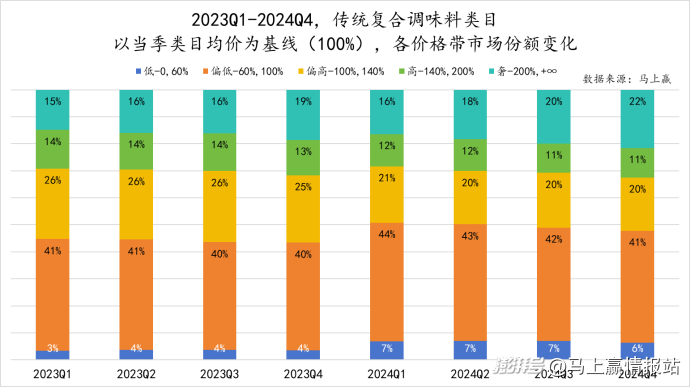

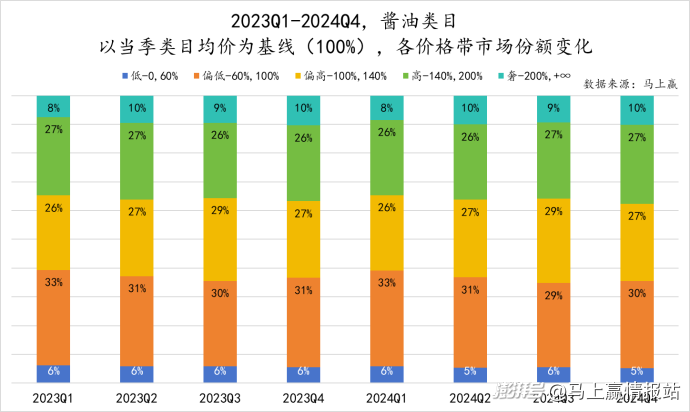

上升到類目來看,傳統復合調味料與醬油兩個類目,從趨勢上確也有一定的高端化趨勢,松鮮鮮或許既是推動者也是其中的受益者。但從占比上來看,在兩個類目中,高于類目均價一倍以上的產品構成的市場份額,也僅僅為類目整體的約10%~20%。

從傳統復合調味料類目的情況來看,定價偏高的產品與高的產品兩個區間(均價100%-200%)受到的擠壓比較嚴重,相比來說,低(均價0%-60%)定價的產品與奢侈(均價200%+)定價的產品市場份額則均有提升,類目價格帶分布出現了一定程度的兩極化。

醬油的情況則相對來講更加穩固,變化更少一些。趨勢上看,各個價格帶的占比都沒有太多的變化,奢侈(均價200%+)定價的產品市場份額有輕微的提升,但并不算顯著。相比傳統復合調味料來說,醬油類目的規模要更大,面對的傳統產品與格局也更多。

關于品牌溢價,一些樸素的認識不需要復雜的數據和推演就可以說得很清楚----一分錢,一分貨的概念,亙古不變。高定價固然需要勇氣與創新,但是能夠維持在高定價,才考驗了真真正正的產品力與持續運營能力。

今年的3·15中,被點名的蜜雪冰城,雖然在第一時間回應了其門店運營上的監管失職,但看起來卻遠不如未曾與3·15有任何相關但卻在不斷發聲明的高定價品牌一樣狼狽,在蜜雪冰城3·15被點名上熱搜的內容的評論區,用戶為蜜雪冰城開脫道“那你說檸檬片用不用下班”,并建議蜜雪冰城通過24小時營業的方式,規避“檸檬片會隔夜”的問題。

“困局3”:產品單一,拓類較難?

松茸類調味產品這一“小切口”策略,確實在早期幫助松鮮鮮實現了突破。但隨之而來的問題也逐漸顯現:其所深耕的“傳統復合調味料”在整個調味品類目中占比僅約5%,類目規模有著較為明顯的天花板。對松鮮鮮來說,拓展自己的產品系列,將自己高端的品牌溢價復制到其他類目中,似乎成了必須要走的路。

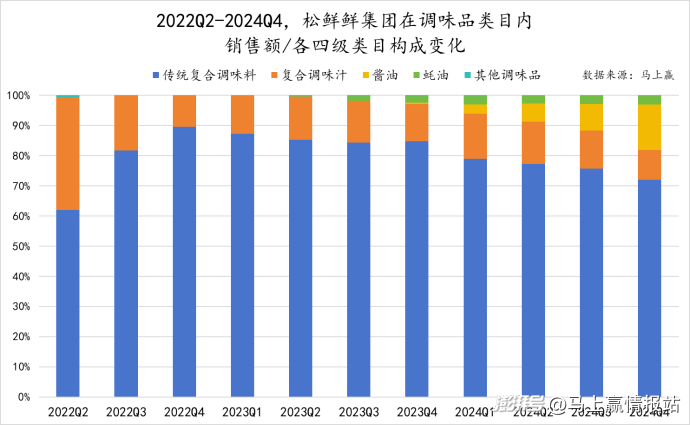

但這些動作或許才剛剛起步,基于2022Q2-2024Q4這一時間段,松鮮鮮在調味品類目內的各四級類目銷售額構成變化來看,“傳統復合調味料”類目的營收占比始終處于松鮮鮮集團的主導地位,即便到2024Q4,其依然貢獻了超七成的銷售額占比。從趨勢上看,松鮮鮮的各四級類目占比中,醬油有著較為顯著的提升,然而復合調味汁有著較明顯的下降。

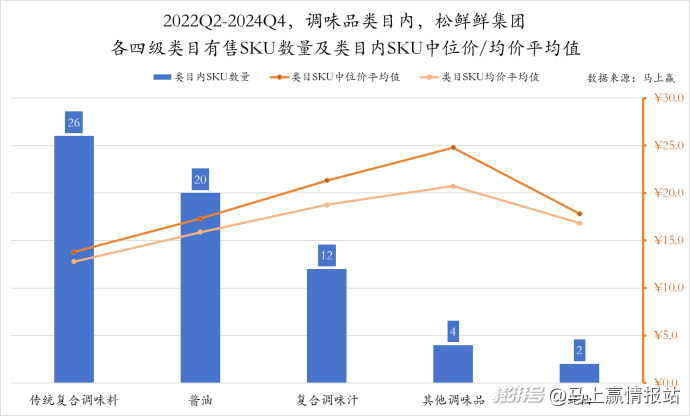

從松鮮鮮的有售SKU構成來看,松鮮鮮在非核心類目的拓展仍處于初期階段。2022Q2至2024Q4期間,其在“傳統復合調味料”中累計共有26款SKU有售,醬油類目排名第二,共20款SKU有售,其余復合調味汁、其他調味品、蠔油等,SKU數量目前還較少。另一個值得注意的是,不論是傳統復合調味料、還是醬油、復合調味汁,松鮮鮮旗下產品的SKU中位價平均值、均價平均值均在15元左右甚至更高,這一數值對于調味品中的各種類目都可以算得上是一個偏高端的值,或許這也彰顯了松鮮鮮只做安心、高端的決心。

不樂觀的是,即便是在其最具代表性的“松茸”概念上,松鮮鮮也正面臨著“稀釋”。數據顯示,2023年后,“松茸”相關產品在整個調味品市場中的SKU數量快速增長,從2023Q2不到100款迅速擴張至2024Q4的近250款,松鮮鮮正面臨著更多的同類競爭SKU。

更值得關注的是類型產品定價權與關系上的變化。從件均價來看,2022Q2至2024Q4期間,松鮮鮮在多數季度中略高于“松茸”概念產品的整體件均價,但松鮮鮮的百克(毫升)均價卻大幅度超過“松茸”類型產品的平均水平。隨著時間的推移與競爭的加劇,在2024Q2,松鮮鮮的百克(毫升)均價則跌破了類型產品平均水平,2024Q4甚至還出現了“件均價較高、單位價格卻更低”的倒掛狀態,意味著在消費者視角中,松鮮鮮的“高價形象”背后,其實際單位使用成本反而低于其他競品。

概念一旦普及,門檻就會被迅速抹平。當“松茸”成為行業共識,消費者對“誰是第一”已不再敏感,轉而關注價格、容量、渠道等更現實的因素。在這樣的格局中,松鮮鮮雖率先講好了“松茸”故事,但卻將持續在類目中進行防守戰。

從另一個角度看,松鮮鮮發跡的松茸類調味產品還很年輕,而對于松鮮鮮想要邁入的醬油或蠔油類目,均是傳統而又巨頭林立的類目。馬上贏情報站發布的2024調味品市場回顧中數據顯示,醬油類目的CR5之和接近90%,這樣高集中度、傳統成熟的類目,對于新品牌來說,何嘗不是挑戰?

“困局4”:增長放緩,問題將現?

從2023Q1-2024Q4,松鮮鮮經歷了飛速的發展,可謂是乘著火箭一般的發展速度,但高速發展很難會是常態,尤其是隨著企業的基數越來越大,反而是很多問題,在高速發展時候不是問題的問題,隨著增長速度的下降,卻都成為了問題。

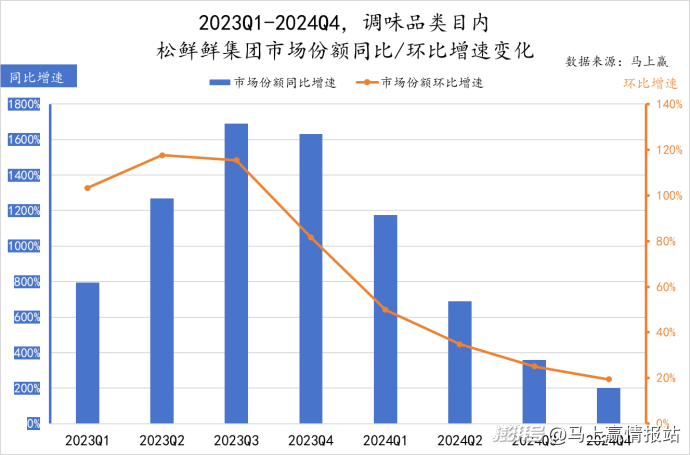

從調味品類目內,松鮮鮮的市場份額同/環比增速來看,不論是同比還是環比,其峰值均出現于2023年年內。進入2024年之后,其同環比增速已經均呈現放緩跡象,截至距離現在最近的2024Q4,松鮮鮮的同比增速約為200%,環比增速約為20%。

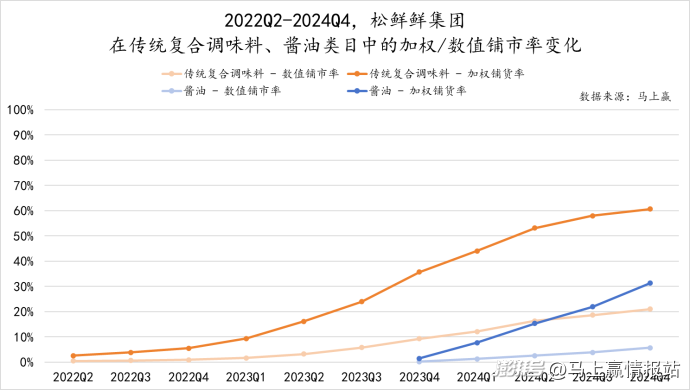

從鋪市率的角度看,松鮮鮮在兩個類目中,不論是加權鋪市率還是數值鋪市率,均還有較大的成長空間,通過鋪貨依然有較大空間推動品牌的進一步增長。

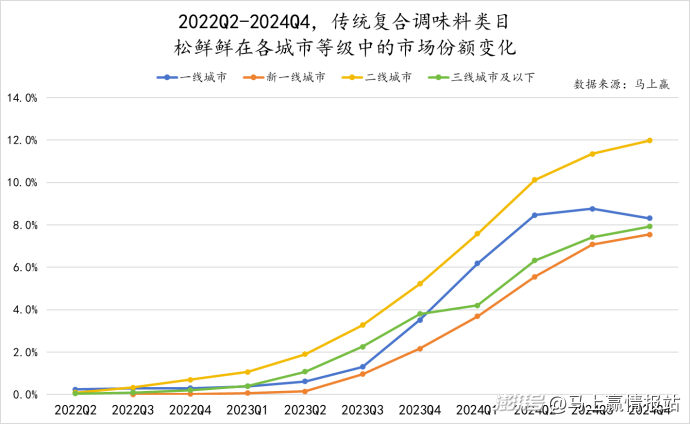

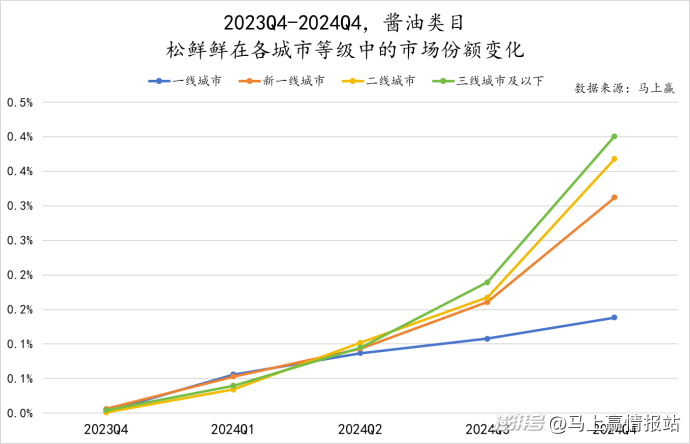

對于松鮮鮮所關注和持續倡導的安心與健康概念,基于過往的行業理解,這類概念通常在不同城市等級之間存在著較大的認知差異,因此我們拉取了松鮮鮮在各城市等級中在各類目中的市場份額占比變化,以更直觀的觀察其在不同城市等級中的發展情況。

在松鮮鮮起家的傳統復合調味料類目中,松鮮鮮在各城市等級中在類目中的市場份額,從2023Q1-2024Q4均呈現較明顯的漲勢,除了2024Q3-2024Q4期間的一線城市等級市場。

從曲線增長勢能上看,新一線城市、二線城市、三線城市及以下,截止2024Q4均呈現良好的漲勢,雖有輕微的放緩跡象但在持續增長中。但在一線城市市場中,在2024Q2-2024Q3,松鮮鮮就呈現出了明顯的漲勢放緩,在2024Q3-2024Q4則更是出現了市場份額的環比輕微下降。

在醬油類目中,松鮮鮮由于進入該類目時間較晚,市場份額也相對較小,所以整體增速還處于高速增長的階段中。但與其在傳統復合調味料類目中的問題一致,其在一線城市等級市場中的表現與其他三個等級市場中的表現差異較大。

從價格帶與品牌推崇的產品概念上講,松鮮鮮理應在一線城市市場中表現最好、最受消費者的歡迎,但市場數據呈現則與基于常規情況的推斷有著較大的差距,值得進一步關注其后續發展。

約200%的同比增速與20%的同比增速,對于一個消費品品牌,尤其是在比較傳統的調味品類目中的品牌來說,都已經非常之快。平穩增長是企業成長的必由之路無可厚非,但高速增長退潮暴露的問題卻值得格外關注,尤其是關于過往增長的路徑依賴。是否能夠真真正正從中走出來尋找新路,則是關鍵中的關鍵。

“困局5”:被迫回擊,主動樹敵?

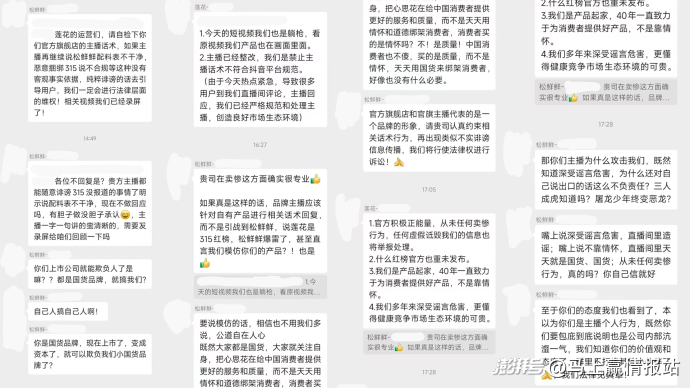

如果說上面四個可能的“困局”,都只是松鮮鮮快速成長的路上痛并快樂著的煩惱,那么又一次深陷輿論旋渦中,應該也不是松鮮鮮的本意。由于爭論的食品安全、原料規范的相關內容太過專業,我們只關注了兩個位于旋渦邊緣的細節。

其一是一張來自于消息人士提供的截圖,截圖中顯示在某個電商群中,來自松鮮鮮與蓮花店鋪運營相關人員的爭吵,右側圖則是松鮮鮮公眾號中,關于希望“某前輩”停手的暗示。

圖源:消息人士,截圖中兩方備注為松鮮鮮-xx,蓮花-xx

圖:松鮮鮮公號

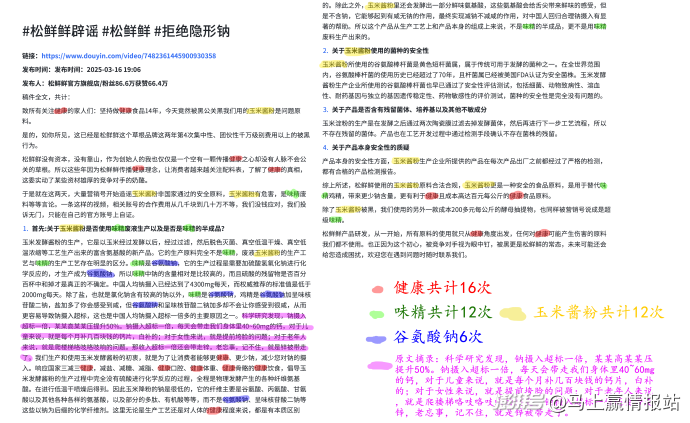

其二則是公開資料,來自松鮮鮮創始人易子涵的辟謠視頻,由松鮮鮮官方旗艦店賬號于2025-03-16 19:06發出,目前依然可見,視頻標題為:#松鮮鮮辟謠 #松鮮鮮 #拒絕隱形鈉。馬上贏情報站將該視頻中的文字內容進行了文本化,并通過詞頻標記了出現前幾名的詞,詞頻如下:

整理:馬上贏情報站

兩份資料的整理讓我們發現,不論是辟謠視頻,還是在相關的溝通或是公眾號中,松鮮鮮的表達方式總是“塑造”或認為存在一個“假想敵”,這個假想敵可以是一個企業,也可以是一種傳統產品,亦可以是一種勢力或現象,但好像總是要有一個“假想敵”存在。

更重要的是,正是因為這個“假想敵”的存在,給位于對立面的角色提供了道德制高點和正義,也可以看作一個“著力點”或是“支點”,所以在面對這個“假想敵”時,就可以將一切都歸于ta。

在關于玉米醬粉原料的辟謠視頻中,松鮮鮮創始人共提到了健康16次,提到了味精12次,提到了玉米醬粉12次。在視頻中她說到(原文引用):科學研究發現,鈉攝入超標一倍,某某高某某壓提升50%。鈉攝入超標一倍,每天會帶走我們身體里40~60mg的鈣,對于兒童來說,就是每個月補幾百塊錢的鈣片,白補的;對于女性來說,就是提前垮臉的問題;對于老年人來說,就是爬樓梯咯吱咯吱響的問題。鈉攝入超標一倍還會帶走鋅,老忘事,記不住,就是鋅被帶走了。

如果這些科普與描述出現在一款藥品,或是保健品,哪怕是保健食品或特殊用途食品的介紹或者辟謠中,或許都會比出現在一款傳統復合調味料產品更加適宜。

后記

在風口之上起舞不易,落地生根更難。松鮮鮮無疑是這幾年調味品賽道最具代表性的品牌之一,也曾用極具辨識度的打法打破行業沉寂。然而,品牌的每一步躍升,都伴隨著更高的期待與更嚴的考驗。從概念破圈到產品溢價,再到品類擴展與輿論應對,它所面臨的問題,其實是許多品牌共同的課題。

“破局”不代表“無困局”,“困局”也不意味著“無出路”。如何在前路迷霧中,持續找到真正屬于自己的解法,或許才是松鮮鮮接下來的關鍵命題。

本文為澎湃號作者或機構在澎湃新聞上傳并發布,僅代表該作者或機構觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司