- +1

可持續(xù)方法論|創(chuàng)新氣候投融資政策工具,發(fā)揮主權基金大作用

11月24日,《聯(lián)合國氣候變化框架公約》第二十九次締約方大會(COP29)閉幕,近200個締約方最終就新的氣候融資集體量化目標(NCQG)、《巴黎協(xié)定》第六條國際碳市場機制等關鍵議題取得共識,達成了名為“巴庫氣候團結契約”的一攬子成果。

氣候投融資是應對氣候變化領域的投資和融資活動,支持范圍包括減緩和適應氣候變化兩個方面,是落實國家雙碳戰(zhàn)略的重要政策工具。全球極端氣候不斷升級背景下,資金、技術、制度成為國際社會和各國政府應對氣候變化的“三駕馬車”,資金既是制約因素,也是促進需求、帶動經(jīng)濟社會轉型發(fā)展的重要引擎。

一、不同經(jīng)濟體之間氣候投融資增速差異大

10月份,氣候政策倡議組織(CPI)發(fā)布《全球氣候投融資形勢(2024)》,目前全球的氣候投融資僅占GDP的1%;對新興市場和發(fā)展中經(jīng)濟體而言,到2030年,特定國家可能不得不分配其GDP的6.5%左右。

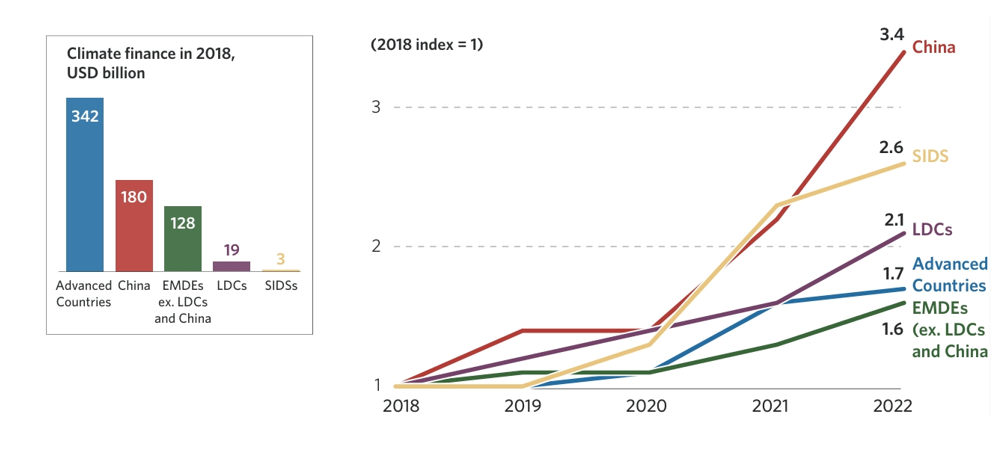

該報告數(shù)據(jù)反映出各經(jīng)濟體之間的氣候投融資增速差異很大。2018年,發(fā)達經(jīng)濟體、中國、新興市場和發(fā)展中經(jīng)濟體(不包括最不發(fā)達國家和中國)的氣候投融資總額分別為3420、1800、1280億美元;2022年,三者的氣候投融資總額分別達到2018年的1.7、3.4、1.6倍;2018-2022年,中國的復合年增長率 (CAGR) 為 36%,而發(fā)達國家和新興市場和發(fā)展中經(jīng)濟體(不包括最不發(fā)達國家和中國)僅為14%、12%。按此計算,2022年中國氣候投融資規(guī)模與發(fā)達國家總和基本相當。

圖1:2018-2022年全球氣候投融資變動情況

注:Advanced Countries-發(fā)達經(jīng)濟體; China-中國;EMDEs ex.LDCs and China-不含中國和最不發(fā)達國家的新興市場和發(fā)展中經(jīng)濟體;LDC-最不發(fā)達國家 ;SIDSs-小島嶼發(fā)展中國家和相關海外島嶼領土。

資料來源:氣候政策倡議組織(CPI),《全球氣候投融資形勢(2024)》,2024年10月,第5頁

二、中國氣候投融資規(guī)模持續(xù)快速增長

黨的二十屆三中全會將健全綠色低碳發(fā)展機制作為深化生態(tài)文明體制改革的重要任務,首次在黨的文件中提出完善適應氣候變化工作體系。7月底,黨中央、國務院發(fā)布《關于加快經(jīng)濟社會發(fā)展全面綠色轉型的意見》,首次從中央層面就綠色轉型進行系統(tǒng)部署,提出2030年節(jié)能環(huán)保產(chǎn)業(yè)規(guī)模達到15萬億元左右等綠色發(fā)展目標,表明未來中國對氣候投融資需求巨大。

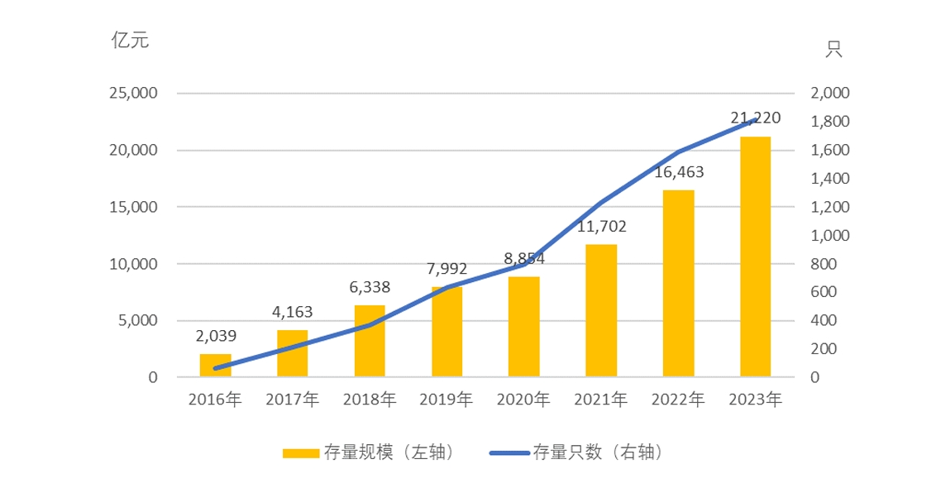

2020年中國宣布實施雙碳戰(zhàn)略,2021年起氣候投融資供給全面提速(如圖1、圖2所示)。從直接融資看,中國綠色債券發(fā)行規(guī)模已連續(xù)兩年位列世界第一。中央國債登記結算有限責任公司10月份發(fā)布《中國綠色債券白皮書》顯示,2023年中國綠色債券發(fā)行規(guī)模達8448億元,截至2023年底,中國綠色債券余額合計2.1萬億元,加上非貼標但實際“投向綠”債券超過5萬億元。

圖2:2016—2023年中國綠色債券存量情況

資料來源:中央國債登記結算有限責任公司,《中國綠色債券白皮書》,2024年10月,第3頁

從間接融資看,生態(tài)環(huán)境部11月份發(fā)布的《中國應對氣候變化的政策和行動2024年度報告》顯示,截至2023年末,中國本外幣綠色貸款余額30.08萬億元,同比增長 36.5%,其中,投向具有直接和間接碳減排效益項目的貸款合計占綠色貸款的67.3%,即約20萬億元。

三、未來全球仍需繼續(xù)加大氣候投融資力度

2015年COP21大會出臺的《巴黎協(xié)定》提出把全球平均氣溫較工業(yè)化前水平升高控制在2°C之內(nèi),并努力控制在1.5°C之內(nèi),現(xiàn)在這個目標已岌岌可危。

2023年已成為有氣象記錄以來全球最暖年,全球平均溫度較工業(yè)化前水平高1.42℃。根據(jù)世界氣象組織(WMO)預測,今年將繼續(xù)刷新氣象紀錄,全球平均氣溫將比工業(yè)化前水平高出1.5攝氏度、甚至1.55攝氏度以上,即今年將成為首次突破1.5℃的一年。

為期兩周的COP29會議最終延長30小時閉幕,凸顯談判的難度。會議設立2025年到2035年發(fā)達國家每年至少籌集3000億美元氣候資金用于支持發(fā)展中國家氣候行動等重要目標。這一結果比目前的每年1000億美元氣候資金的規(guī)模增加了兩倍,但對于應對全球氣候變化的資金需求來說仍差距甚大。

CPI的《全球氣候投融資形勢(2024)》報告認為,盡管2018-2022年全球氣候投融資規(guī)模從6740億美元增長到1.46萬億美元,但在1.5°C情景下,到 2030年,全球每年需要7.4萬億美元氣候投融資,是現(xiàn)有規(guī)模的近五倍。全球進一步推進氣候投融資工作任重道遠。

四、進一步釋放中國氣候投融資的潛力

今年以來,國家陸續(xù)出臺《關于進一步強化金融支持綠色低碳發(fā)展的指導意見》、《關于發(fā)揮綠色金融作用 服務美麗中國建設的意見》等文件,要求金融機構繼續(xù)拓展多元化氣候投融資服務,培育具有顯著氣候效益的重點項目,探索多元化氣候投融資工具和服務體系,支持發(fā)行氣候主題綠色債券,發(fā)揮創(chuàng)業(yè)投資基金、私募股權投資基金、信托基金等作用,引導更多社會資本投向應對氣候變化等重點領域。

雖然氣候政策體系不斷完善,多元化投融資機制不斷加強,但是,有的地方應對氣候變化和低碳發(fā)展的意識相對薄弱,有的地方氣候資金需求和供給矛盾突出,需要進一步創(chuàng)新政策工具,讓氣候投融資成為中國低碳轉型和高質(zhì)量發(fā)展的新引擎。

首先,應繼續(xù)深化農(nóng)業(yè)領域開展氣候投融資的潛力。農(nóng)業(yè)既是主要溫室氣體排放源之一,也是受氣象災害影響最大的產(chǎn)業(yè)部門,對減緩氣候變化與適應氣候變化都十分關鍵。農(nóng)業(yè)和下游的食品工業(yè)實現(xiàn)氣候轉型需要大量的資金支持,但由于農(nóng)業(yè)經(jīng)營主體規(guī)模小且分散,加之環(huán)境信息采集難度大、標準不一、披露不充分等制約因素,目前氣候投融資僅有很小的比重投向該領域,遠遠不能滿足氣候融資需求。未來農(nóng)業(yè)政策應進一步增強對氣候轉型經(jīng)濟活動的扶持力度,深化對種植業(yè)、養(yǎng)殖業(yè)、畜牧業(yè)、食品加工業(yè)與可再生能源相結合的金融服務創(chuàng)新,引導私募股權投資基金、風險投資基金、保險、碳金融工具、供應鏈金融等更多金融工具投向該領域。

其次,應加強氣候投融資制度創(chuàng)新力度。一是進一步推動與國際體系兼容的環(huán)境信息披露制度,提升環(huán)境效益信息披露的標準化和數(shù)字化水平,加強遙感監(jiān)測、AI、區(qū)塊鏈、大數(shù)據(jù)等工具對環(huán)境信息的監(jiān)測,提高企業(yè)披露的環(huán)境信息數(shù)據(jù)的可靠性。二是深化國際交流合作,促進境內(nèi)外市場良性互動,鼓勵境外機構發(fā)行綠色熊貓債(中國境外機構境內(nèi)發(fā)行債券),投資境內(nèi)綠色債券。如中電國際發(fā)行的熊貓債,發(fā)行主體注冊地位于香港灣仔,發(fā)行和交易地點是上交所,募集資金流向央企子公司設在境外的可再生能源項目,既推動國際氣候合作,又促進國際國內(nèi)“雙循環(huán)”。

第三,擴大氣候投融資還需金融服務業(yè)提升服務能力。金融機構自身應制訂中長期碳中和戰(zhàn)略,將氣候?qū)蜃鳛橥顿Y的重要準則,提高氣候投融資業(yè)務板塊的比重和管理水平。例如,挪威主權財富基金(GPFG)是全球規(guī)模最大的主權基金,目前管理約1.5萬億美元的龐大資產(chǎn),由挪威央行投資管理公司(NBIM)負責運營。NBIM要求到2050年GPFG的資產(chǎn)組合實現(xiàn)凈零目標,并要求所投資的上市和非上市公司提供強制性的轉型計劃和進展、氣候風險評估等報告。同時,自2012年起,NBIM就開始退出一些因氣候變化帶來高財務風險的碳密集型公司,進入退出清單的企業(yè)會引發(fā)市場關注,對企業(yè)造成壓力,倒逼企業(yè)管理團隊也將氣候?qū)蜃鳛榻?jīng)營管理的重要準則。

(作者梁朝暉系上海社會科學院應用經(jīng)濟研究所副研究員)

————

“可持續(xù)方法論”專欄,旨在理清城市在可持續(xù)發(fā)展中遇到的棘手問題,并提供解題思路與方案。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯(lián)網(wǎng)新聞信息服務許可證:31120170006

增值電信業(yè)務經(jīng)營許可證:滬B2-2017116

? 2014-2025 上海東方報業(yè)有限公司