- +1

史上首家破2000億公募:爆款基金腰斬,多位老將折戟

作者:徐風,編輯:小市妹

據Wind數據顯示,3月12日華泰柏瑞滬深300ETF規模達2002.76億,成為公募基金史上首只破2000億的股票型基金,此后規模雖有所回落,但仍在1970億之上。預計公司總規模也將突破4000億,再創新高。

規模大并不代表強。華泰柏瑞滬深300ETF雖然成為了國內最大的股票型基金,但也難以掩蓋公司“瘸腿”的混合型權益類基金表現和風控短板。

【規模“虛胖”背后】

近年來,指數類ETF異軍崛起,各大基金公司不甘人后,紛紛搶灘布局,華泰柏瑞基金顯然走在了前面。

2023年華泰柏瑞基金總規模為3737.64億,僅華泰柏瑞滬深300ETF單只基金占比就超過了三分之一。隨著近期其規模的突飛猛進,預計總規模占比還將進一步提升。

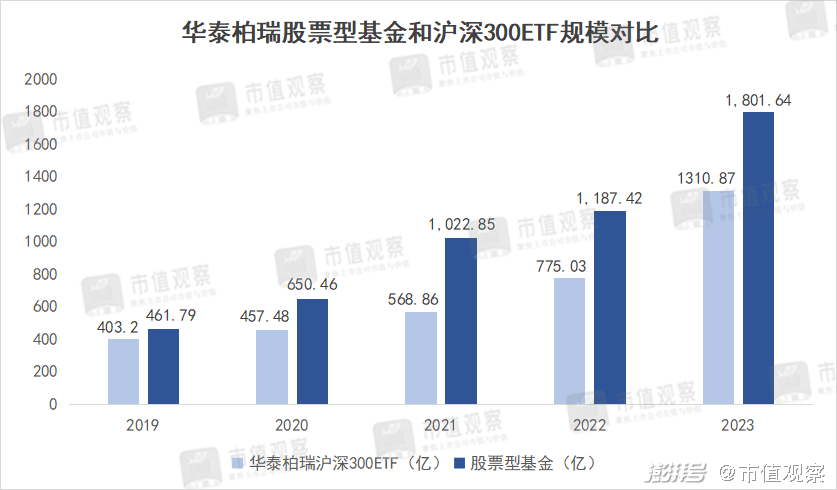

此外,華泰柏瑞紅利ETF和中證光伏產業ETF規模也都在百億以上。正是基于指數類產品的優勢,公司股票型基金規模快速擴張,從2019年的403.2億增加到2023年的1801.64億,4年時間內增加3.47倍,排在同類第3位。

華泰柏瑞的整體規模也得益于股票型基金的快速擴容,實現了排名提升。2019年還在千億出頭,到2023年便增加到3737.64億,排名也由38位提升至24位。

從凈值角度看,華泰柏瑞股票型基金的表現尚可,截至3月20日,近3年凈值下跌了-13.58%,跑贏了-22.29%的同類基金平均收益率。

但由于華泰柏瑞股票型基金多是跟蹤板塊和指數的基金,已經不能反映真實的投資能力。

真正反映華泰柏瑞投資水平的混合型基金表現則較為拉胯。截至3月20日,近3年收益率下跌了23.85%,低于同類基金的平均收益率。而這背后則是明星基金經理慘淡的凈值表現。

近年來,基金行業的“魔咒”效應不斷上演,曾經風光無限的明星基金們先后跌落神壇,業績虧損甚至大虧屢見不鮮。華泰柏瑞自然也不例外,包括牛勇、方緯、李曉西等多位明星基金經理紛紛開啟比慘模式。

牛勇作為投資年限超13年的行業老將和金牛獎獲得者,其在管的6只產品收益率降幅極其慘烈,尤其是2020年以后成立的基金,虧損均超過了40%。其代表作華泰柏瑞遠見智選混合A,截至3月20日,自任職以來凈值跌幅達到了56.79%,另外一只低碳經濟智選混合A的收益率降幅也接近50%。

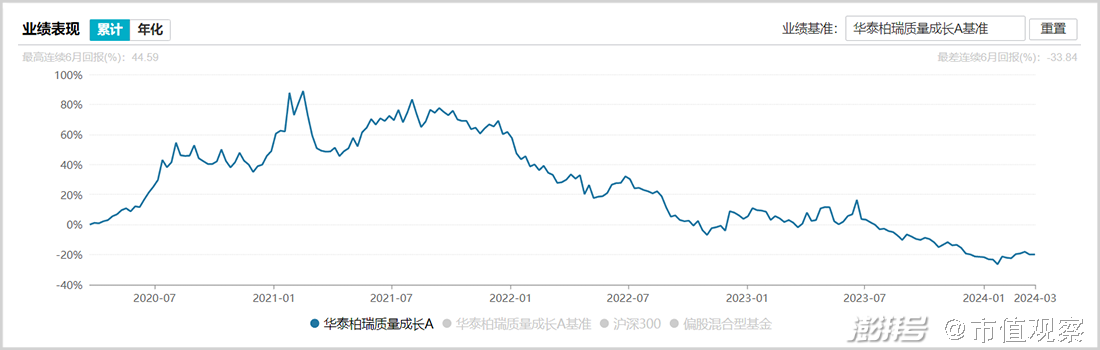

有著華爾街背景的李曉西,曾擔任美國信安環球股票有限公司董事總經理兼基金經理,當前作為華泰柏瑞副總經理兼投資研究部總監,業績同樣慘不忍睹。截至3月20日,其管理的華泰柏瑞質量成長A和消費成長混合近3年凈值跌幅分別為45.8%和41.38%,明顯跑輸市場。

需要說明的是,李曉西曾管理的華泰柏瑞質量精選混合A和質量領先混合A凈值表現同樣低迷,任期內收益率跌幅均超過了45%,其卸任或與業績不佳有關。

華泰柏瑞其他明星基金經理方緯、何琦等業績同樣較差。老將方緯管理的華泰柏瑞價值增長混合A在2014年至2020年3月的任職回報達261.47%,在同類的721只基金中排名第5位。

在此之后的2年間,方緯曾離開華泰柏瑞加入富國基金,于2022年7月再次回歸擔任基金經理,但沒能復刻曾經的輝煌。其管理的華泰柏瑞價值增長混合A和質量領先混合A,任職僅1年多時間收益率就下跌了35.26%和27.48%。

華泰柏瑞多名明星基金經理折戟,主要存在持倉配置調整不及時、不當操作以及風控不嚴等多個問題。

【風控體系缺乏】

總體而言,華泰柏瑞權益類基金弱勢的根源是缺乏一套覆蓋資產配置、倉位控制、重倉股標的選擇等多方面嚴格系統的風控體系。

在資產配置上,牛勇、李曉西、方緯均是成長型選手,其中牛勇偏好新能源、創新藥和白酒。以華泰柏瑞成長智選混合A為例,2022年初億緯鋰能、恩捷股份、酒鬼酒都是基金重倉股,而彼時股價都處在高位,在隨后的股價下跌中牛勇并沒有調整行業配置,凈值回撤受新能源和白酒影響很大。

直到2023年1季度,牛勇才開始大幅調整持倉,將此前多只白酒股替換成創新藥,第一大重倉股也換為藥明生物,意圖采取抄底策略。

但回頭看這卻是一步臭棋,彼時創新藥類的股價僅僅處在階段低點,從2023年第2季度開始又進行了新一輪殺跌,當季牛勇選擇清倉藥明生物和泰格醫藥。此后基金重倉股又陸續加入了網絡股和汽車股,頻繁操作和不及時止損造成了基金大幅虧損。

李曉西的在管基金凈值大虧也與頻繁調倉和操作不當關系很大。其管理的華泰柏瑞質量成長A在2021年底主要配置了白酒、創新藥和新能源,隨著2022年1季度相關板塊的殺跌,當季將多個重倉股切換為地產、煤炭等傳統行業,第2和第3大重倉股變為中國神華和保利發展。

盡管當季重倉的煤炭和地產股價出現了幅度不小的上漲,例如中國神華當季漲幅達41.59%,甚至在隨后一個季度漲幅又接近15%,但從基金的凈值表現來看,當季累計收益率降幅卻近30%。這或許與第一大重倉股藥明康德和部分白酒股的殺跌,以及煤炭地產股較高的建倉價格有關。

在當年第2季度,李曉西又對重倉股“大換血”,將煤炭地產替換成了互聯網和白酒。到了2023年初,持倉風格再次突變,互聯網持倉變為當時大熱的人工智能和通信,有追熱點的嫌疑,彼時相關科技股股價正處在高位,操作無異于高位接盤。從2023年第2季度開始,持倉行業再次轉變為白酒、資源類和醫藥。

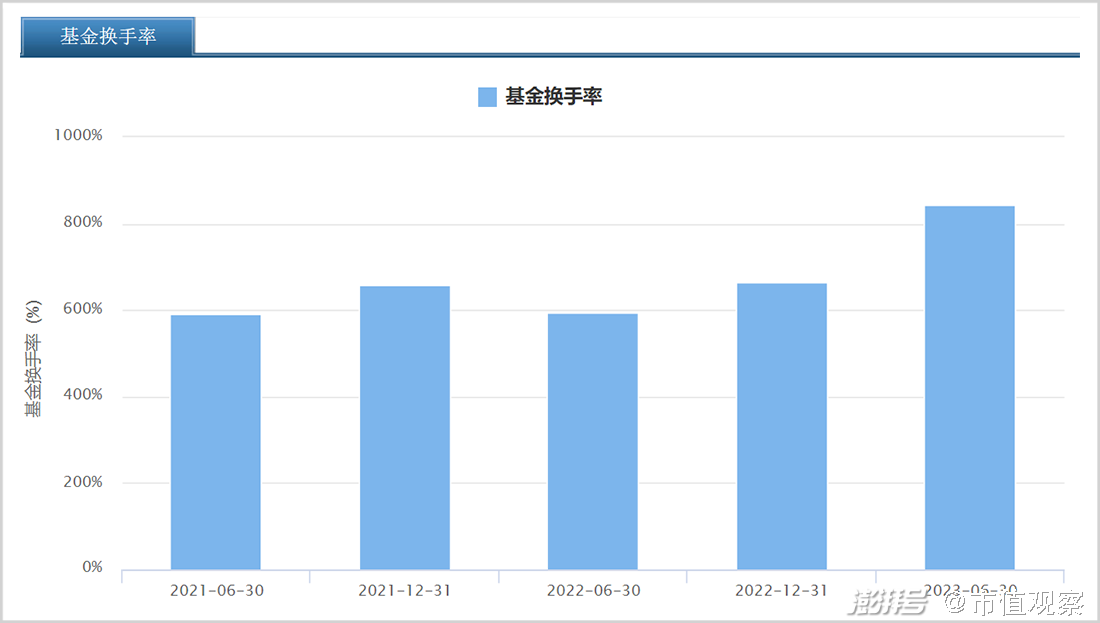

李曉西的幾番操作還造成了基金換手率的居高不下。據東方財富統計,近年來華泰柏瑞質量成長A換手率幾乎都保持在600%以上,2023年上半年已經超過了800%。

▲來源:天天基金

此外,李曉西曾管理的華泰柏瑞質量領先混合A的爆虧原因也較為相似。這只基金曾是一只爆款“日光基”,首次募資規模便接近80億,在2022年李曉西卸任之后便由方緯接棒管理。

方緯接任后迅速將基金倉位降低,2023年底重倉股持倉僅有12.62%,但這依然難以避免虧損的命運。截至3月20日,產品自成立以來跌幅達59.68%。

更為重要的是,華泰柏瑞對持倉標的風控也缺乏管理。其中方緯在冠農股份造假案發的情況下依然堅持買入,在管的華泰柏瑞價值增長混合A和質量領先混合A在2023年第二季度共計買入了212.78萬股。雖然倉位占比并不高,但也因為風控不嚴造成了虧損。

站在行業角度,近年來基金業的調整猶如大浪淘沙,在市場低迷之時更能凸顯基金公司的投資能力。很明顯華泰柏瑞在整體的風控體系上需要改善的地方還有很多。

華泰柏瑞雖然作為頭部基金公司,在規模上距離行業前十仍然有較大差距。且隨著ETF基金的同質化越發嚴重,其優勢預計將逐步消退。若不能在投資能力和風控水平上下功夫,公司仍存在排名滑落的風險。

免責聲明

本文涉及有關上市公司的內容,為作者依據上市公司根據其法定義務公開披露的信息(包括但不限于臨時公告、定期報告和官方互動平臺等)作出的個人分析與判斷;文中的信息或意見不構成任何投資或其他商業建議,市值觀察不對因采納本文而產生的任何行動承擔任何責任。

——END——

本文為澎湃號作者或機構在澎湃新聞上傳并發布,僅代表該作者或機構觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司