- +1

諾德基金:3個投資小錦囊,帶你穿越震蕩市

漲一天,跌一天;或是漲一天,跌幾天,市場節奏難測。無疑,震蕩的行情總是磨人。

縱觀A股歷史,趨勢性的單邊上漲或下跌的時段占比相對較少,震蕩市往往才是市場的主旋律。

那么,小伙伴們一般會采用什么樣的方法來應對市場的震蕩呢?今天,就讓諾德基金小編先來給大伙支幾招!

一、做好資產配置是關鍵,用不變應萬變

在震蕩市中,如果伙伴們只配置單一資產,那么無疑會出現2種結果,要么收益不盡如人意,要么難忍市場波動。

【資產配置,簡單來說,就是把資金分配到不同的資產類別中,盡量讓資產組合多樣化,從而實現分散風險,降低組合整體波動】

當然,也有很多小伙伴會認為資產配置就是把資金分散投資于各個不同的基金產品中,總覺著投資的基金產品越多,自己的資產配置也就越多元化。

其實不然,資產配置真正的核心是要去配置那些相關性較低的資產。

因為宏觀經濟和市場變化存在周期性,大類資產會呈現出明顯輪動的現象。高相關的資產往往容易呈現出同漲同跌的特征,而低相關性的兩類資產價格則相對不受互相影響,一般會呈現各自的價格走勢。

此外,每個人的風險承受能力也不同,伙伴們還是很有必要根據個人的實際情況,選擇低相關性的資產進行配置,從而構建出適合自己的投資組合。

一般而言,常見的方法有兩種,一是股債科學搭配。“股債蹺蹺板”在一定程度上能夠起到風險對沖的效果,通過分散配置股債兩類資產,從而降低組合的整體波動,力爭幫助伙伴們獲得更好的投資體驗。

二是配置均衡型產品。震蕩市中,風格切換、行業輪動是常有的,的確很難有單個板塊可以一直“長紅”。所以,與其我們費心費力的去“追逐風口”,不如考慮將目光聚焦在均衡型基金中。這類基金產品通常會分散投資于多個行業且是多種風格的股票標的,持股也相對分散。其優點就在于既不挑市場風格,也不容易錯過市場機會,還能有效降低單一行業波動對整個組合的影響。

二、淡化擇時,堅持定投

震蕩市最大的特點之一,就是具有較強的不確定性。這對于很多小伙伴而言,更是大大增加了擇時的難度。

而基金定投的最大優勢便在于只要定期定額買入即可,無需過多考慮擇時的問題。

通過堅持定投,伙伴們可以在下跌時,不斷積累更多相對便宜的籌碼,降低我們的持倉成本,待等到行情趨勢發生反轉時,就能更快的實現組合回本,甚至賺取到一定的收益。

當然,開啟定投的前提是選擇一只適合自己的基金產品。對于定投的標的,很多小伙伴會認為高波動性的單行業、單賽道主題型基金會在市場下跌過程的中能更好地攤平成本,容易產生“微笑曲線”。這個想法固然是好的,但我們都忽略了一點:高波動也意味著需要承擔更多的風險。此外,單行業、單賽道的主題型基金,如果不幸遭遇政策影響或是行業黑天鵝,那么其總體收益會受到大幅影響。

因此,在選擇定投標的時,我們不應該只關注基金產品的波動性,同時也要關注其長期收益性。在這里,諾德基金小編不得不說一句,均衡型產品或是各位伙伴們的首選。就像諾德基金小編在上文所提到的,均衡型基金通常會在多個行業里選取基本面較好的公司進行布局,覆蓋面廣,同時行業配置也相對分散,不易受到單一行業的影響,整體波動相對可控,基金業績的長跑潛質也更大。

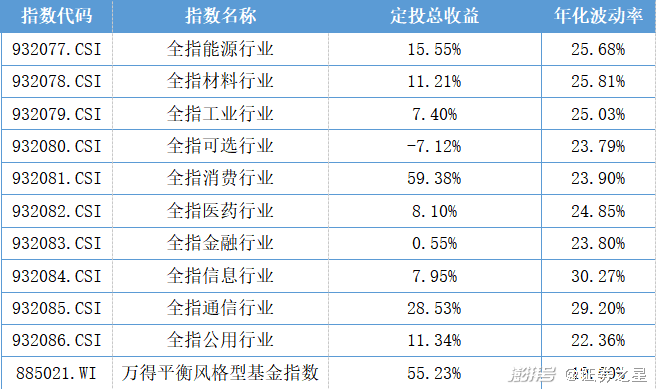

假設我們以定投中證全指一級行業指數和和萬得平衡風格型基金指數為例,從2013年6月7日至2023年6月7日之間每月分別定投100元,定投總收益如下:

數據來源于wind,數據區間為2013/6/8-2023/6/8。每月定投日為月底最后一個交易日,指數過往表現不預示未來預期收益,此處僅為舉例。指數定投收益率計算方式如下:定投采用的是月定投的方式。定投累計收益率=(投資內收益/本金)×100%。定期定額投資是引導投資人進行長期投資、平均投資成本的一種簡單易行的投資方式。但是定期定額投資并不能規避基金投資所固有的風險,不能保證投資人獲得收益,也不是替代儲蓄的等效理財方式,模擬數據的收益率不代表真實一次性期初投資和定投投資收益率。上述數據僅為指數表現結果,最終的投資收益結果和所投資的基金有關,可能和指數表現結果存在較大的出入。

從上圖的定投收益來看,10個中證全指一級行業中僅有定投全指消費行業才能跑贏萬得平衡風格型基金指數。而從年化波動率來看,萬得平衡風格型基金指數的波動率卻遠低于各個中證全指一級行業指數。

綜合來看,相比定投單行業基金,定投均衡型產品更容易獲得較優的投資體驗,而且最終也能賺取相對不錯的定投總收益。

三、堅信均值回歸,保持投資信心

“均值回歸”這個道理,或許很多小伙伴都了然于胸,而市場也一直在重復這樣的規律。例如:2023年1月3日的上證指數3100多點到2023年6月8日的上證指數3231點,市場從低位開始逐漸回歸。

但說到這里,肯定就會有小伙伴們發出疑問:指數確實開始回升了,但我們的基金收益為什么沒有同步“回血”?

對此,諾德基金小編分析了公募基金一季度前十大配置的重點行業,并統計了過去10年的估值分位數、漲跌幅情況,發現公募基金大部分的配置還是聚焦在累計收益相對較高、估值相對偏低的行業,而這些行業(食品飲料、醫藥、電力設備及新能源)并不是一二季度市場上漲的主要風口。這就意味著大盤上漲與大多數基金漲跌并沒有直接的關系。

數據來源于wind,時間區間為2013/6/9-2023/6/9。上述分類為中信一級行業分類。

所以,我們并不能說是市場的“均值回歸”失效了,或許是我們短期錨定的“標的”發生了錯誤。這里,我們不妨從基民的實際收益出發,從實際可獲得的超額收益、回撤表現來分析當前權益類基金所處的位置。

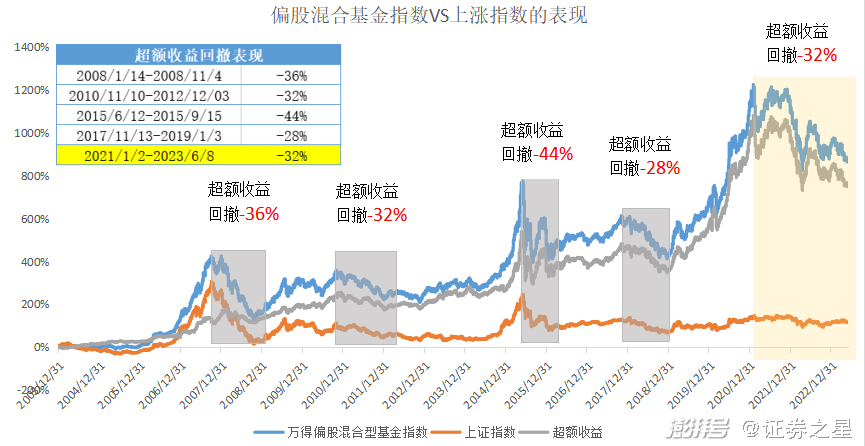

復盤過去A股歷史上4次重大回撤,用偏股混合型基金指數與上證指數的漲跌幅差值代表可獲得的超額收益,并計算重大調整后超額收益的回撤表現和持續時間。

數據來源于wind,時間區間為2003/1/1-2023/6/8。

從上圖數據可知,當前超額收益回撤表現為-32%,相對接近過去4次的平均超額收益回撤水平-35%,且從持續時間上來看,本次回撤也已經達到歷次最長。從均值回歸的角度來說,當前權益基金或處于相對底部區域,“均值回歸“是一個大概率事件。

最后的最后,諾德基金小編還想和伙伴們說一句,起起伏伏本是常態,只要我們放平心態,不要過于在乎一時的得失,并通過科學的方式來理性應對震蕩的市場,那么諾德基金小編相信你也會在投資的過程中找到“慢慢變富”的幸福感。

本文為澎湃號作者或機構在澎湃新聞上傳并發布,僅代表該作者或機構觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司