- +1

頭“頂”的毛發(fā)生意值錢嗎?

出 品 | 異觀財經(jīng)

作 者 | 夜叉白雪

“顏值即正義”的浮躁之風,催生了“顏值經(jīng)濟”,頭“禿”的顏值焦慮更是帶火了植發(fā)經(jīng)濟。

根據(jù)國家衛(wèi)健委發(fā)布的脫發(fā)人群調查顯示,我國脫發(fā)的人群已經(jīng)超過2.5億,這人群背后是一個千億規(guī)模的市場。雍禾醫(yī)療在2021年底在香港聯(lián)交所主板上市,成為“植發(fā)第一股”。大麥植發(fā)在去2022年底第二次赴港IPO,植發(fā)具備醫(yī)美消費屬性,植發(fā)賽道的公司還能否持續(xù)獲得資本市場青睞呢?

接下來,異觀財經(jīng)結合雍禾醫(yī)療和大麥植發(fā)對外公布財務數(shù)據(jù),做一個簡單分析,希望能與更多朋友交流和探討。

具體分析之前,先說結論:植發(fā)屬于低頻消費,因此植發(fā)業(yè)務收入的關鍵在于不斷拉新,目前植發(fā)尚處于市場教育階段,因此營銷的費用會持續(xù)壓縮相關企業(yè)的利潤。企業(yè)想要獲得持續(xù)的營收增長和提升利潤,需要提升技術壁壘、提升運營效率、通過服務多元化,完善“頭頂”毛發(fā)服務生態(tài)的閉環(huán)。

植發(fā)生意有前景,錢難賺!

植發(fā)生意有前景。

1、 用戶群龐大,男性、女性均存在植發(fā)需求,且年齡年輕化。

根據(jù)國家衛(wèi)健委發(fā)布的脫發(fā)人群調查顯示,我國脫發(fā)的人群已經(jīng)超過2.5億。今年2月發(fā)布的《2022中國不剃發(fā)植發(fā)白皮書》顯示,在目前的植發(fā)群體中,20~30歲的年輕人占比57.4%。

根據(jù)中國健康促進與教育協(xié)會數(shù)據(jù)顯示,從脫發(fā)人群年齡段來看,26-30歲人群占比較大,高達41.9%;其次為31-40歲人群,占比達25.4%。18-30歲的脫發(fā)人群占比更是高達66.6%,在此區(qū)間,從90后到00后,已然成為養(yǎng)發(fā)植發(fā)消費的主力軍。

2、 市場體量大,千億元的市場規(guī)模。

《2022中國植發(fā)行業(yè)研究報告》數(shù)據(jù)顯示:2016年中國植發(fā)行業(yè)市場規(guī)模為58億元,至2021年,中國植發(fā)行業(yè)市場規(guī)模達到169億元,比2020年增長了26.1%。截至2022年上半年市場規(guī)模達到883億元。

據(jù)《全球植發(fā)市場報告》預計,2023年全球植發(fā)市場規(guī)模將達到238.8億美元(約合1709億人民幣),未來5年的年復合增速將達到24%。而根據(jù)弗若斯特沙利文的判斷,我國植發(fā)醫(yī)療服務市場將從2020年的134億元人民幣增長到2025年的378億元人民幣,復合年增長率為23%,然而,國內植發(fā)的滲透率還非常低,因此被認為處于藍海。

植發(fā)的錢難賺。

1、植發(fā)屬于低頻、復購率低的消費,因此新用戶增長是最關鍵的衡量指標,新用戶減少直接影響營收。

從目前植發(fā)的3萬元左右的客單價來看,外界會認為這是一個暴力行業(yè),相關企業(yè)應該是賺的盆滿缽滿,然而事實似乎并非如此。

3月30日晚間,雍禾醫(yī)療發(fā)布了2022年度業(yè)績公告,從公告披露的數(shù)據(jù)看,2022年該公司出現(xiàn)了營收和凈利潤雙降的情況,尤其是凈利潤方面,由盈轉虧。

營收方面,2022年雍禾醫(yī)療營收同比下滑34.9%至14.13億元,如果說這與公共衛(wèi)生事件有關,那么在回頭看過去三年的營收情況,2020年和2021年,營收均實現(xiàn)了不同程度的增長,但總體來看,營收增速放緩。

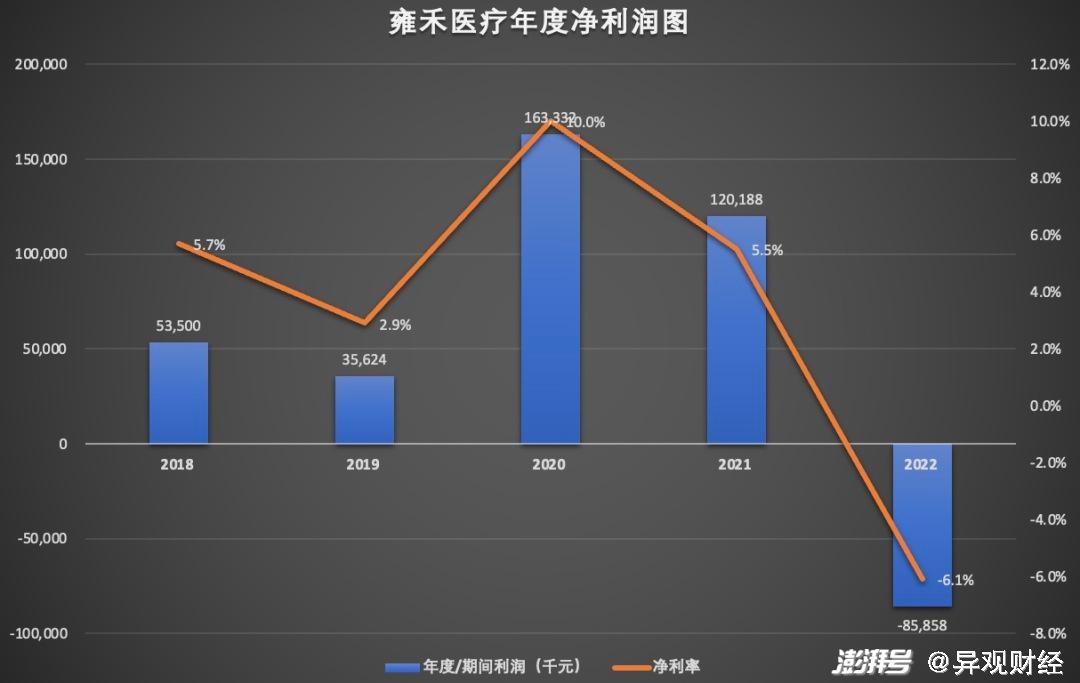

凈利潤方面,從最近五年的數(shù)據(jù)看,雍禾醫(yī)療在2022年由盈轉虧,2022年度凈利率同比下滑171.4%,虧損8585.8萬元,凈利率為-6.1%。

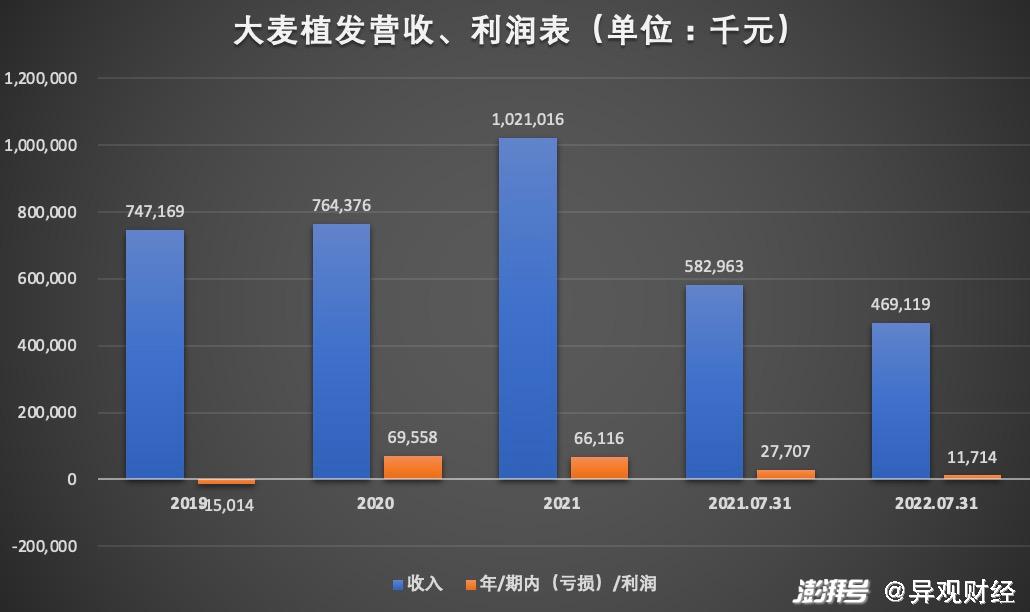

招股書顯示,2022年前七個月,大麥植發(fā)營收同比減少19.5%至4.69億元,雖然保持了盈利,但凈利潤同比下滑57.7%,僅實現(xiàn)1171.4萬元的凈利潤。

從二者的收入構成看,植發(fā)是二者最主要的收入來源,二者植發(fā)貢獻的營收都在七成以上。而植發(fā)屬于低頻、復購率低的消費,因此新用戶增長是最關鍵的衡量指標。

2022年,雍禾醫(yī)療植發(fā)收入同比減少34.2%至10.3億元。該項業(yè)務收入減少與患者人數(shù)減少密不可分。數(shù)據(jù)顯示,2022年該公司植發(fā)患者人數(shù)為39254人,與2021年的58464人相比,減少19210人。患者人數(shù)的減少,直接造成總營收的減少。

2、植發(fā)尚處于市場教育階段,高額的營銷費用壓縮利潤空間。

目前植發(fā)公司主要還是通過線上、線下的廣告來獲客,高額的營銷開支在不斷壓縮企業(yè)的利潤空間。

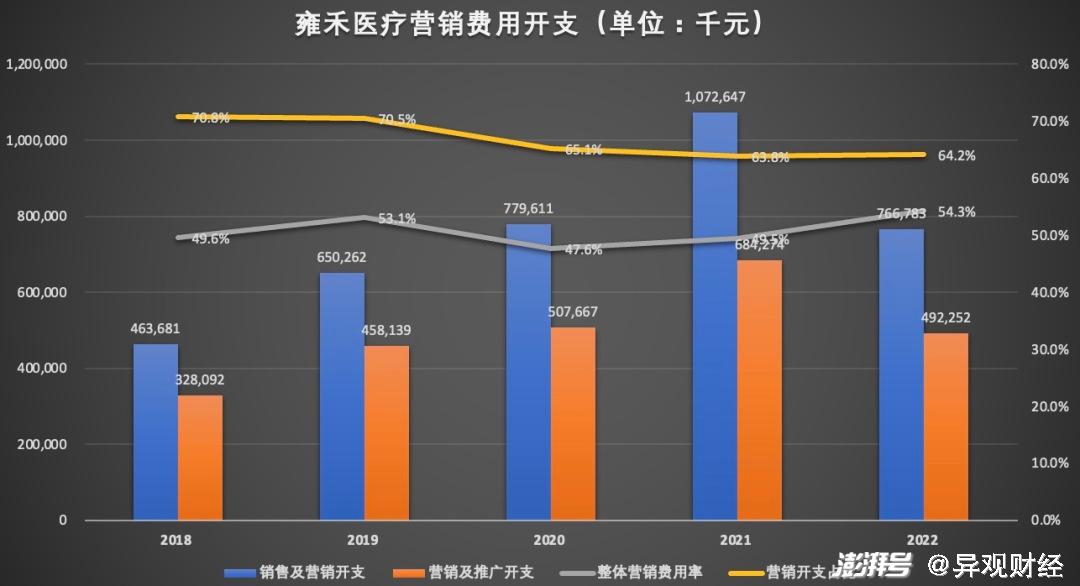

數(shù)據(jù)顯示,2022年雍禾醫(yī)療的銷售及營銷開支為7.67億元,與2021年的10.73億元先相比減少了28.5%,但營銷費用率卻創(chuàng)五年來新高。銷售及營銷開支費用中,六成以上的費用用于營銷及推廣,2022年營銷及推廣開支為4.92億元,占比64.2%。

大麥植發(fā)2021年營銷及分銷開支為5.21億元,費用率為51%,2022年前七個月的營銷及分銷開支為2.12億元,費用率為45.1%。二者在營銷方面的開支都不在少數(shù)。

3、 行業(yè)競爭激烈,同時還面臨監(jiān)管壓力。

在中國提供植發(fā)醫(yī)療服務的醫(yī)療結構非常廣泛,包含公立醫(yī)院和民營醫(yī)療結構、美容服務機構等。此前,由于行業(yè)準入門檻比較低,從業(yè)者魚龍混雜,亂象叢生,影響整個行業(yè)口碑。

同時,中國植發(fā)醫(yī)療服務市場受到嚴格監(jiān)管,所有植發(fā)醫(yī)療服務提供商須取得有效的醫(yī)療執(zhí)照。未來,行業(yè)會向著健康方向發(fā)展,企業(yè)更多提要提升專業(yè)的服務水平和技術實力。

“植發(fā)第一股”雍禾醫(yī)療還值得投資嗎?

從目前雍禾醫(yī)療在二級市場的表現(xiàn)來看,并不樂觀。今年以來其股價下行。2022年度的業(yè)績,也確實拉胯,由盈轉虧,確實很難讓二級市場投資者為其買單。

那么,雍禾醫(yī)療是否還具備投資價值呢?到底該如何看待雍禾醫(yī)療呢?

異觀財經(jīng)認為,被脫發(fā)困擾的人群規(guī)模不小,但植發(fā)很像一次性交易,且真正具備植發(fā)需求的人數(shù)有限,因此單純的植發(fā)生意上限較低,雍禾醫(yī)療作為植發(fā)頭部機構,也很容易看到其營收天花板。

不過,從目標雍禾醫(yī)療的戰(zhàn)略和業(yè)務布局來看,雍禾醫(yī)療未來更多想做的是毛發(fā)生態(tài)的生意,有植發(fā)需求的消費者,同樣會非常在意自己頭頂?shù)拿l(fā),有改善的意愿,植發(fā)為醫(yī)療養(yǎng)固業(yè)務精準引流,幫助雍禾醫(yī)療覆蓋更廣泛的受眾用戶,從而推動公司整體業(yè)績增長。這樣看,雍禾醫(yī)療是具備一定投資價值的,但想實現(xiàn)營收和利潤的持續(xù)增長,則需要相當長的時間,那么投資者就是需要有足夠的耐心,學會做時間的朋友才行。

為什么這么說?

1、 短期內,植發(fā)網(wǎng)點下沉,通過門店擴張尋找營收增量。

目前看,雍禾醫(yī)療的植發(fā)網(wǎng)點采用“一線加密+二三線下沉”的策略,通過門店擴張來提升市占率,帶動營收增長。

年報顯示,截至2022年12月31日,公司共有63家植發(fā)醫(yī)療機構。預計2023年底,雍禾醫(yī)療的植發(fā)機構接近85家,規(guī)劃到2024年接近100家。

2022年公司新開了6家雍禾植發(fā)醫(yī)療機構和3家發(fā)之初女性植發(fā)機構,重點是在二三線城市進行植發(fā)門店的下沉拓展。

值得注意的是,一線城市與二三線城市,消費群體對于價格的接受程度不同,該公司認為,未來的手術價格將呈現(xiàn)U形結構,一二線城市手術價格上升,下沉市場手術價格略有下降。通俗講,一線城市高端手術上漲,三四線等下沉市場則通過低端手術來降低手術單價,進而進入下沉市場。

下沉市場植發(fā)業(yè)務收入與消費群植發(fā)接受度和消費力有直接關系。此前,異觀財經(jīng)就下沉市場用戶接受度如何,公司有怎樣的規(guī)劃向雍禾醫(yī)療發(fā)出采訪邀約,至今尚未得到回復。在異觀財經(jīng)看來,廣大的三四線城市及縣城,因收入相對較低,下沉市場用戶接受度相比一二線城市可能要更低,況且房貸、車貸等壓力比一二線城市要小得多,毛發(fā)焦慮可能也相應要低得多,如此看來,下沉市場雍禾醫(yī)療能否成功,可能要看女性市場。

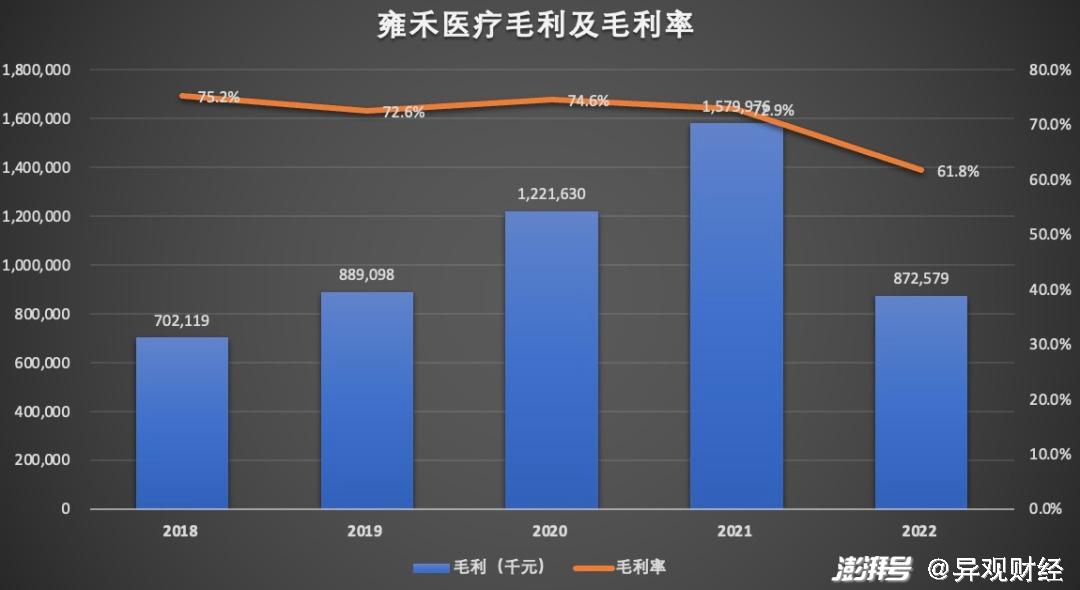

從盈利角度來說,毛利率越高,就說明該公司的盈利能力越強,利潤就越大。需要的注意的是,雍禾醫(yī)療的毛利率有明顯的下降跡象,這說明該公司的盈利能力在下降。

數(shù)據(jù)顯示,2018年至2022年,雍禾醫(yī)療的毛利率分別為75.2%、72.6%、74.6%、72.9%和61.8%,下降趨勢明顯。

門店擴展可以提升雍禾醫(yī)療的規(guī)模優(yōu)勢。成熟期門店的營收凈利表現(xiàn)要比發(fā)展期門要好,未來一到三年,隨著發(fā)展期門店轉為成熟門店,公司的盈利能力會進一步提升。雍禾醫(yī)療可以通過提升門店利用率來攤薄固定成本,進而提升利潤率。

2、 長期看,雍禾可以通過構建完善的毛發(fā)生態(tài),通過多元化服務提高營收規(guī)模和估值空間。

從目前的雍禾醫(yī)療和大麥植發(fā)的營收來源看,二者都有醫(yī)療養(yǎng)固的相關服務,均被視為公司的第二增長曲線。

大麥植發(fā)招股書披露,2022年前七個月,其非手術養(yǎng)固業(yè)務收入1.1億元,同比增長8.2%,在總收入中的占比從上年同期的17.4%上升至23.4%,同比增長六個百分點。

2022年雍禾醫(yī)療養(yǎng)固業(yè)務患者人數(shù)從2021年的105275人,減少42018人至63257人,患者人數(shù)同比下滑了39.9%。患者人數(shù)減少,雍禾醫(yī)療養(yǎng)固業(yè)務收入有所減少,該公司醫(yī)療養(yǎng)固服務收入同比下降37.7%至3.63億元。

4月18日,雍禾醫(yī)療召開品牌煥新·戰(zhàn)略升級發(fā)布會,其強調公司不僅僅是一家植發(fā)機構,而是全場景的醫(yī)學毛發(fā)健康中心、未來醫(yī)學實驗室、科技公司。

如今想做毛發(fā)生意的不只雍禾醫(yī)療,大麥植發(fā)和碧蓮盛等也看準了這門生意,當下的毛發(fā)行業(yè),進入門檻并不高,且尚處于跑馬圈地的初級階段,未來要拼的是產(chǎn)品力,雍禾醫(yī)療作為頭部機構,除了規(guī)模擴張優(yōu)勢之外,更應該深挖護城河,形成更強的技術和服務壁壘,方能確保自己的行業(yè)領頭地位。

植發(fā)的專業(yè)能力,關鍵還是看醫(yī)生。目前植發(fā)機構資質,以及手術相關醫(yī)護人員的資質問題十分突出,新華社曾援引數(shù)據(jù)報道稱,全國會做植發(fā)手術的醫(yī)生,不到真正執(zhí)業(yè)者的1/10。

年報顯示,截至2022年12月31日,雍禾醫(yī)療擁有一支1341人的醫(yī)護團隊,其中包括294名醫(yī)生。

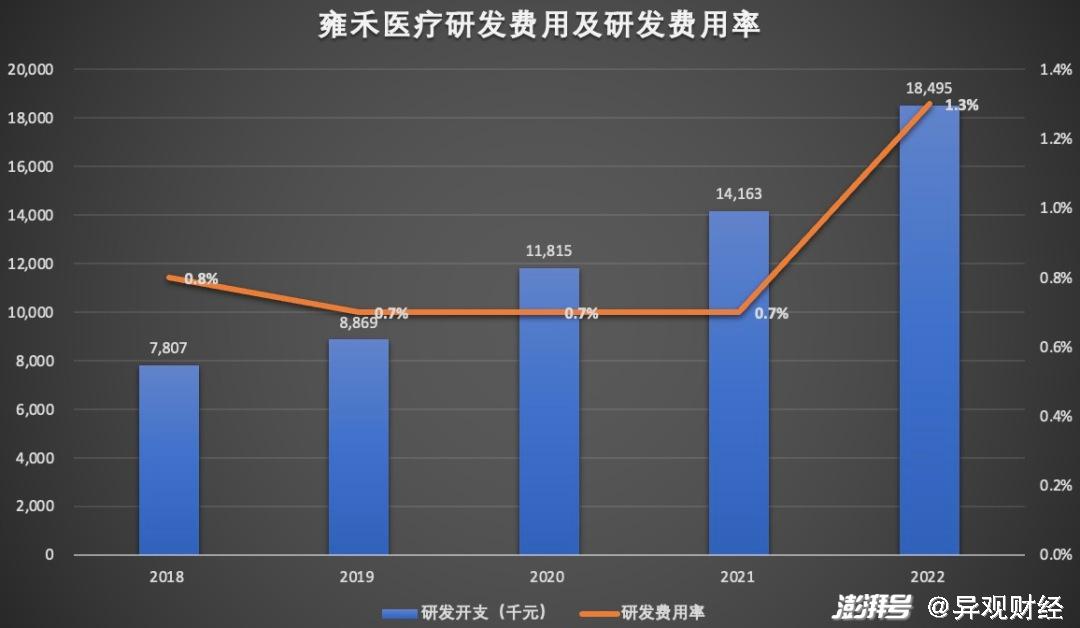

雍禾醫(yī)療在戰(zhàn)略升級發(fā)布會中強調公司是一家“科技公司”,那么雍禾醫(yī)療的科技成色幾何?公司在研發(fā)上的投入可以作為一個考量標準。

2022年,雍禾醫(yī)療研發(fā)開支為1850萬元,與2021年的1416萬元相比,增長30.6%,研發(fā)費用率創(chuàng)新高至1.3%。從最近五年的數(shù)據(jù)看,雍禾醫(yī)療在研發(fā)上的開支持續(xù)增加。但是,總體研發(fā)費用率并不高,不足2%,占比過低,這與營銷費用支出及營銷費用率來看,相差甚遠。

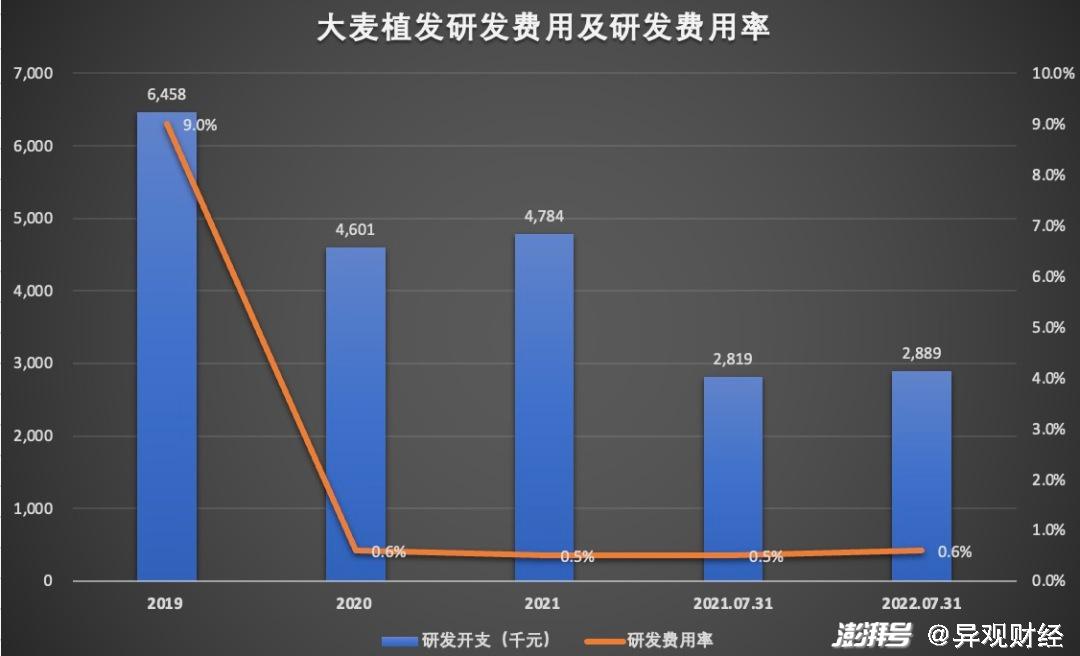

大麥植發(fā)的研發(fā)開支同樣保持了增長,但是整體研發(fā)費用率卻在下降,整體研發(fā)費用率更是不足1%。

不難看出,當前植發(fā)機構整體的研發(fā)支出占比過低,該行業(yè)目前還是在通過營銷獲客來提高公司的市占率的階段。隨著行業(yè)強監(jiān)管,合規(guī)化發(fā)展才是可持續(xù)發(fā)展之路,植發(fā)技術是產(chǎn)品力的關鍵,就目前而言,植發(fā)機構均未形成絕對的領先壁壘,未來持續(xù)的研發(fā)投入必不可少,短期內,研發(fā)開支的加大,也將一定程度上讓植發(fā)機構的盈利承壓。

長期來看,通過加大研發(fā)開支持續(xù)提升產(chǎn)品力,有利于公司幫助公司構建領先壁壘。

本文為澎湃號作者或機構在澎湃新聞上傳并發(fā)布,僅代表該作者或機構觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發(fā)布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯(lián)網(wǎng)新聞信息服務許可證:31120170006

增值電信業(yè)務經(jīng)營許可證:滬B2-2017116

? 2014-2025 上海東方報業(yè)有限公司