- +1

加息周期與浮息債家族

浮息債的浮動屬性,來自其根據市場利率動態調整的票面利率,從而在市場利率上行期間,可以為投資者提供更好的利息回報;而在利率下行期間,可以幫助發行人降低發行成本。

2022年美聯儲快速加息425bps,是我們觀察浮息債市場表現的重要窗口期。我們以美債市場為切入點,來了解浮息債家族成員以及其在加息環境中的配置價值。

浮息債家族概覽

從字面上來理解,浮息債即票面利率采取浮動利率方式的債券。在美債市場上,浮息債的主要發行人包括政府和金融機構。以美國為例,美國政府會發行兩種類型的浮息債,分別為抗通脹債券(Treasury Inflation-Protected Securities, 簡稱TIPS)與浮動利率票據(Floating-Rate Note,簡稱FRN)。

抗通脹債券:抗通脹債券與美國的消費者物價指數(Consumer Price Index,簡稱CPI)掛鉤,最早發行于1997年。TIPS每半年付息一次,票面利率在發行時就固定, 通過本金調整來實現價格的浮動,以此達到抵御通脹上行的目的。TIPS經通脹調整后的本金額相當于原始發行票面額乘以通脹系數(Index Ratio),通脹系數=利息支付或本金到期當月的參考CPI/債券發行當月的參考CPI,參考CPI采用的是美國勞工部的月度非季調城市CPI指數。因為TIPS的期限相對較長,發行期限通常為5、10、30年期,而且并不考慮通脹水平而調整付息,其抗通脹的屬性是通過調整本金實現的,因此,只有投資較長時間方可獲得通脹補償。

浮動利率票據:浮動利率票據通常與倫敦銀行同業拆借利率(London Interbank Offered Rate,簡稱 LIBOR)、美國國庫券等基準利率掛鉤,美國財政部于2014年首次發行FRN。FRN的期限為2年,按季付息,基準利率錨定美國最新發行的期限為13周的國庫券利率,價差在首次發行時確定且保持不變。美國目前現存FRN共計8只,合計規模為6014億美元,雖然在美國3萬億的國債總量中占比尚不足2%,但其規模及占比均顯著大于我國浮息政府債。

除美國以外,我國香港特別行政區政府也有發行銀色債券、綠色債券和iBond,通常會同時含有固定利率(通常為最低票息2%)以及與通脹掛鉤的浮動利率條款,在確定票息時通常選擇二者中的高者。債券年期通常為3年,每半年付息一次。其通脹采用香港特別行政區政府最新“住戶開支統計調查”結果而編制及公布的綜合消費物價指數,按年變動率取最近6個月的算術平均值。

除了政府部門,金融機構也是浮息債券的重要發行人。美債市場上目前有超過一萬只浮息債券,規模高達2.17萬億美元。市場上現存的中資機構浮息債券有150余只,主要發行人為銀行,包括國開和中、農、工、建、交等大型國有銀行;也包括了部分優質企業如騰訊、中航租賃等等。金融機構發行的浮息債多為掛鉤三個月LIBOR,但是隨著國際基準利率的改革,2021年3月,洲際交易所基準管理局(International Exchange Benchmark Administration Limited,簡稱IBA)公告除部分期限的美元LIBOR將于2023年6月終止報價外,其他幣種的LIBOR將最終于2022年之前退出歷史舞臺。2022年起,金融機構所發行的浮息美元債多以隔夜SOFR為基準利率。

加息環境中的浮息債券

2020-2022年,美元債市場經歷了從疫情期的快速降息轉換到高通脹期的快速加息,是觀察浮息債券表現的重要時間段。從彭博巴克萊美國浮動利率債券指數和彭博巴克萊美國公司1-5年債券指數,自2019年至今的表現來看,在降息周期中浮息債券的表現不如固息債券,但在加息周期中則恰好相反,浮息債將更具有投資價值。

數據來源:Bloomberg, 截止日期為2023年4月

要理解浮息債在加息/降息環境中的表現,我們需要首先了解浮息債的定價機制。與固息債券不同,浮息債券的定價變化將會多一層決定因素,即除了二級市場收益率點差的變化,還包括了票面利率的變化。票面利率的變化是指浮息債券的基準利率發生變化,將在下一個計息周期調整債券的票息,因此產生債券現金流的變化;二級市場收益率點差的變化是受到市場對利率走勢的預期、對發行人信用的預期影響。

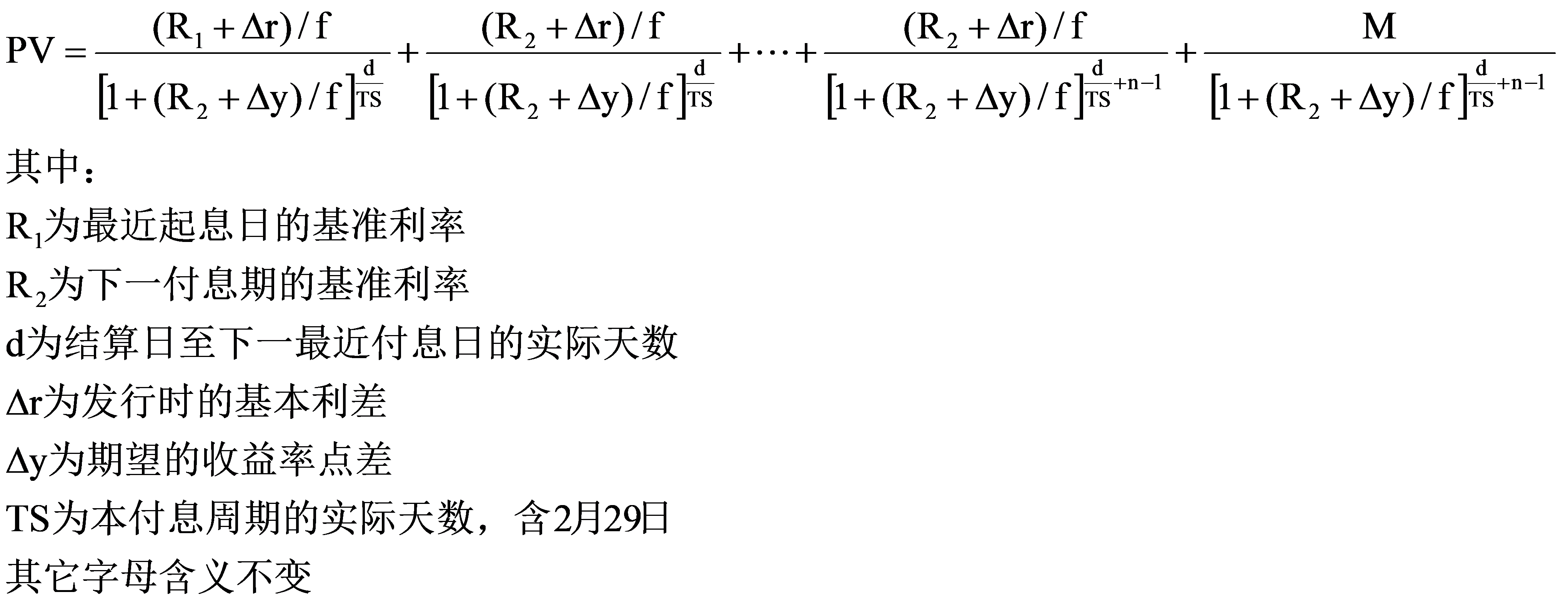

根據中債估值對浮息債的估值公式(如下),影響浮息債券價格波動的因素主要來自下一付息期的基準利率(R2)和期望的收益率點差(Δy)。在考慮浮息債的現值的時候,一方面需要關注基準利率浮動(分子端,即R2的變動),另一方面需要考慮到期收益率(分母端,即R2+Δy的變動)。

基準利率的變化受到市場政策利率的影響,政策利率下調代表著寬松的貨幣政策環境,這種情況下債市一般表現會較好,但是浮息債會隨之下調其票面利率,抵消了到期收益率下行所帶來的價值提升,從而使得浮息債在降息環境下表現更差一些;反之,在貨幣政策緊縮的環境中,政策利率上行,浮息債的票面利率上調可以彌補到期收益率上行所帶來的價值損耗,從而使得浮息債在加息環境下表現更好。

理解了浮息債在加息環境中的投資價值,投資者仍不可忽略的是交易成本和流動性風險。浮息債的成交量相對有限,其原因主要受到發行規模小,市場深度有限的影響;加之基準調整的頻率較高、發行主體為信用利差較窄的政府和金融機構為主,限制了部分絕對收益賬戶,因此市場的交投并不算活躍,買賣價差相對較大。

(作者鐘倩為某大型股份制商業銀行境外債券交易員,譯著《中國縱橫》由四川人民出版社出版。)

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司