- +1

數(shù)說97份裁判文書:普通人如何一步步落入高利貸陷阱

借款25萬元,一年后,卻需償還88萬元。

“高利貸”,一個(gè)在熱搜新聞中總能看到的詞語。

究竟“高”,有多高?坑,有多坑?澎湃新聞(www.kxwhcb.com)記者分析了97個(gè)高利貸案件的裁判文書,嘗試通過數(shù)據(jù)發(fā)現(xiàn)普通人是如何被一步步卷入高利貸陷阱。

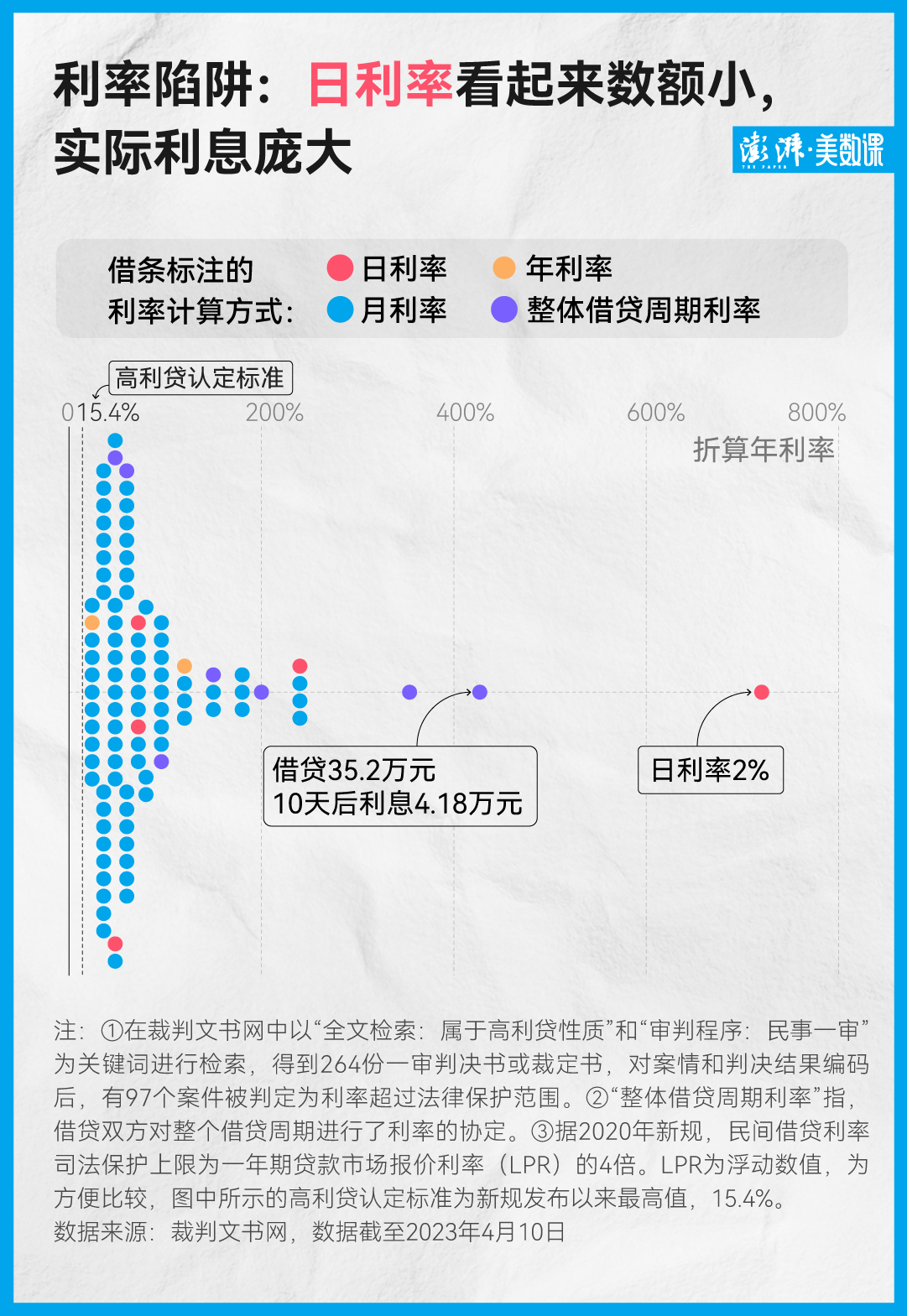

利率陷阱:日利率看似數(shù)額小,實(shí)則利息大

利率,是庭審過程中判斷借貸是否屬于高利貸屬性的重要因素。

2020年8月,為了進(jìn)一步引導(dǎo)、規(guī)范民間借貸行為,民間借貸新規(guī)發(fā)布,提出以一年期貸款市場報(bào)價(jià)利率(LPR)的4倍為標(biāo)準(zhǔn)來確定民間借貸利率司法保護(hù)上限,取代了原來以24%和36%為基準(zhǔn)的“兩線三區(qū)”的規(guī)定。

根據(jù)中國銀行數(shù)據(jù),2020年8月至2023年3月,1年期LPR在3.65%至3.85%間浮動。也就是說,自借貸新規(guī)發(fā)布以來,高利貸認(rèn)定標(biāo)準(zhǔn)為年利率15%左右。

采用不同的利率計(jì)算方式,可能暗含玄機(jī)。

在97個(gè)被法院判定為高利貸性質(zhì)的案件中,借貸雙方常以月利率進(jìn)行商定,數(shù)值普遍集中在3%左右,折合年利率36%。

而更高的利息出現(xiàn)在約定日利率或十天利率的合同中。這些僅標(biāo)注“日息”或者“十日利息”的借條很容易造成利率低的假象。97個(gè)案件中,利息最高的四個(gè)案例,普遍以日利率或十日利率計(jì)算。

例如,在某案件中,邱某向好友呂某借款60萬元,雙方約定日息為0.15%,一年后,邱某發(fā)現(xiàn)需要償還的利息高達(dá)32萬元,已超過借款的一半。

高利貸利率如此之高,為何會選擇借貸呢?澎湃新聞(www.kxwhcb.com)記者梳理發(fā)現(xiàn),這些案件普遍提及的借貸原因主要有三:生意經(jīng)營周轉(zhuǎn)需要、急需生活資金(如房屋裝修)、賭博。

與一般認(rèn)為的高利貸由職業(yè)放貸人或機(jī)構(gòu)放貸不同,在我們統(tǒng)計(jì)的案例中,許多借貸發(fā)生在親朋好友之間,雙方出于信任或常有資金往來約定了小額高利率的貸款。親友之間由于法律意識不足,容易產(chǎn)生高利率的借貸合同。而一旦借貸方無法按期還款,日積月累就會產(chǎn)生高額利息,昔日的親友也不得不對簿公堂。

中央財(cái)經(jīng)大學(xué)預(yù)防金融犯罪研究所高級研究員、北京市京師律師事務(wù)所律師許浩告訴澎湃新聞(www.kxwhcb.com)記者,一些個(gè)人或企業(yè)由于達(dá)不到借貸資格,很難向銀行貸款,因此會選擇利率較高的民間借貸以解燃眉之急。

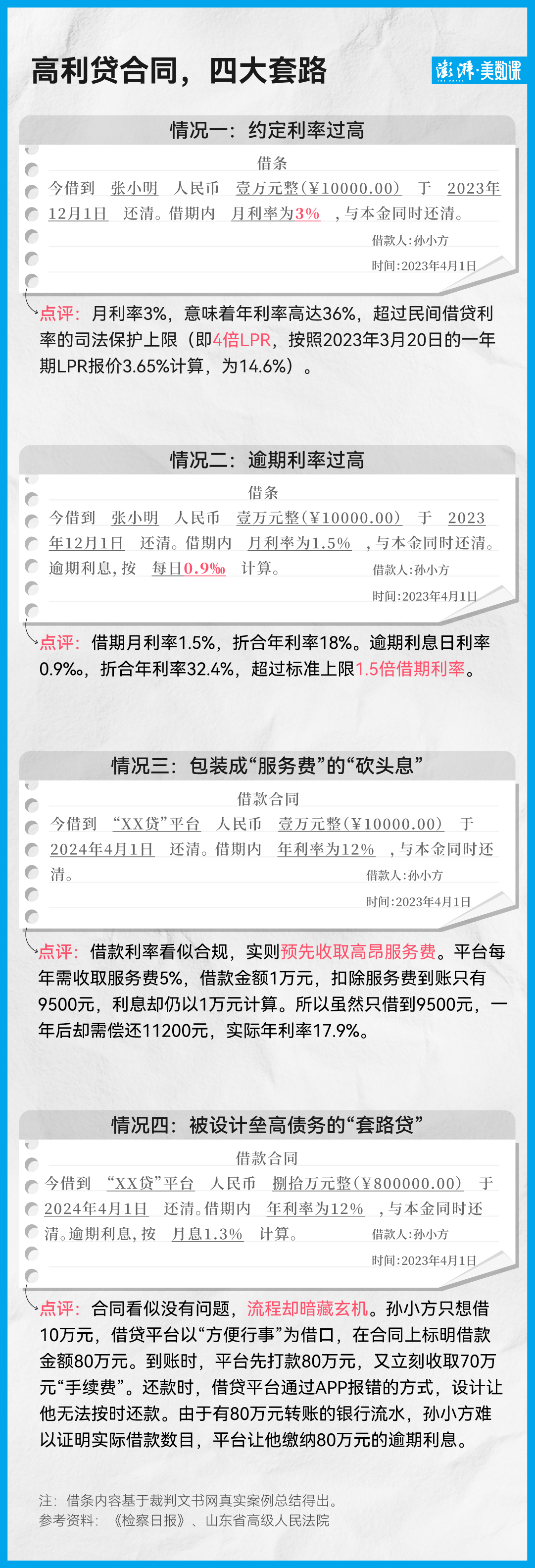

合同陷阱:玩法復(fù)雜,一不小心就債臺高筑

除了通過包裝利率計(jì)算方式,偽裝低利息假象,一些職業(yè)借貸人和機(jī)構(gòu)為謀求更多利潤,也會通過設(shè)計(jì)復(fù)雜的合同,來掩蓋高利率的事實(shí)。這些借貸合同看似無害,但借貸方稍不留神就會陷入巨額債務(wù)。

什么樣的借款合同容易踩中高利貸的陷阱?澎湃新聞(www.kxwhcb.com)記者基于這些真實(shí)的高利貸案件,梳理出了高利貸合同的四大套路。

除了設(shè)計(jì)“服務(wù)費(fèi)”變相增加利息、故意阻撓還款,廣東法邁律師事務(wù)所合伙人劉斯亮指出,職業(yè)放貸人或機(jī)構(gòu)還常通過簽訂“陰陽合同”的方式進(jìn)行放貸。放貸人向借款人出具兩份合同,一份約定正常利率,另一份則約定高額利率,但這兩份合同均由放貸人持有,借款人手中沒有任何文件。這樣一來,一旦借貸方被告上法庭,舉證實(shí)際本金和利率將變得十分困難。

此外,“培訓(xùn)貸”也是目前常見的高利貸形式之一。劉斯亮介紹,一些職業(yè)放貸人或機(jī)構(gòu)會假扮職業(yè)教育培訓(xùn)學(xué)校,承諾學(xué)習(xí)結(jié)束后可獲得就業(yè)機(jī)會或?qū)I(yè)證書,并以貸款的形式收取學(xué)費(fèi)。然而,這些培訓(xùn)只提供惡劣的場地和低水平的師資,導(dǎo)致借款人一段時(shí)間后就會放棄培訓(xùn)。之后,職業(yè)放貸人聲稱退學(xué)是借款人自身違約,仍需按照合同償還本金和利息。

這一類職業(yè)放貸人和機(jī)構(gòu),不僅簽訂的合同具有隱秘性,也會不斷變化手段以掩蓋高利息的非法性。他們會不斷變化出借人身份,并要求借款人將利息轉(zhuǎn)入與放貸人沒有實(shí)際關(guān)聯(lián)的不同賬戶,這也使得借貸方難以提供有效證據(jù)向法院證明借款屬于高利貸。

落入高利貸,該如何維護(hù)權(quán)益

那么,如果發(fā)現(xiàn)自己落入了高利貸陷阱,應(yīng)當(dāng)如何維護(hù)自身權(quán)益?

許浩表示,高利貸并不必然導(dǎo)致借款合同的無效,親友之間或者日常有合作關(guān)系的企業(yè)之間為了資金周轉(zhuǎn)需要,相互借款約定了一定的利息,法律是允許的,但是這個(gè)利率不能夠超過四倍的LPR,超過的部分應(yīng)當(dāng)被認(rèn)定無效,借款人不需要償還超出部分的利息。

許浩還補(bǔ)充,如果發(fā)現(xiàn)利率超過規(guī)定上限,借貸方可以收集好證據(jù)后,嘗試進(jìn)入維權(quán)程序。需要注意的是,除非法院判定借貸合同無效,否則對于合理的利息,即利率不超過合同成立時(shí)四倍LPR所產(chǎn)生的利息,借款人也仍有還款義務(wù)。

除此以外,許浩提醒,如果需要借貸,應(yīng)盡可能選擇合法的機(jī)構(gòu),不要輕信網(wǎng)絡(luò)借貸平臺,在整個(gè)交易過程中要盡可能留下痕跡,并留下證據(jù),不要選擇現(xiàn)金交易方式。在簽訂欠款協(xié)議時(shí),不要簽訂空白文件或授權(quán)文書等。一旦出現(xiàn)利息過高、無法按時(shí)還款等情況,就應(yīng)盡快采取維權(quán)措施。

- 報(bào)料熱線: 021-962866

- 報(bào)料郵箱: news@thepaper.cn

互聯(lián)網(wǎng)新聞信息服務(wù)許可證:31120170006

增值電信業(yè)務(wù)經(jīng)營許可證:滬B2-2017116

? 2014-2025 上海東方報(bào)業(yè)有限公司