- +1

中國家庭住房信貸報告:房貸風險來自7.8%的中低收入人群

2015-2016年間,伴隨住房市場調控政策的放寬,我國熱點城市住房市場銷售情況逐步復蘇并走向火爆,期間庫存得到有效去化。2016年10月,鋼鐵、建材等房地產上游行業呈現一定程度的好轉,房地產終端需求旺盛對國民經濟投資的拉動作用初現端倪。

然而與此同時,住房市場的過快升溫不僅加重了城鎮居民購買住房和償還房貸的負擔,也有可能為銀行信貸系統積累較高風險。為預防房地產過熱可能引發的金融風險,2016年起多地陸續出臺一系列意在抑制房產泡沫的限購、限貸等調控政策。

西南財經大學中國家庭金融調查與研究中心(CHFS)在2011、2013、2015的三輪全國家庭抽樣調查獲得了有關家庭收入、住房、信貸狀況等方面的微觀經濟數據,在此基礎上我們綜合宏觀數據對中國家庭的住房貸款發展狀況進行剖析,試圖理清住房貸款的發展狀況、增長來源和各類家庭償債能力,識別當前住房貸款潛在風險的群體及其規模,為各界清晰把握當前我國住房貸款的實際狀況和發展趨勢提供參考。

家庭住房貸款總量持續增長,調控政策松綁后增長加速

近年來我國全社會住房貸款余額持續高速增長,從2011年6月的6.8萬億增長至2016年6月的16.6萬億。

戶均貸款額的加速增長是房貸加速增長的重要原因

我國住房貸款余額的增長一方面是由于擁有房貸的家庭戶數增長,另一方面是由于擁有房貸家庭的戶均貸款余額增長,而戶均貸款額的增長是房貸加速增長的重要原因。

根據西南財經大學中國家庭金融調查與研究中心(CHFS)數據,我國擁有尚未還清的住房貸款余額的家庭占全國家庭的比例從2011年的6.9%上升至2015年的9.4%。

根據這一比例計算全國有房貸家庭的戶數,我們發現2013年有房貸家庭戶數相比2011年上升23.1%,2015年相比2013年則上升12.8%。此外,2013年末房貸余額總量相比2011年上升37.3%,2015年末房貸余額總量相比2013年上升44.7%。

若將各年房貸余額總量除以當年擁有房貸的家庭戶數,得到有房貸家庭的戶均貸款余額。這一數字從2011年的24.4萬元增長至2015年的34.0萬元。并且,在2014年7月調控政策開始松綁和2015年新一輪房價上漲前,2011-2013年有房貸家庭的平均貸款余額增長相對較慢;而在政策松綁和新一輪房價上漲周期中,2015年戶均貸款余額呈跳躍式加速增長。

綜上,2011-2013年間的全國房貸總余額增長相比于2013-2015年更多地由于擁有貸款的家庭數量增長,戶均擁有貸款余額增長的貢獻相對后期較低。而2013-2015年間的全國房貸總余額增長則更多是由于戶均貸款余額的增長。我國住房貸款增長呈加速態勢,其主要原因在于擁有房貸家庭的戶均房貸余額在加速增長。

戶均余額的加速增長主要由原有貸款家庭再貸款導致

2013-2015年間,有房貸家庭戶均房貸余額的加速上升可能有三個因素導致:1.新購住房價格加速上漲;2.新購住房杠桿率加速上升,亦即每套新購住房的貸款比例提高;3.原有貸款家庭再貸款購房。我們認為戶均貸款余額的加速增長主要為原有貸款家庭再貸款導致。

我們通過歷年商品房銷售總金額/銷售總面積計算出歷年商品房成交均價,以此考察2011-2015年期間的房價變動趨勢。

另一方面,2014年下半年起住房市場信貸調控政策開始松綁,放寬二套房認定標準、降低房貸利率、降低首付比等一系列寬松政策則刺激了家庭購房和借貸行為,提高了家庭新購住房的杠桿率。

根據海通證券姜超團隊的統計,我國新增房貸/住宅商品房銷售額從2011年的19%提高至2015年的39%,新購住房的杠桿率大幅提高。

可見,2011-2015年新購住房杠桿率持續上升,但增速較為平穩,2013-2015年間杠桿率并未加速上升。因此,盡管新購住房杠桿率的提高導致有房貸家庭戶均貸款額的增長,但不足以構成增長加速的主要原因。

排除新購住房價格和新購住房杠桿率加速上升導致有房貸家庭戶均貸款額加速增長的可能,我們認為原有房貸家庭再貸款購房是戶均貸款額加速增長的主要原因。

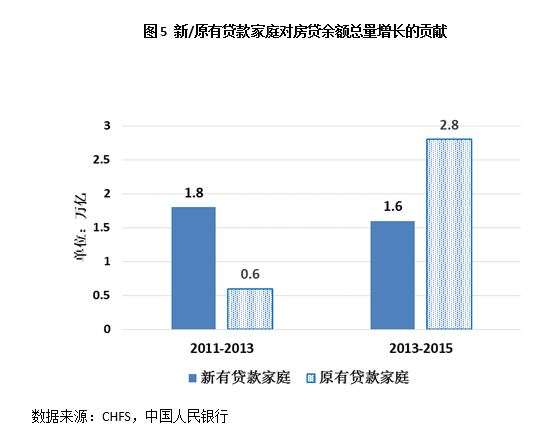

根據CHFS數據,2011年擁有住房貸款的家庭有3003萬戶,假設這些家庭在2013年仍然擁有房貸,則按照2013年戶均貸款余額計算這些家庭在2013年共計擁有房貸8.0萬億,相比2011年增長了0.6萬億。而2011-2013年間全國住房貸款余額增長2.48萬億,亦即這期間新增擁有住房貸款的家庭帶來了1.8萬億的貸款余額增長。可見,2011-2013年間全國住房貸款余額的增長中,原有房貸家庭貢獻了0.6萬億,新有房貸家庭貢獻1.8萬億。

以此類推,我們可以計算出2013-2015年間全國住房貸款余額的增長額中,原有房貸家庭貢獻2.8萬億,而新有房貸家庭貢獻了1.6萬億。

2011年-2013年間,在嚴格的限購限貸政策下,原有貸款家庭再貸款購房受到抑制,這一時期房貸余額總量的增長主要為首次購房及首次貸款家庭所貢獻。而2013-2015年間,我國人口周期步入拐點,支撐住房市場剛性需求的適齡人口占比逐年減低,首次購房及首次貸款對住房貸款余額增長的作用開始走弱。并且,隨著2014年各地逐步放開購房數量限制以及放松對多套住房的信貸限制,原有房貸家庭再貸款購房逐步活躍,在人口周期步入拐點的背景下成為住房貸款加速增長的重要推動力。

住房貸款主要由高收入家庭房貸構成

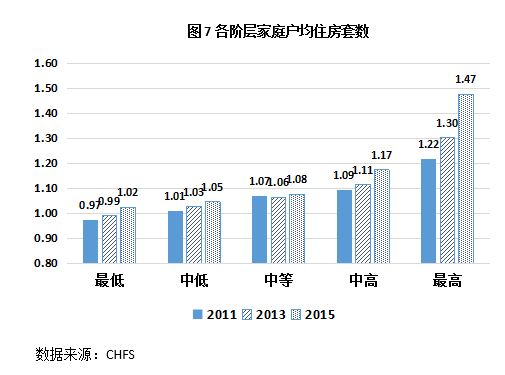

如果將全國家庭按照2014年全年收入平均分為五組:最低收入、中低收入、中等收入、中高收入、最高收入。每一收入組家庭中住房貸款擁有率如下:

中等及以上家庭的住房貸款擁有率持續增長。中等收入家庭在2011-2013年增長較快,2013-2015年增長放緩;中高收入家庭歷年增長較穩定;而最高收入家庭在2011-2013年增長較慢,在2013-2015年則迅速增長。高收入家庭在2013-2015年間貸款擁有率呈跳躍式上升。盡管兩個時期內住房市場都經歷了回落到復蘇的階段,在2014年調控政策松綁后,高收入家庭住房擁有率呈跳躍式上升。

從有貸款家庭的戶均擁有貸款余額來看,高收入家庭在2011-2013年間戶均貸款余額增長緩慢,而2013-2015年間迅速增長,調控政策對高收入群體貸款影響顯著。

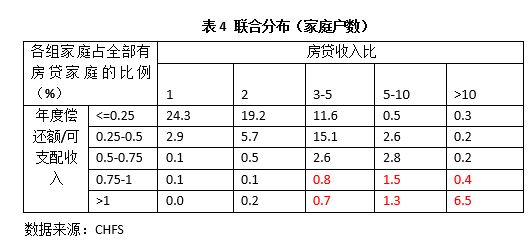

為衡量各階層房貸的風險程度,我們計算有房貸家庭的償付收入比:即每年償還的金額/當年可支配收入之比可以衡量家庭當前對房貸的承受能力。進一步,我們看每個收入階層家庭的償付收入比。我們從償付收入比和收入階層兩個方面對有房貸的家庭進行分組,可以看到每組家庭占全部有房貸家庭的比例。

若我們設定償付收入比>0.75為風險警戒臨界值,則既屬于最低收入家庭分組又超過警戒值的風險家庭占全部有房貸家庭的3.9%;中低收入家庭中風險家庭占全部有房貸家庭的5.1%;中等收入家庭這一數字為1.5%;中高收入家庭為0.7%;最高收入家庭為0.7%。

住房貸款風險規模

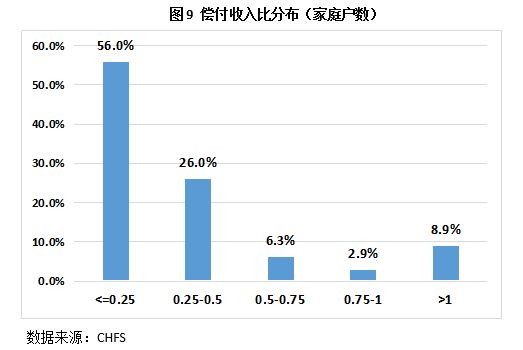

根據CHFS數據,償付收入比在0.5以內的家庭占比達82%,0.5-0.75之間的家庭占比為6.3%,0.75-1之間的家庭占比2.9%。另外,存在8.9%的家庭償付收入比高于1,亦即當年所得收入低于需要償還的房貸,必須依靠存款或其它資金來源償還。

根據現有研究,收入下降是導致房貸違約的最大因素。為進一步識別出存在風險的家庭,我們需要評估這部分可能潛藏風險群體的收入穩定性。從CHFS2013、2015年家庭跟蹤調查樣本看,過去兩年內這部分群體里有56%的家庭收入下降50%以上,13.8%的家庭收入下降10%-50%,11.2%的家庭收入穩定在正負10%之間,5.7%的家庭收入上漲10%-50%,還有13.3%的家庭收入上漲50%以上。我們定義過去兩年收入降低10%以上為收入不穩定人群,其在潛藏風險群體中占比69.8%。

若定義這部分房貸負擔較高且收入不穩定的人群為風險群體,則風險群體占全部擁有房貸家庭的比例為7.8%,其房貸總額占全社會總額的7.0%。

這部分家庭中可以依靠現有金融資產還完剩余貸款的僅占6.87%,剩余93.13%無法靠現有金融資產支持還完貸款。而無法靠金融資產支持還完貸款的家庭中,高達70%的家庭靠金融資產只能再支持一年以內的月供,資金較為緊張。如果進一步定義金融資產不能支持剩余房貸償付且只能支持一年以內的銀行月供的家庭為風險群體,則這一群體占全部有房貸家庭的5.05%,其房貸總額占全部總額的3.71%。

總結

近年來我國住房貸款余額總量持續增長,尤其2014年下半年起限購限貸等住房市場調控政策逐步松綁后,我國住房貸款呈加速增長態勢。全國住房貸款余額總量從2011年末7.3萬億增長至2016年6月末16.6萬億。在住房貸款加速增長的同時,我國家庭住房貸款擁有率也從2011年的6.9%增長至2015年的9.4%。相比住房貸款余額總量的加速增長,擁有房貸的家庭戶數增長速度卻有所放緩,我國住房貸款加速增長的主要原因在于有房貸家庭戶均房貸余額的加速增長。

我們認為,原有房貸家庭再貸款購房是有房貸家庭戶均貸款余額加速增長的主要原因,盡管新購住房價格的上漲和新購住房杠桿率的上升都能導致戶均余額增長,但都不足以推動戶均余額增長的加速。隨著人口周期步入拐點、全國層面剛性需求走弱以及2014年下半年起各地對多套房限購限貸政策的逐步放松,原有房貸家庭再貸款購房成為2013-2015年間我國房貸余額總量增長的主要動力,其占全社會房貸余額增量的比重從2011-2013年間的25%增長至2013-2015年間的66%。

從家庭收入層面看,高收入群體所擁有的住房貸款是我國住房貸款的主要構成。高收入群體擁有房貸的家庭不僅增長快、比重高,且其房貸負擔相對較輕。房貸存在一定風險的家庭主要來自最低收入和中低收入群體,來自高收入家庭的數量較少。最高收入家庭的償付收入比總體較低,其大多家庭的償付收入比低于0.25,是低負擔家庭的主要構成力量。

而從各組家庭所擁有的房貸余額占全社會房貸余額的比例來看,最高收入家庭中償付收入比<0.5的家庭所擁有的房貸余額占全社會房貸余額的比例高達60.2%,成為穩定住房信貸安全的重要力量。另一方面,最高收入階層中償付收入比>0.1的家庭所擁有的余額總量占比相比較于其家庭數量占比顯著提高,且其年度償還數額相比其當年收入過高,潛藏有償付壓力。這部分高收入群體雖然家庭數量較少,但其擁有的房貸余額總量不低,可能構成一定的金融風險。

根據償付收入比、房貸收入比以及家庭收入穩定性等多個指標綜合判斷,我們認為當前全國擁有房貸的家庭中,存在一定風險的家庭占比達到7.8%,其擁有的房貸總額占全社會房貸總額的比例為7.0%。這部分家庭中可以依靠現有金融資產還完剩余貸款的僅占6.87%,剩余93.13%無法靠現有金融資產支持還完貸款。而無法靠金融資產支持還完貸款的家庭中,69.7%的家庭靠金融資產只能再支持一年以內的月供,資金較為緊張。這部分風險家庭償付壓力較高,潛藏一定的金融風險,需要引起注意。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司