- +1

美國越來越像2008年的夏天?大摩認為美股將經歷“冰與火之歌”

現在的美國越來越像2008年的夏天?!大摩也認為美股將經歷“冰與火之歌” 原創 劉曉翠 華爾街見聞

在追溯2008年夏天雷曼公司破產以及由此引發的一系列金融危機時,有一種理論認為,這與當時油價創紀錄大漲(最高超過150美元),以及貨幣政策緊縮的宏觀環境,有著密切的關系。

法國興業銀行的明星分析師、同時也是華爾街著名大空頭的Albert Edwards,在最新的報告中提到了這點。他寫到,能源價格不斷飆升,疊加央行開始收緊政策,這都讓人感覺仿佛回到了2008年的7月。

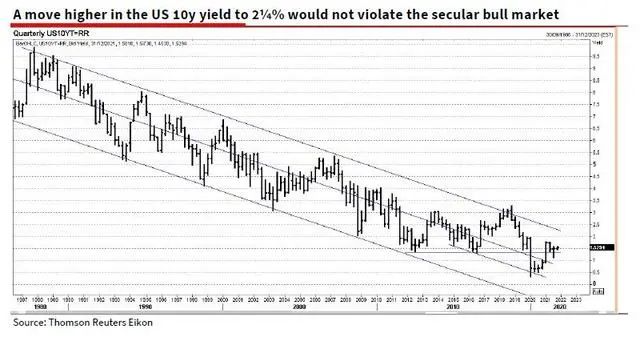

這位華爾街著名大空頭認為,能源價格攀升和債券收益率上升可能觸發一場“完全意想不到的”衰退,這是投資者面臨的最大風險。他預計美國10年期國債收益率將從目前的1.5%上升到2.25%,如果真的如此,我們可能會見證一場科技股大熊市!

此外,摩根士丹利在上個月高呼“美股真可能回調20%”之后,依然堅守自己的空頭立場,認為美股將經歷“冰與火之歌”。

01

現在的美國仿佛回到了2008年的夏天

華爾街著名大空頭Edwards寫到,“當前快速上漲的能源價格將極大地左右‘通脹是暫時的還是永久的’這一爭論。”顯而易見,金融環境已經在以肉眼可見的速度收緊,通脹預期徘徊在高位。能源價格不斷飆升,疊加央行開始收緊政策,這都讓人感覺仿佛回到了2008年的7月。

盡管市場可能仍然寄希望于央行能帶來反轉的驚喜,就像2018年12月做的那樣,但“極度緊張的勞動力市場,以及家庭部門受到能源價格和總體生活成本上漲帶來的打擊,已經令價格/工資的惡性循環形成。”

盡管央行行長們一再重申,通脹是暫時的,但Edwards指出,通脹長期存在的威脅越來越近,這促使世界各地的央行開始了緊縮周期,有的已經啟動了加息進程(例如挪威和新西蘭),有的威脅明年加息(比如英國),有的即將開始縮減量化寬松(比如美國和歐元區)。

考慮到通脹加劇以及美聯儲收緊政策,他認為債券收益率將繼續走高,金融環境將更加緊張。10年期美國國債收益率將可能達到2-2.25%。

這對債券市場的影響可能比較有限,但對股票投資者來說就有點麻煩了,尤其是受益于極低利率、估值飆上天的科技股。

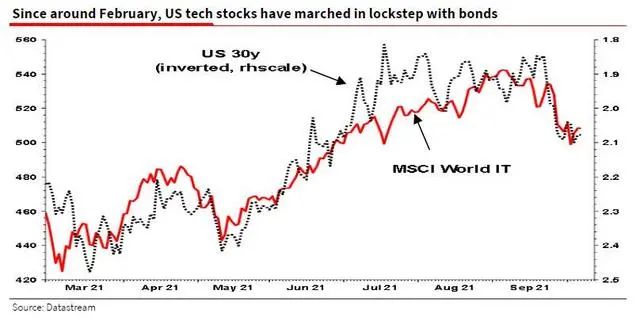

Edwards援引BCA的一張圖表試圖證明,今年年初以來,全球科技股與美國30年期債券收益率的關聯度有多高。

他說,如果美國30年期國債收益率從目前的2.1%上升到2.4%,科技股價格將下跌15%左右。想象一下,如果美國10年期國債收益率從目前的1.5%上升到2.25%,我們可能會見證一場科技股大熊市!

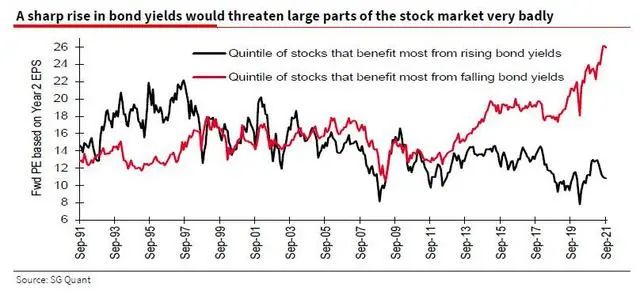

當然,如果利率上升,不只是科技股會遭殃,防御型股票也會面臨風險。同為法興分析師的Andrew Lapthorne指出,股票對債券收益率的敏感性估值缺口從未如此之大!

這意味著,當利率快速上升,一大部分股票都會遭受嚴重沖擊。下圖黑線指受益于債券利率上升的前20%股票的估值,紅線指受益于債券收益率下跌的前20%股票的估值。

Edwards擔心,對科技股集中的納斯達克而言,比債券收益率上升更大的風險是隨之而來的衰退。即便是2020年疫情肆虐期間,科技公司們依然攫取了豐厚的利潤,這種盈利的增長讓科技股看上去很有“成長性”,但實際上不過是趕上了科技周期的東風而已。

“問題是,只要來一場普普通通的衰退,就會把這些‘偽裝者’打回原形,就像2001年科網泡沫破滅時那樣。”

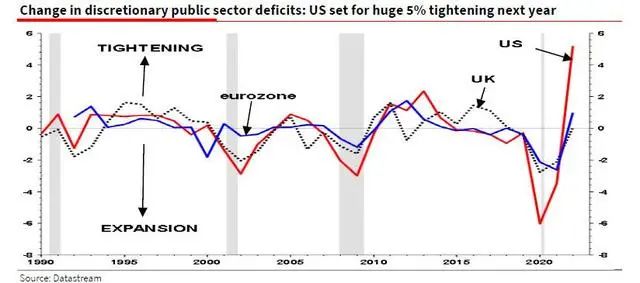

Edwards認為,如果一場衰退即將到來,美國極容易暴露在危險之中,原因之一是經合組織估算美國明年將大幅收緊5%的財政政策,數萬億美元財政刺激將逐漸消退,變成完全的“逆風”。(華爾街見聞此前也曾分析過明年的財政懸崖對全球經濟的風險。)

最新的經濟指標表明,增長放緩可能已經到來。亞特蘭大聯儲對美國三季度GDP的最新預測已降至1.3%。

Edwards建議股票投資者仔細考慮,能源價格攀升和債券收益率上升觸發一場“完全意想不到的”衰退的可能性,因為這可能是投資者面臨的最大風險。

02

美股將經歷“冰與火之歌”

有著“華爾街最悲觀分析師”之稱的摩根士丹利策略師Michael Wilson在最新的報告中重申了此前的觀點,認為周期中期過度結束會有兩種常見的結果:

火:隨著美聯儲縮減購債進程的臨近,金融環境將面臨收緊;

冰:增長令人失望,尤其是企業盈利端。

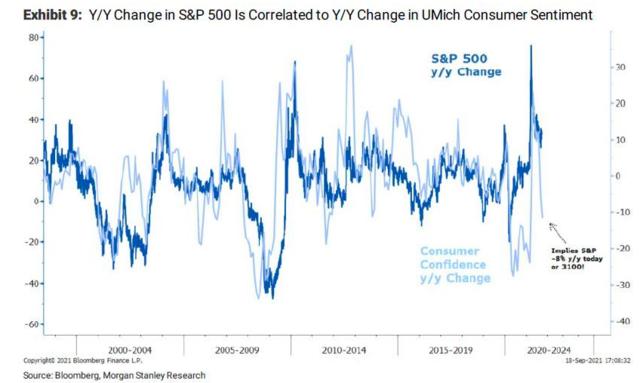

在9月的報告中,Wilson曾認為,“火”的情境下,標普500指數將出現溫和而健康的10%回調,而在“冰”的情景下,美國消費者信心最近急劇下降,標普500指數可能會出現至少10-20%的回調。

這次,Wilson的觀點有了一點變化,他表示,兩種場景同時上演的可能性越來越高,這將導致美股出現10%以上的回調。

“美聯儲可能會在下個月的FOMC會議上宣布Taper計劃,而同一時間,我們也預計企業盈利情況會比預期的更糟糕。”

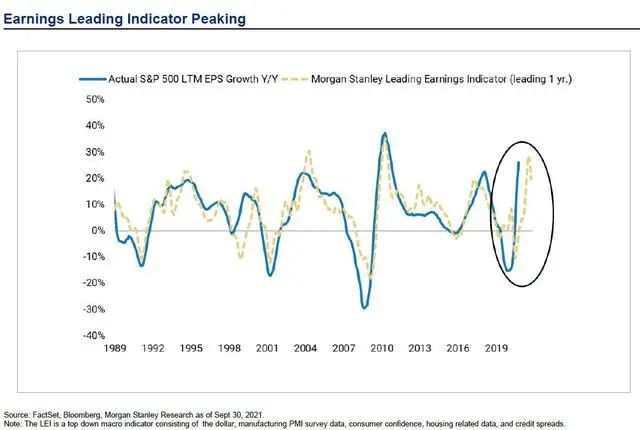

美聯儲11月行動基本上已是華爾街的共識,對于盈利的警告,Wilson具體提到,在過去一個月非周期型企業發布的財報中,大量公司都指出了嚴重的供應鏈問題,財報發布后,企業的未來盈利預期和股價預期都被下調了。

更嚴重的是,Wilson認為這種情況可能會成為三季度財報季普遍存在的現象,并將“引發指數水平上的盈利下調——這對股價當然是不利的。”

他提到,三季度企業的盈利風險還將來自于:1)企業無法將漲價的壓力向下傳導;2)工資上漲侵蝕利潤的風險;3)商品消費端出現滑坡。

在此前的報告中,Wilson建議投資者堅守防御性、優質的股票(醫藥和必選消費板塊),以應對“冰”的考驗,并保留一些金融股的敞口應對“火”,這類資產將受益于利率上升。(編輯王麗)

本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。市場有風險,投資需謹慎,請獨立判斷和決策。

微信推送機制改變,別忘了點“在看”

原標題:《現在的美國越來越像2008年的夏天?!大摩也認為美股將經歷“冰與火之歌”》

本文為澎湃號作者或機構在澎湃新聞上傳并發布,僅代表該作者或機構觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司