- +1

福萊特,浙江千億“玻璃大王”狂飆

光伏行業的爆發,“造富”了整條產業鏈。

在這個耀眼的鏈條中,光伏玻璃是不可或缺的一環。福萊特是A股最知名的光伏玻璃生產企業,2015年在港股上市后,2019年初公司又登陸了A股市場。

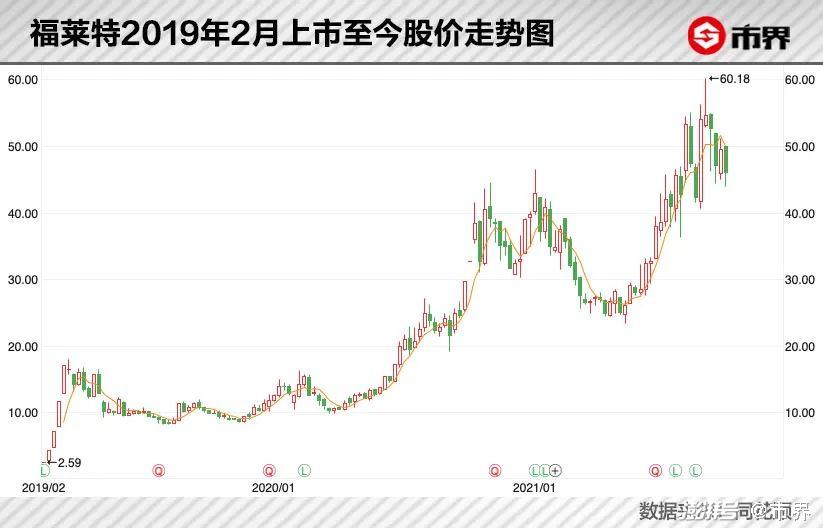

此時,福萊特恰好碰上了光伏玻璃的強周期,2019年以來公司股價與業績齊飛。截至9月30日,公司在A股市場的股價已從發行時的2元/股,飆升至46.15元/股。

福萊特背后的老板阮洪良,身家也水漲船高。在2020年《福布斯中國400富豪榜》中,他以385億元財富位列第84位,成為嘉興首富。

在富豪中,阮洪良屬于“大器晚成”的類型,年近40歲才下海經商。20年間,阮洪良一直做玻璃相關的生意,抓住了幾次時代機遇后,成功把一個小貿易廠,發展成市值近1000億的光伏玻璃巨頭。

01 45歲押注光伏玻璃

2006年,阮洪良經歷了個人思想斗爭極為激烈的一周。那一周,他連吃飯、走路時,滿腦子想的都是玻璃,其他的幾乎什么都聽不進去。

(阮洪良)

牽動他思緒的正是,公司要不要布局光伏玻璃。當時,阮洪良在浙江嘉興經營一家玻璃加工廠,年收入大約2億多元。

2004年,以德國為首的歐洲國家先后出臺了光伏補貼等支持政策,使得全球的光伏需求一下子上漲了61%。

強勁風口下,我國也誕生了一批明星光伏企業。無錫尚德的施正榮、保定英利的苗連生和江西賽維的彭小峰,也因此成為當時國內企業界的“明星”,其中,施正榮還問鼎了2006年中國首富。

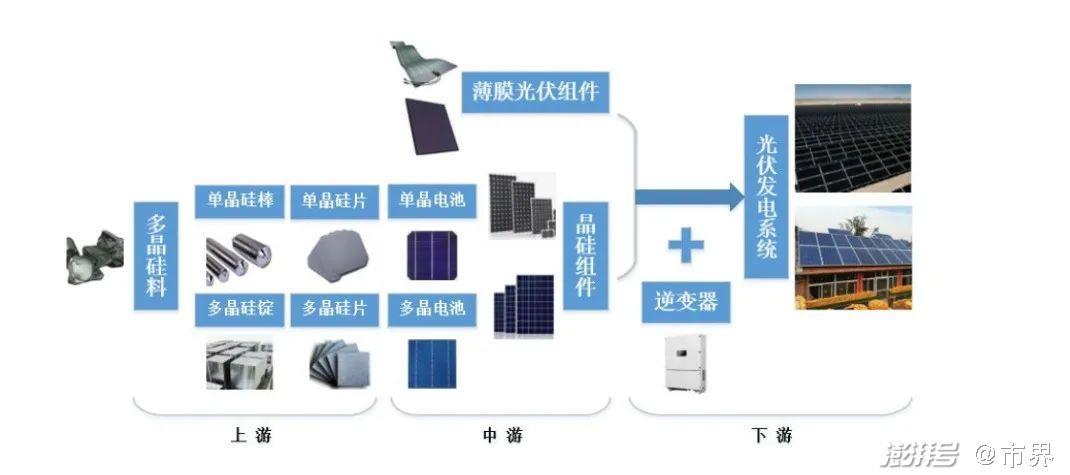

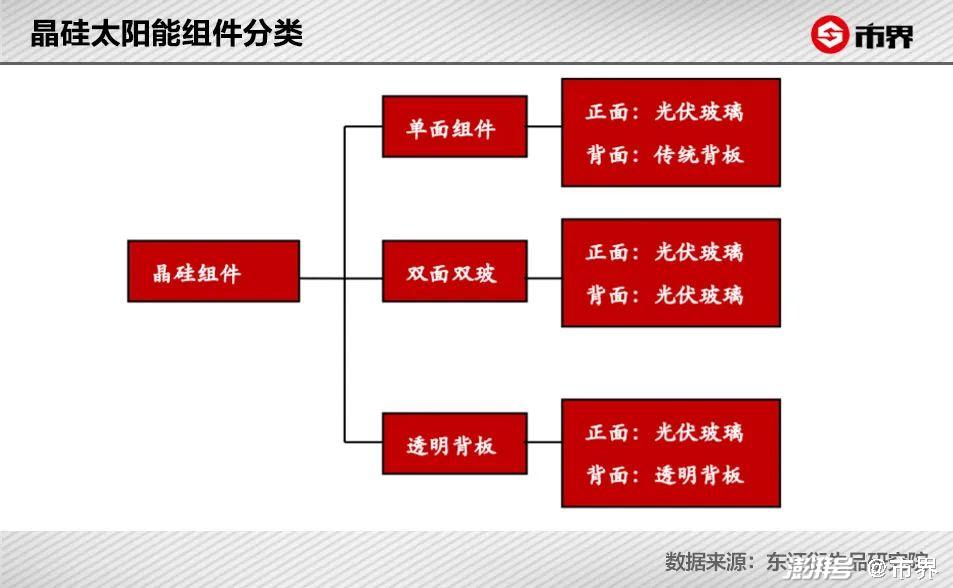

從產業鏈角度粗略劃分,光伏產業鏈的上游將硅料做成工業硅,在此基礎上制作成硅片、硅棒等;中游在硅片基礎上制成光伏電池,將光伏電池片配上光伏玻璃、膠膜、背板等做成光伏組件。

(來源:中國光伏行業協會)

尚德、英利、賽維等公司做的,都是將硅片、電池等組裝成光伏組件出口。

眼看著光伏行業爆發,阮洪良自然把生產光伏玻璃視為又一個大機遇,但現實條件又給他帶來巨大壓力。

當時,生產光伏玻璃的技術被國外壟斷。而且,玻璃這個行業有個特殊性,一旦點火開窯就不能停產。原因是,生產玻璃需要在窯爐內高溫加熱配料,定形前的玻璃是超高溫液體,一旦停產冷卻就會損壞設備。

投產新的光伏玻璃生產線,是開弓沒有回頭箭的事,這無異于一場豪賭。

糾結一周后,阮洪良還是下定決心,上馬光伏玻璃項目。

開局并不順利。剛生產光伏玻璃的時候,阮洪良的工廠每天都虧20多萬,但停產意味著更大的損失和徹底的失敗,所以他只能堅持。

轉折發生在三個月后,他們生產的產品通過瑞士SPF認證,成功打開了歐洲市場。當時,光伏產品的市場基本集中在歐洲,所以進入歐洲后,阮洪良的光伏玻璃生意也基本步入正軌。

之后,光伏玻璃逐漸成為福萊特的經營重點。2012年,光伏玻璃業務營收占福萊特總營收的75%。2021年上半年,這一數據增長至83%。

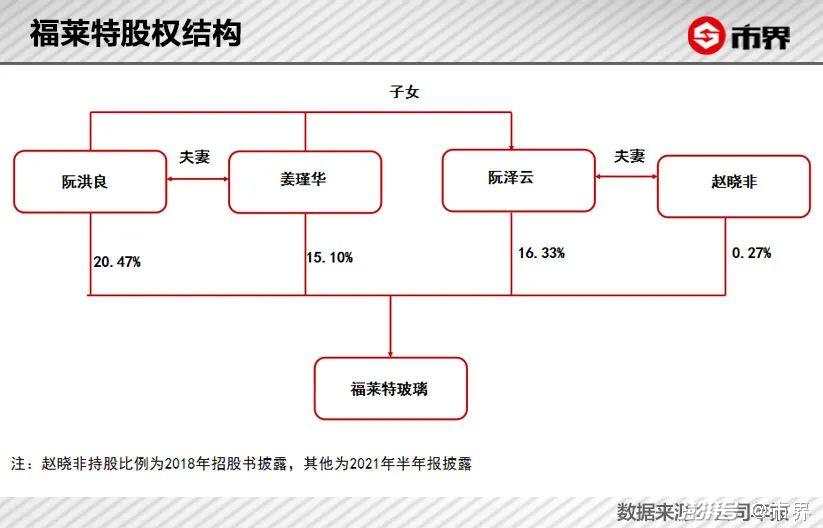

目前,阮洪良和妻子姜瑾華、女兒阮澤云、女婿趙曉非為一致行動人,共同持有上市公司福萊特52%股權。

自2019年福萊特在A股上市至今,公司市值已接近1000億元。2006年布局光伏玻璃時,阮洪良已經45歲。14年時間,他趁著光伏崛起的大勢,帶領家族成為了嘉興首富。

02 被落下的行業老大

1998年,37歲的阮洪良放棄公務員的鐵飯碗下海經商,最開始做的是玻璃貿易生意,之后又發展到玻璃生產。

公司從小貿易公司發展成規模較大的玻璃廠,得益于阮洪良抓住了兩次行業機遇。

第一次是從普通玻璃產品發展到環保玻璃產品。最早,普通鏡子表面都要鍍一層銅,達到保護鏡面的目的。阮洪良的公司,是國內最早做出無銅鏡的,用鈍化劑保護膜取代鍍銅,既環保又能延長使用期間。

第二次機遇是2000年出臺新的《建筑法》,對建筑物使用的安全玻璃有了明確規定,阮洪良的公司又趁機做起了鋼化玻璃,成為嘉興市第一家做鋼化玻璃的企業。

2000年從事玻璃生產后,公司主要產品就是浮法玻璃深加工產品。2006年后,公司主營業務慢慢變成光伏玻璃,之后又不斷向產業鏈上游延伸。

(福萊特太陽能玻璃)

在光伏玻璃這個領域,阮洪良曾是領軍者,后來卻被港股上市公司信義光能的李賢義超越。

和曹德旺一樣,李賢義也有“玻璃大王”的稱號。他祖籍是泉州石獅,最早在香港做汽車配件起家,1988年進入玻璃行業,主要生產汽車玻璃。

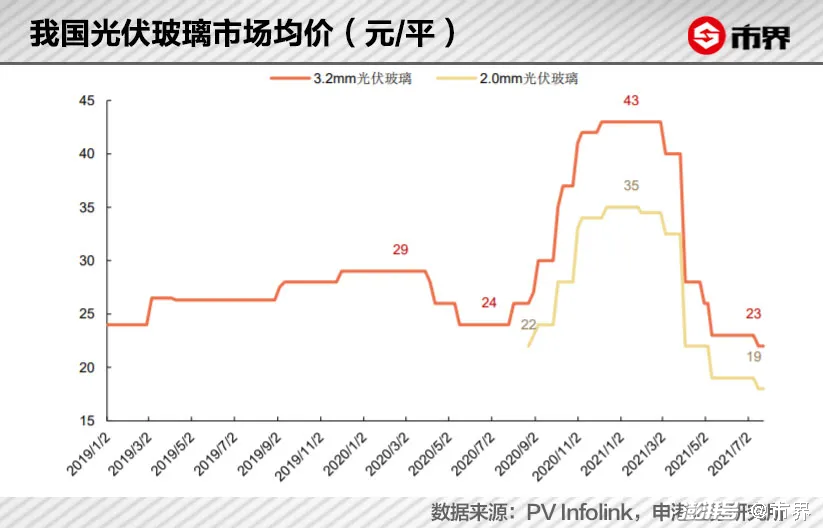

阮洪良的福萊特和李賢義的信義光能,幾乎同時開始做光伏玻璃。2006年,他們布局的時候,整個光伏玻璃行業被國外圣戈班等四家企業壟斷,光伏玻璃的售價高達80元/平方米。

隨著中國企業的進入、擴產,光伏玻璃的售價被拉了下來。2016年前后,原來壟斷市場的外資逐漸退出,我國光伏玻璃完全實現了國產替代。目前,我國光伏玻璃產能占全球總產能近9成。

信義光能和福萊特,就是在這個過程中脫穎而出的。卓創資訊數據顯示,截至2020年末,信義光能和福萊特分別占全球光伏玻璃市場27%和18%的份額。

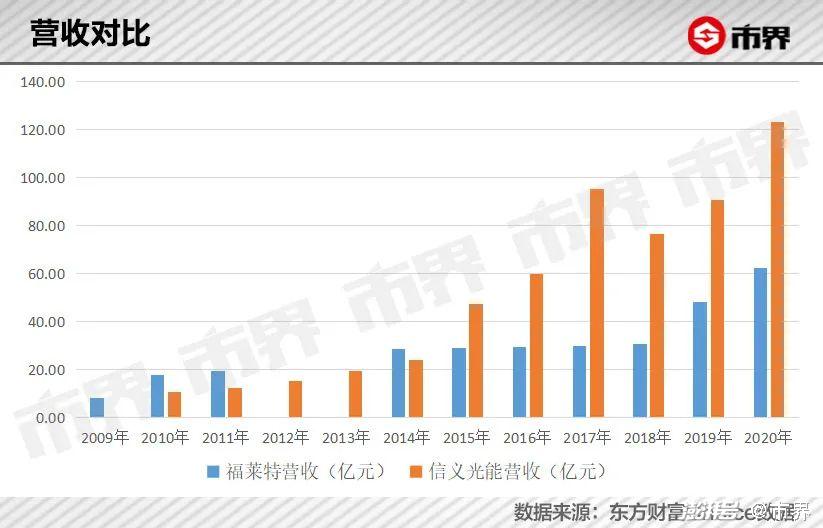

從營收上看,2015年以前,福萊特一直將信義光學甩在身后。2015年,福萊特營收29億元,比信義光能少了約18億元,之后徹底被對方超越。

造成這種局面的一個重要原因是,信義光能2013年底成功從母公司分拆,單獨在港股上市,而福萊特卻在同一年被叫停IPO,直到2015年才在港股上市。

光伏玻璃屬于重資產行業,前期投入大、項目建設周期長,資金需求量大。天風證券數據顯示,光伏玻璃平均投資成本8億元/千噸以上,項目建設周期約為一年半。

上市可以為公司提供融資渠道,支撐公司擴張產能。沒能上市的福萊特,在資金上就不如信義光能充裕。

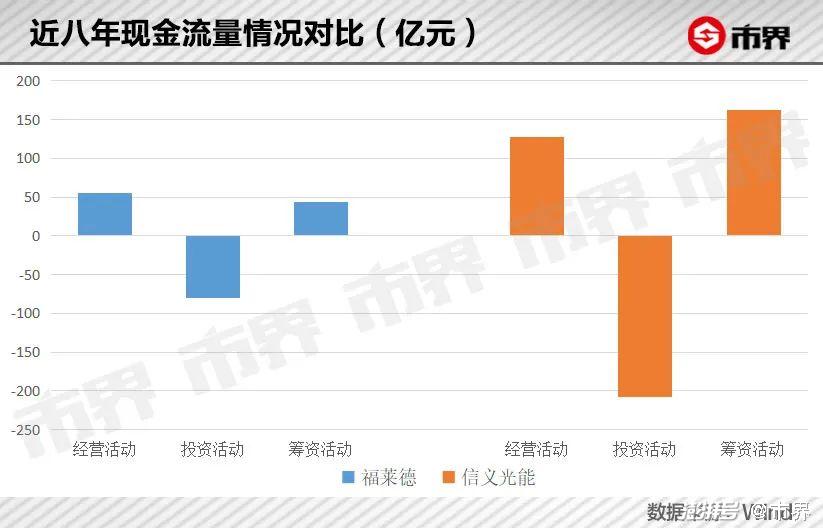

近8年來,信義光能籌資活動現金流達到163億元,而福萊德籌資活動現金流僅為44億元。這就限制了福萊德投資擴大產能。近8年來,信義光能投資了208億元,而福萊德只投了80億元。

光伏玻璃還是規模效應很明顯的行業。光伏玻璃的生產成本中,最大頭的是原料和燃燒料,這些原材料采購規模越大,越有議價能力。

生產光伏玻璃所需的窯爐,同樣越大越好。華創證券認為,大型窯爐存在規模效應,千噸線(日熔化量1000噸以上)的單位成本,比小窯爐低10%以上。

大窯爐對溫度掌控要求極高,目前只有信義光能、福萊特這樣的行業巨頭可以掌握。這使得光伏玻璃行業具有明顯的馬太效應,規模越大,日子越好過。

所以,雖然福萊特布局光伏玻璃時間早,也一直是我國光伏玻璃行業排名前兩位的企業,但受產能限制,2015年至2018年,公司營收、凈利潤基本停滯不前。

2015年,福萊特在港股上市,2019年又在A股上市,打開融資渠道后,公司開始快速擴張,業績也終于迎來爆發式增長。

03 近兩年爆發

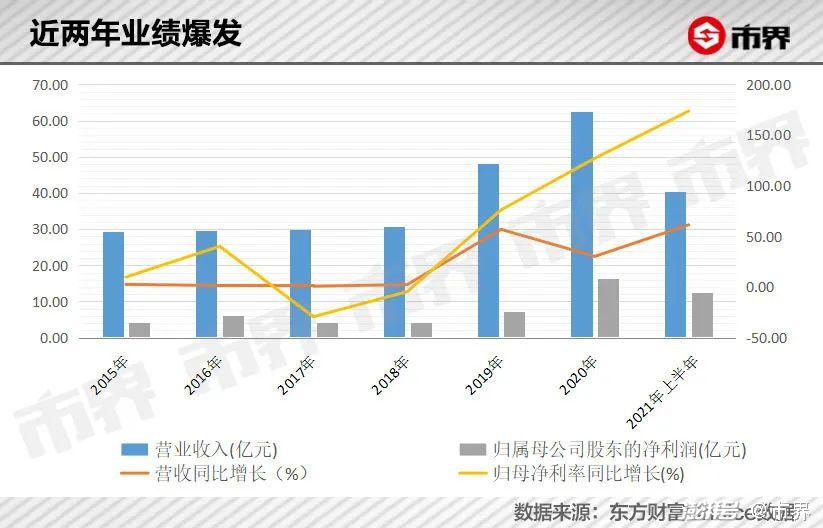

2019年至今,福萊特業績增長飛速。

跟2018年相比,2020年福萊特營收翻倍,從31億元增長至63億元;歸母凈利潤則從4億元增長至16億元,兩年時間,漲了3倍。

現在,福萊特的主要業務是采礦、光伏玻璃、浮法玻璃、家居玻璃和工程玻璃。公司采礦業務始于2011年,在安徽鳳陽競拍了一處儲量約1800萬噸的石英石采礦權。

石英石加工成的石英砂,是生產玻璃的主要原料之一。光伏玻璃要求的透光性更高所以對石英砂品質要求比普通玻璃更高。許多大型玻璃生產企業都會布局上游石英砂,保障原料供應,同時降低整體生產成本。

浮法玻璃是生產家居玻璃和工程玻璃的原料,除了企業自用外也會賣給其他玻璃廠。這些業務中,光伏玻璃占比超過8成、毛利率也相對較高,所以對公司經營業績影響也最大。

福萊特的業績爆發,主要得益于光伏玻璃產品的量價齊升。

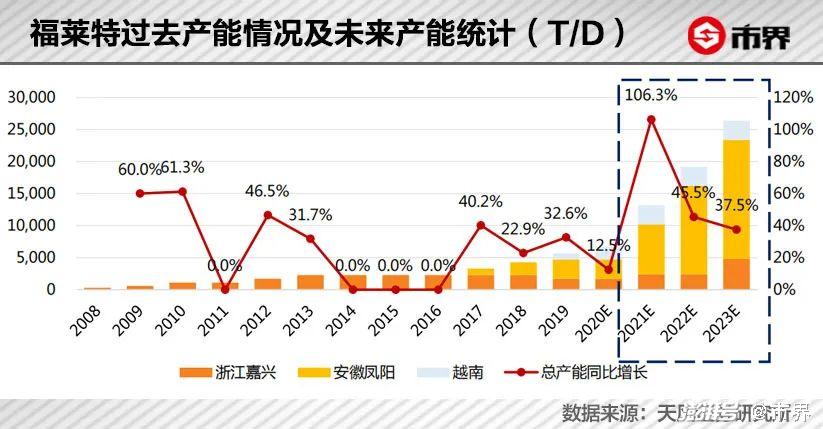

2015年上市后,福萊特一共籌集資金3億元,其中一半用來在越南投產光伏玻璃項目。2017年之后,福萊特產能逐漸增加,光伏玻璃產銷量也隨之升高。

2018年—2020年,福萊特光伏玻璃銷量分別為0.9億平方米、1.6億平方米和1.8億平方米,對應的每平方米售價分為別22元、23元和28元。

光伏玻璃作為光伏組件必需的一部分,其銷量受光伏行業整體發展影響明顯。

2020年,光伏行業迎來快速發展期。中國光伏行業協會數據顯示,2020年我國光伏新增裝機量48GW,同比增長達60%。

具體到單個光伏組件,其玻璃需求量取決于面積和是否采用雙玻組件。目前,光伏組件大尺寸是行業發展趨勢。雙玻組件,通俗理解就是一個光伏組件,正面和背板都采用光伏玻璃。

光伏組件分為單面組件和雙面組件兩種,雙面組件的背面一般用光伏玻璃或者透明背板。雙面組件比單面組件生命周期更長,發電效率更高。

最早,光伏只有單面租件,如今雙面用玻璃的比例在逐步提升。2020年我國單面組件的市占率約70%,雙面組件市占率約 30%。

大尺寸和雙玻組件的行業趨勢,也是支撐福萊特業績以及市場預期的重要因素。

除了需求量提升外,2020年下半年,光伏玻璃價格暴漲了70%左右。這主要是因為2020年下半年,光伏產業的發展,帶動了光伏玻璃需求激增。但是,之前政策要求光伏玻璃進行產能置換,從而控制總產能。

供需失衡下,不僅光伏玻璃價格高,而且“一片”難求。去年11月晶澳、隆基等組件廠還聯合呼吁,取消對光伏玻璃的產能限制。

去年12月,政策放開了對光伏玻璃的產能限制,各大廠家紛紛開始布局、拓張。

在一眾光伏玻璃生產企業中,進入行業15年的福萊特已經在光伏領域形成了規模優勢,而且具備繼續擴張的實力。

2019年在A股上市后,公司已經通過上市、定向增發以及發行可轉債的方式,累計募集資金約43億元,其中很大一部分錢用來投資安徽的兩個75萬噸光伏玻璃項目。

這兩個項目包括日熔化量為1200噸的四條光伏玻璃生產線,第一條和第二條生產線已經在今年一二季度點火投產,第三、四條也分別會在今年三、四季度陸續投產。

這意味著,今年之后福萊特又將增加大量產能。

不過,對福萊特來說,一個不太好的消息是,今年二季度以來,隨著光伏玻璃行業新增產能越來越多,光伏玻璃價格已經所有回落。今年3月到5月,兩個月內光伏玻璃價格下跌了70%左右。

雖然9月份之后,光伏玻璃現貨價格有所回升,但和去年下半年仍有很大差距。

光伏玻璃屬于周期性行業,產能大量擴張,會導致供過于求,價格下跌。東證衍生品研究院分析,2021年,全球光伏玻璃需求量約1035萬噸,供給約1058萬噸,基本處于平衡狀態。

但隨著行業產能擴張,2022年—2025年將處于產能過剩的階段。其中,2022年,產量可能會比需求量多出近700萬噸。

另一個值得福萊特警惕的是,光伏玻璃走俏后,越來越多的競爭對手都想來分一杯羹。其中,最受業界關注的當屬旗濱集團。

這家企業目前是我國浮法原片玻璃產能第一的企業,2020年正式布局光伏玻璃。這種企業做光伏玻璃不存在技術壁壘,而且還有優質的石英砂礦產資源,短期內或許無法撼動信義光能和福萊特的雙雄地位,但長期來看,其實力也不容小覷。

對福萊特來說,可謂是前有行業產能過剩的壓力,后有追兵。想繼續維持這兩年的增長速度,并不是一件容易之事。

參考資料:

《阮洪良:激情重要,冷靜更不可缺》,嘉興日報

(作者 | 齊敏倩 編輯 | 劉肖迎)

本文為澎湃號作者或機構在澎湃新聞上傳并發布,僅代表該作者或機構觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司