- +1

拿下聆訊通關卡,微創醫療機器人IPO是不是“大生意”?

山上的巨人站在那里,山下的人在仰望的同時,也在不斷追趕。

1985年,世界上第一例機器人輔助手術在美國發生,工業機器人Puma 560輔助醫生完成了一項外科腦部活檢手術。

此后,外科手術機器人不斷發展,經過36年的變遷,機器人研發技術不斷成熟同時,也吸引了一大批企業以及資本的駐足。

據不完全統計,截止目前,就國內而言,已集中出現了至少100家醫療機器人創業公司,公開披露融資的企業超過40家。

9月24日,據港交所披露,微創醫療機器人已經通過聆訊,預計不久后將在在香港掛牌上市,摩根大通與中金公司為聯席保薦人。值得一提的是,微創醫療機器人是微創醫療旗下的一家子公司,主要從事手術機器人醫療器械的研發、生產和商業化。

說到這里,就不得不說到微創醫療。

微創醫療是國內一家領先的創新型高端醫療器械公司,目前業務范圍已經涉及醫療機器人與人工智能等多個領域。我們知道,微創醫療早已登錄資本市場,在拆分子公司上市的打法上這并不是第一次。

只是,這次的主角是微創醫療機器人。雖說醫療機器人目前給人以高端、智能的印象,但作為一個承載著巨大社會意義的載體,目前依然存在諸多難以大范圍落地的困境。

那么,微創醫療為何會在此時拆分醫療機器人這一業務上市?基于上述背景,國內的醫療機器人要如何跨域與國際上的技術鴻溝?

為何拆分醫療機器人上市?

作為微創醫療的一個孵化項目,微創醫療機器人誕生于2014年,剛開始便著手研發腔鏡手術機器人,直到2015年,微創醫療機器人正式成立。

值得注意的是,2010年微創醫療正式登陸港股,目前旗下很多板塊都在沖擊上市,此前分拆的心脈醫療和心通醫療已分別登陸科創板及港股。如今,微創醫療三度分拆微創醫療機器人上市,也并不意外。

對于微創醫療而言,分拆微創醫療機器人能夠再次拓寬融資渠道,提高母公司的流動性。目前,微創醫療機器人的發展資金大部分都來源于微創醫療,分拆上市之后,能在一定程度上降低母公司的資金支出,減少大額資金流出導致的流動性風險。

據稱,此輪IPO融資,微創醫療機器人預計募資規模將達到7至10億美元。若能成功融資,自然也就能在一定程度上降低微創醫療機器人對微創醫療在資金方面的過于依賴。

同時,也可提到微創醫療本身的整體估值。據市場資料顯示,微創醫療機器人B 輪融資完成后,估值已達250億元。

近年來,分拆旗下子公司上市得到了一些大公司的青睞。京東可以說是一個典型的打樣板,去年12月,京東分拆京東健康在港交所上市。截止9月24日港股收盤,京東健康市值已經突破2410億港元,市值達到京東的26%。

前不久,京東拆分的京東物流也在5月28日成功登陸港股,上市首日高開14.1%,目前市值達到1956億港元。即便是對京東整體估值沒有帶來非常顯著的提升,但若每一個上市的子公司都能獲得資本的關注,實際上,已經是對一家企業母公司發展前景的肯定。

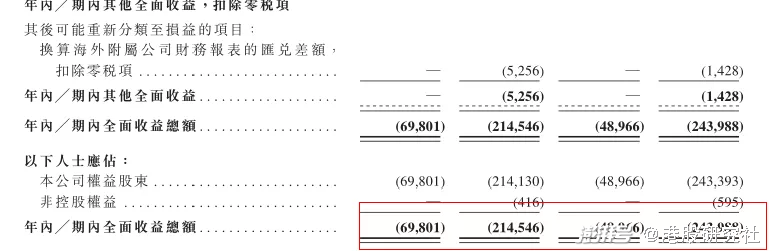

另外,微創醫療機器人尚未實現盈利,處于持續虧損狀態,招股書顯示,2019年、2020年、2021年Q1季度,微創醫療機器人凈虧損分別達到6980.1萬元、2.09億元,以及1.15億元。

同時,從2019年至今,微創醫療機器人也未實現營收,也就是說,微創醫療機器人掙不了錢的同時,還一直處在不斷虧損的趨勢,基于此下,微創醫療拆分子公司選擇上市,對投資方也算是一個交代。

拆分上市,契機已至?

今年上半年,港股市場迎來46家新上市的企業,IPO融資規模逾260億美元,僅次于納斯達克464億美元和紐交所283億美元,排名全球第三。

受益于2018年港股新上市制度推行,香港成為了亞洲最大和全球第二大的生物科技IPO市場,上半年46打新上市企業中,有13家來自醫療保健領域,醫療保健成為在港上市IPO企業最多的板塊。

不僅如此,近年來,明星資本機構、投行也是偏愛醫療保健板塊,港股板塊上市的醫療企業中不乏又明星資本的站臺,特別是向來鐘愛醫藥醫療領域的高瓴資本,在今年上半年上市的醫藥醫療企業中,高瓴資本持股企業多達6家,包括時代天使、心通醫療-B、兆科眼科等等。

可以說當前港股市場環境、及資本機構對醫療醫藥板塊的重視程度,為微創醫療機器人提供了一個很好的上市時機。

自成立以來,微創醫療機器人也屢獲明星資本的關注,截止至今,微創醫療機器人共獲得約為41億元融資總額,高瓴資本、遠翼投資、CPE、貝霖資本等多家知名機構紛紛持股,其中,高瓴資本持股8.05%,成為最大機構投資者。

回歸到微創醫療機器人本身,我們也能發現一些端倪。目前,微創醫療機器人雖未實現收入及盈利,但從所處的賽道及自身的技術,也是具備上市的條件。

與其他產業機器人相比,手術機器人屬于全球醫療器械行業中技術最復雜且最具臨床及商業價值的細分領域之一,隨著技術及相關產業鏈的不斷發展,預計國內手術機器人產業將出現大幅增長。

弗若斯特沙利文資料顯示,到2026年底,國內安裝腔鏡及關節置換手術機器人的數量將達到2020年底的10倍及50倍,可以說微創醫療機器人正處在一個朝陽賽道。

如果站在這些外部環境來看,此時上市的時機并不差。

但同時,我們需要注意的是,就國內的手術機器人而言,比國際上起步就要晚,整體存在一定的差距。雖說在產品方面,微創醫療機器人的邁腔鏡手術機器人直接對標ISRG.US的產品“達芬奇”4代,但技術上的突破,實際上,仍然需要在實踐中來接受檢驗。

不過,值得慶幸的是,隨著近年來國內人工智能技術的飛速發展,國內在醫療機器人依然有值得令人期待的未來。

微創醫療機器人離“達芬奇”還有多遠?

事實上,隨著技術及產業鏈的不斷成熟,近年來,全球機器人產業進入了迅猛發展的階段。

除了餐飲、公共服務、物流運輸等領域外,已經有越來越多的機器人參與到細分產業之中。數據顯示,2020年,我國服務機器人市場規模約為283億元,預計2021年市場規模增加至319億元。

這也是獲得資本市場及投資者青睞的關鍵所在,目前,不管是VC/PE投資人還是機構,不是在機器人企業的創投桌上,就是在機器人行業的投資路上。數據顯示,2020年,機器人行業投融資次數為242起,其中融資上億的事件共67起。

步入2021年,這種趨勢加速演進,據不完全統計,2021年上半年機器人行業共有112起融資,融資金額高達130億元,單筆融資平均值達到1.16億元。

在這種大環境利好的趨勢下,對于微創醫療機器人以及相關機器人企業而言,未來具備一定的發展潛力。

作為一個重視科技程度的企業,研發費用的支出一定程度上代表了這家企業的實力。目前,微創醫療機器人相關研發費用處在不斷上漲的趨勢,2019年、2020年、及2021年Q1季度,研發成本分別達到6188.1萬元、1.35億元以及9006.7萬元,占比分別達到85.3%、82.1%及75.5%。

招股書中,微創醫療機器人也是明確表示了,未來研發成本將隨著研發活動的增加而增加,首次公開募股所得資金將主要用于上核心產品的臨床試驗及商業化落地。

不過,對于微創醫療機器人以及國內整個機器人賽道而言,賽道利好的同時,也有諸多行業性問題擺在企業自身面前,特別是,用于醫學領域的手術機器人,對企業以及技術實力都提出了更高的要求。

首先,面對的便是盈利問題,這也是企業以及投資者關注的核心,盡管微創醫療機器人已經有一款產品獲得批準,但離商業化使用以及大批量生產還具有一定時間,這也意味著微創醫療機器人的盈利還存在未知性;加之目前手術機器人主要運用在三甲醫院,在下沉市場上的滲透率較低。而手術機器人的開機費用較高,這也是阻礙其進一步下沉到市場的重要原因,畢竟,很大一部分都是需要轉嫁到患者身上,但對于下沉市場的人們來講,動則幾萬的開機費并不是一筆小數目。

另一方面,作為高端智能醫療器械,市場競爭也是微創醫療機器人需要直視的問題之一。目前,國內腔鏡手術機器人市場中,達芬奇機器人是僅有的獲得藥監局批準注冊的腔鏡手術機器人,在國內市占率最高,已經實現商業化多年。

對于還未上市,幾乎沒有什么臨床數據的微創醫療機器人來說,要想突圍并非易事。因為很大程度上來講,國內的手術機器人市場幾乎處于外企壟斷的狀態,近些年,國產相關產品也在逐漸崛起,但不論哪個行業要想打破市場孕育的壟斷地位,這本身就是一個難題。

而微創醫療機器人沖擊上市的背后,是企業本身價值的體現,但更多的是市場對于國產醫療機器人的更多期盼。至于微創醫療機器人能否帶給市場更多的驚喜,仍需要在市場邏輯中接受檢閱。

文|港股研究社(ganggushe)

本文為澎湃號作者或機構在澎湃新聞上傳并發布,僅代表該作者或機構觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司