- +1

上半年凈利同比大增1404.43%,潮宏基從哪里賺錢?

潮宏基,再度迎來自己的高光時刻。

與周大生、老廟黃金擁有二十多年歷史的珠寶老品牌潮宏基日前發(fā)布了2021年半年報,上半年公司營收達到22.96億元,同比增長62.82%;歸屬于上市公司股東的凈利潤為2.02億元,同比大增1404.43%,遠超市場預(yù)期。

發(fā)布財報后的第一個交易日,8月2日A股收盤,潮宏基股價漲幅達到3.53%,報6.16元,總市值達到55.77億元。然而,隨后連續(xù)七日公司股價都處于下滑態(tài)勢,累計跌幅達到8.26%。

截圖來自:雪球

那么,看起來交了一份漂亮答卷的潮宏基,為何卻得到資本市場如此大落差的反應(yīng)?它這份半年報表現(xiàn)究竟如何?未來發(fā)力直播能打開新的增長空間嗎?

半年報表現(xiàn)可喜:渠道調(diào)整后凈利潤同比大增1404.43%

潮宏基成立于1997年,主要產(chǎn)品包括珠寶首飾和時尚女包,核心業(yè)務(wù)是對“CHJ潮宏基”“VENTI梵迪”和“FION菲安妮”三大品牌的運營管理。

分產(chǎn)品看,2021年上半年潮宏基時尚珠寶首飾、傳統(tǒng)黃金首飾、皮具業(yè)務(wù)分別實現(xiàn)收入14億元、6.2億元以及2.2億元,同比增長48%、92%、102%。

而潮宏基營收與凈利潤能在上半年大增的原因在于,公司公告稱主要由于去年同期受疫情影響銷售基數(shù)較低,以及報告期內(nèi)加盟業(yè)務(wù)銷售增長較快所致。事實也如此,在2019年Q4,潮宏基虧損就達到了1.19億元。

但公司主要是通過擴大加盟渠道及優(yōu)化自營渠道來提振營收及凈利潤的。

按渠道劃分來看,2021年上半年,公司自營、加盟代理、批發(fā)業(yè)務(wù)分別實現(xiàn)收入16.4,5.8,0.4億元,同比增長40%,193%,156%。其中,潮宏基的加盟代理的收入增長最快。

這主要原因在于公司將直營變?yōu)榻?jīng)銷,2019年開始潮宏基加速代理加盟渠道的布局,當(dāng)年加盟店收入從5.77億增加到7.42億元,增幅達到28.49%;在今年上半年,潮宏基加盟店凈開34家至575家,帶動加盟業(yè)務(wù)收入大幅增長。

在布局方面,公司兼顧強勢的華東地區(qū)渠道下沉與新興市場拓展,主要是靠推動有實力的加盟商加速渠道下沉搶占市場空間,重點布局三四線城市;并計劃在2021年新開200家左右的珠寶業(yè)務(wù)的門店,集中在在三四季度開店;截止今年上半年,潮宏基門店數(shù)達到1003家。

另一方面,潮宏基的直營渠道正不斷優(yōu)化,砍掉老化門店來減少虧損。

半年報顯示,上半年潮鴻基自營店渠道的珠寶業(yè)務(wù)凈關(guān)店26家至428家,平均單店收入從2020年上半年的231萬元顯著提升至2021年上半年的372萬元。要知道的是,在2019年—2020年,潮宏基自營收入就在連年下滑,分別為26.9億元、23.8億元,總營收占比去年也從80%下降到73%。

受益于渠道調(diào)整釋放出的紅利,潮宏基三大品牌業(yè)務(wù)之一的FION菲安妮增速也佳,上半年實現(xiàn)收入為2.22 億元,同比增長102.4%。

可見,潮宏基正走向快速增長的陽關(guān)道,但資本市場在擔(dān)憂著什么?

為何股價連續(xù)一周走低?存在商譽隱患、研發(fā)投入又不足

雖然潮宏基渠道優(yōu)化提振了公司業(yè)績,但其也難規(guī)避營收波動性大、商譽隱患及研發(fā)投入不足等問題。

(1)盈利能力水平波動性較大且毛利率仍在下滑

根據(jù)往期數(shù)據(jù)顯示,2010年—2019年,公司營收同比增速在2011年達到最高點46.02%,但在2016年后跌至最低點1.78%;歸母凈利潤同比增速在2011年達到最高值58.88%,后于2018年暴跌至-75.01%。顯然,潮宏基的盈利水平波動性較大,盈利能力的穩(wěn)定性也稍顯不足。

表現(xiàn)在本次半年報上,是公司毛利率仍在下滑。半年報顯示,上半年,潮宏基毛利率毛利率為34.60%,同比下降1.62 %,期間費用率同比下降10.41%。單季度拆分來看,2021Q2,公司的綜合毛利率為33.31%,同比下降2.36%。

這樣對比看來,公司的毛利率維持了一個較好的增長態(tài)勢。但是細究來看,是去年以來潮宏基未對FION菲安妮業(yè)務(wù)計提商譽,因此提振了公司的業(yè)績。況且,在2020年公司還剝離了思妍麗來優(yōu)化營收結(jié)構(gòu),降低財務(wù)費用。

值得注意的是,2013年潮宏基總花費14億元全資收購FION菲安妮以來,2018年—2019年兩年已經(jīng)計提商譽減值合計達到3.61億。截止今年上半年,潮宏基商譽仍有8.06億元,如果FION的業(yè)績持續(xù)不佳,未來這些商譽還將有進一步計提減值的可能。

(2)費用率呈現(xiàn)下滑趨勢,但研發(fā)費用投入?yún)s稍顯不足

根據(jù)半年報,上半年公司費用率為22.60%,同比下降10.41 %;其中,銷售、管理、財務(wù)、研發(fā)費用率分別為18.57%、2.08%、0.64%、1.30%,同比分別變化-7.07%、-1.27%、-1.53%、-0.54%。

值得注意的是,潮宏基的研發(fā)費用常年營收占比僅達到2%,今年上半年占比約為1.3%至2990.69萬元。

研發(fā)投入的不足,這可能導(dǎo)致公司核心競爭力下滑。根據(jù)《數(shù)說商業(yè)》圖表顯示,從近五年的營收年復(fù)合增長看,潮宏基遠不及老鳳祥與周大生,其年復(fù)合增長僅達到4.09%,而老鳳祥與周大生分別為10.28%及10.14%。

圖源:數(shù)說商業(yè)

側(cè)面透露出,潮宏基的產(chǎn)品競爭力或不足于老鳳祥與周大生,而后面這兩家的研發(fā)費用年可超5000萬元,是潮宏基的一倍以上,但大家的研發(fā)投入總占比卻都不高。

大力發(fā)展線上業(yè)務(wù),能打開新的增長空間嗎?

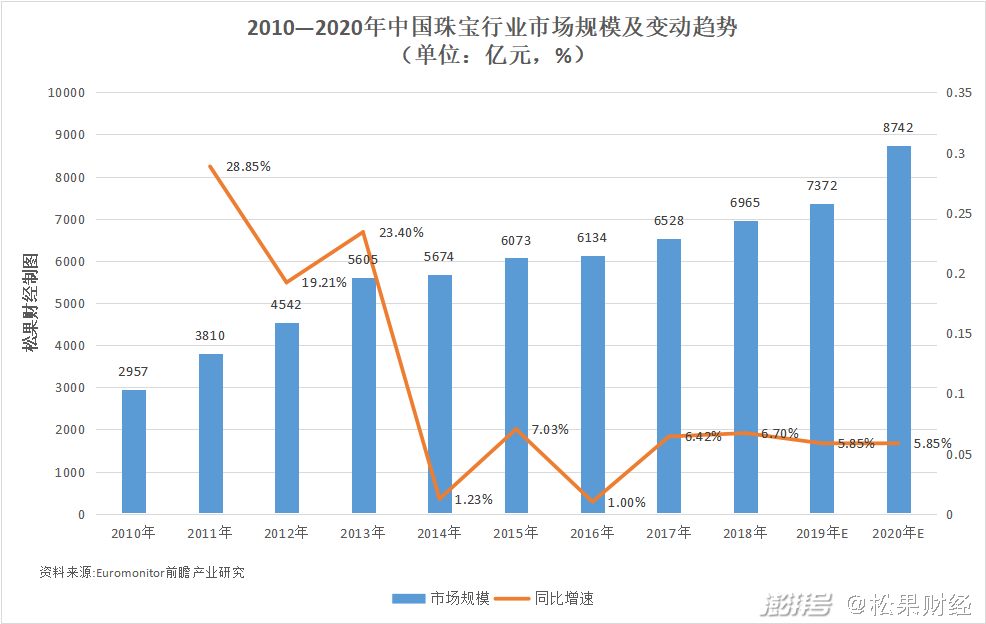

根據(jù)Euromonitor數(shù)據(jù)顯示,2010-2018年我國珠寶行業(yè)的市場規(guī)模逐年增長。在2018年,我國珠寶行業(yè)市場規(guī)模為6965億元,預(yù)計至2022年有望達到8700多億元。

雖然市場潛力巨大,但是珠寶行業(yè)早已駛?cè)氤墒炱冢尸F(xiàn)頭部企業(yè)集中化的趨勢。因此,在珠寶行業(yè)內(nèi)還處于藍海階段的線上及下沉市場成為各珠寶品牌的必爭之地。

目前潮宏基也正在大力發(fā)展線上業(yè)務(wù),渠道上已打通包括淘寶、京東在內(nèi)的第三方線上平臺。

根據(jù)半年報,上半年,潮宏基珠寶業(yè)務(wù)通過第三方平臺線上銷售交易額49882.31萬元,實現(xiàn)銷售收入41273.97萬元,占總銷售收入17.98%,同比增長31.79%。其實早在2019年,潮宏基的線上業(yè)務(wù)增速就可觀,同比增長23.1%至6.28億元。

另外,公司也正大步向直播領(lǐng)域邁進。在今年3月潮宏基聯(lián)合騰訊開啟了一場視頻號&小程序的直播,創(chuàng)下了6213WGMV,觀看量超120W,互動量超850W的好成績。

可見,線上平臺確實為公司打開了新的增長點,但是,在這方面公司面臨的挑戰(zhàn)也不小。

線上渠道作為珠寶首飾目前的增量場之一,周大福、周大生以及潮宏基等珠寶品牌都覬覦良久。其中,周大生去年就推出減免加盟管理費、設(shè)立愛心專項基金在內(nèi)的五大舉措扶持加盟商,加快門店數(shù)字化轉(zhuǎn)型。

另外,做直播的也不止潮宏基一個。在去年蘇寧315期間,周大福、周大生、克徠帝分別獲得珠寶直播品牌銷售的前三甲。

潮宏基要想從這紅海競爭中突圍還得下足功夫,不單是優(yōu)化渠道擴充加盟商,還可以在線上渠道上投入營銷廣告及邀請代言人來吸引客流,好比美妝行業(yè)內(nèi)的新興品牌花西子,邀請李佳琪做品牌代言人,推動公司業(yè)績大增成為國產(chǎn)美妝第一品牌。

另一方面,在下沉市場上,目前潮宏基是計劃在今年新開200家左右的珠寶門店。但不僅要加快開店速度,更需要做的是如何提升這部分人群的購買欲,畢竟珠寶屬于大宗交易品,不屬于剛需消費品。

因此,產(chǎn)品的研發(fā)、設(shè)計及費用支出公司更得花功夫,用小成本及性價比高的產(chǎn)品去打開這片市場。

總的來看,經(jīng)過渠道調(diào)整,聚焦主業(yè)、線上銷量快速增長的潮宏基還能迎來業(yè)績增長的。就像光大證券在研報中指出,潮宏基加盟業(yè)態(tài)轉(zhuǎn)型進展順利,同時發(fā)力線上渠道布局,有助于提升公司競爭優(yōu)勢。

而潮宏基目前要克服的,是之前收購公司帶來的商譽隱患以及如何突圍紅海競爭的珠寶賽道。珠寶很美,潮宏基究竟能不能靠直播再“弄潮”呢?

本文作者:葉小安

文|松果財經(jīng)(songguocaijing1)

本文為澎湃號作者或機構(gòu)在澎湃新聞上傳并發(fā)布,僅代表該作者或機構(gòu)觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發(fā)布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯(lián)網(wǎng)新聞信息服務(wù)許可證:31120170006

增值電信業(yè)務(wù)經(jīng)營許可證:滬B2-2017116

? 2014-2025 上海東方報業(yè)有限公司