- +1

樂普醫療分拆上市忙,瘋狂并購背后是“投資客”的資本游戲?

作者:潘妍

出品:全球財說

4月28日,樂普生物科技股份有限公司(簡稱:樂普生物)向港交所遞交招股書,擬在香港主板上市,中金及摩根士丹利擔任聯席保薦人。

近幾年,“樂普系”頻頻向資本市場發出沖擊,除樂普生物之外,還包括曾是新三板掛牌公司的樂普基因;2020年申請科創板上市的樂普診斷、圣諾生物。

近日,心泰科技也在進行港交所IPO的相關籌備工作。

資金“捉襟見肘”

先來看看樂普生物,其業務主要圍繞在腫瘤免疫治療,專注于PD-1/PD-L1、ADC和溶瘤病毒類等腫瘤治療領域藥物和聯合療法的研發。

目前,樂普生物并無產品實現商業化,營業收入主要依靠政府補助、金融資產的投資收入、租金收入等其他收入來源。2019年、2020年兩年間,公司分別實現營業收入入555.3萬元、796.4萬元。

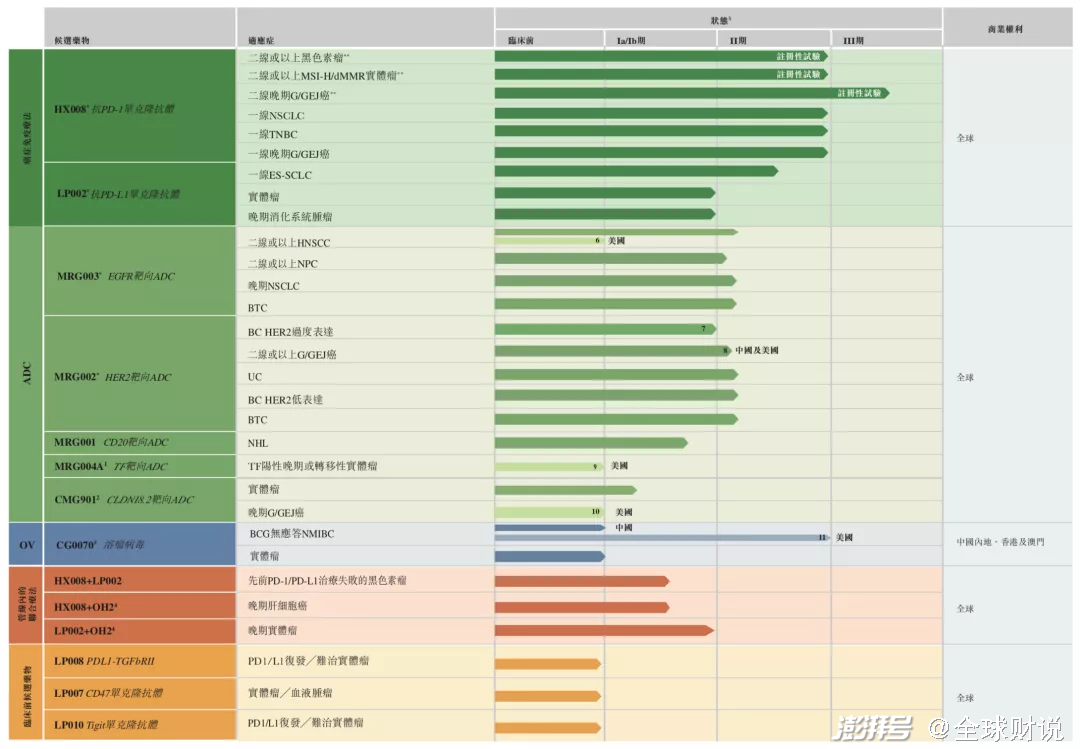

截至招股書披露日,樂普生物擁有8種臨床階段候選藥物、3種主要臨床前候選藥物、3種臨床階段的候選藥物的聯合療法。同時,樂普生物已啟動28項候選藥物的臨床試驗。

圖片來源:樂普生物招股書

樂普生物在研管線有4個核心產品,即ADC候選藥物中的MRG003、MRG002、HX008、LP002,及3種關鍵臨床階段候選藥物HX008、LP002、CG0070。

目前,商業化進展最快的是HX008抗PD-1單克隆抗體,其二線晚期G/GEJ癌已進入到III期注冊性臨床試驗階段。

樂普生物計劃在2021年第二季度及2021年下半年就HX008用于治療黑色素瘤及MSI-H/dMMR實體瘤向國家藥監局提交NDA申請。

值得一提的是,在樂普生物的管線中,5種靶向療法均為當前的大熱門:PD-1、PD-L1、EGFR、HER2及CD20,熱門靶點,也意味著市場競爭十分激烈。

面對如此龐雜的研發線,又無固定銷售收入的樂普生物避免不了常年虧損。

2019年、2020年,樂普生物的研發開支分別為2.29億元、3.54億元,虧損額則為5.15億元、6.13億元。

眾所周知,創新型藥企業發展之初都要經歷一段“吞金獸”時期,資金儲備至關重要。

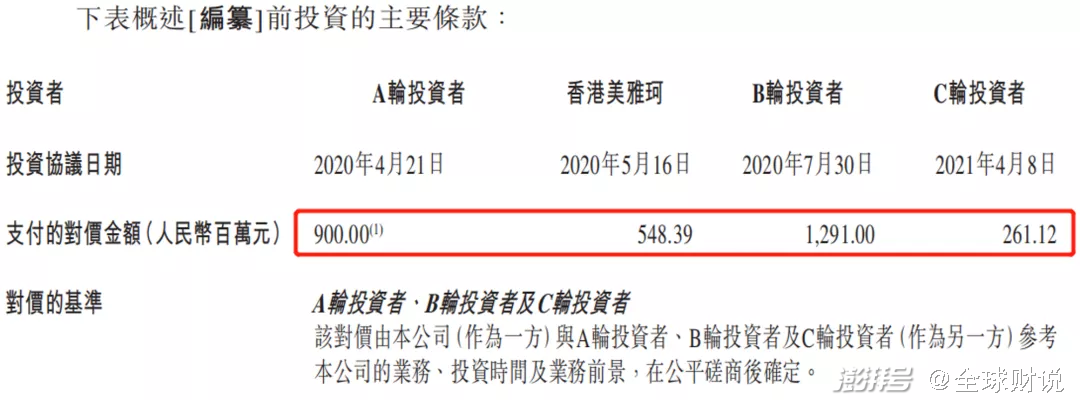

招股書顯示,樂普生物共經歷過4輪融資,累計金額超30億元。

除樂普醫療外,引入的投資者包括拾玉資本、蘇民投、國投創合、海通證券、陽光人壽、平安資本等。最近一次C輪融資發生在2021年4月,投后樂普生物估值至102.61億元。

圖片來源:樂普生物招股書

不過就算如此,樂普生物的資金狀態仍不盡理想。

報告期內,樂普生物經營性現金流分別為-2.34億元、-4.23億元。截至2020年末,樂普生物的現金及等價物為4.02億元。

由此可見,樂普生物沖擊IPO已然成為“求生”之舉。

本次發行,樂普生物募集資金的62.5%擬用于為核心產品的研發;14.3%擬用于主要臨床階段候選藥物及主要臨床前候選藥物撥資;13.3%擬用于收購有潛力的技術及資產及擴張候選藥物管線。

樂普系“緊鑼密鼓”趕上市

隨著港交所、科創板紛紛向未盈利的生物制藥企業“敞開”大門,一級市場的融資難度隨之降低,創新型新藥研發企業似乎迎來“最好的時代”。

尤其是2020年,在上市規則、疫情等因素的助推下,沖擊上市的醫藥企業數量大幅度提升,且未盈利上市成為常態。

據《全球財說》統計,2020年A股市場共有42家醫藥公司成功上市,同比增長了133%。其中,科創板30家,未盈利公司占到18家之多;2020年,港交所也有共計14家未盈利生物科技公司成功上市。

在此背景下,一些已經登陸資本市場的上市藥企也開始蠢蠢欲動,計劃通過將子公司或旗下業務分拆的方式推動上市。

樂普生物的母集團便是心血管介入醫療器械研發制造商樂普醫療(300003.SZ),這家創業板上市公司也成為分拆熱潮中的一員。

除此次赴港上市的樂普生物外,樂普醫療還曾于2020年12月擬分拆旗下樂普診斷至科創板IPO。

樂普診斷主要從事外診斷試劑及儀器的研發、生產和銷售。不過2021年3月末,因財務資料已過有效期,樂普診斷的審查狀態變更為“中止”。

圖片來源:上海證券交易所網站

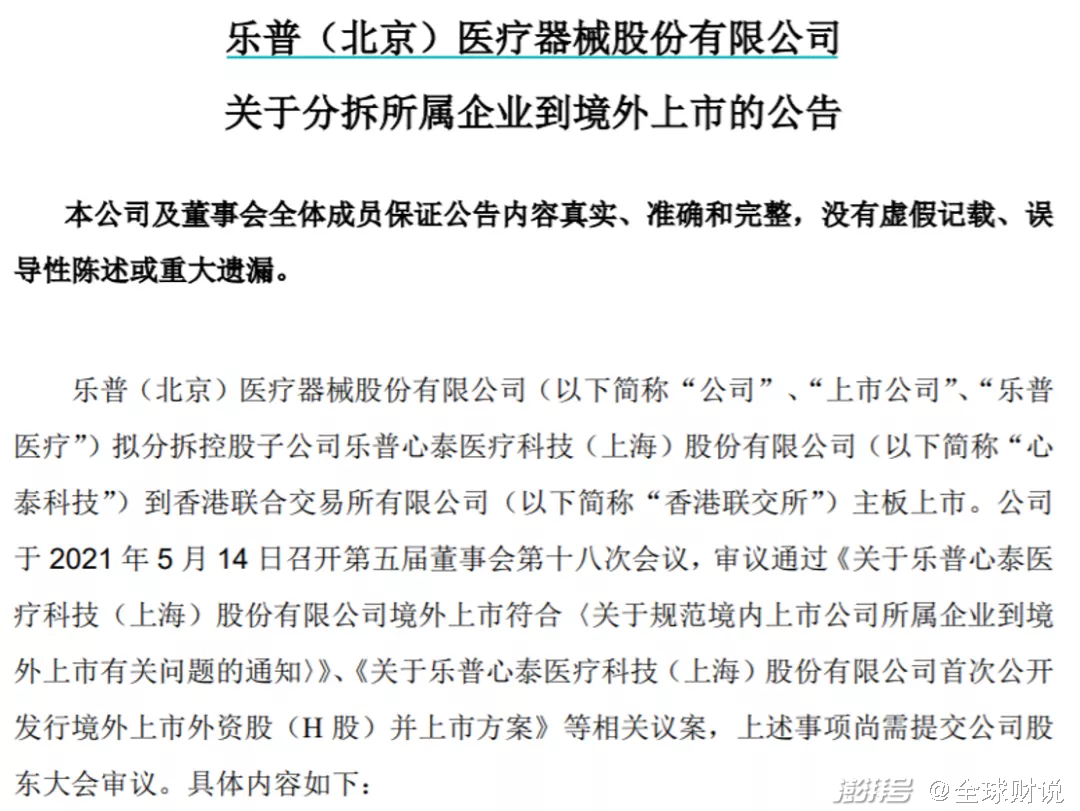

此外,就在5月14日晚間,樂普醫療發布公告稱,計劃分拆子公司心泰科技至港交所上市。

心泰科技主要從事結構性心臟病介入用醫療器械的研發、生產和商業化。目前核心產品包括處于臨床的主動脈瓣膜置換、處于臨床前階段的二尖瓣修復夾子。樂普醫療稱與心泰科技不存在業務細分領域的重疊和同業競爭。

圖片來源:樂普醫療公告

除分拆上市外,樂普醫療旗下參股公司也紛紛安排上市事宜。

2020年6月,樂普醫療參股公司圣諾生物申請科創板上市,證監會已于2021年4月27日同意其IPO注冊。

再往更早追溯,樂普醫療子公司樂普基因曾于2016年2月掛牌新三板,后于2019年1月終止掛牌。目前,有多家新三板摘牌公司轉戰港股市場,有業內人士認為樂普基因仍有重返資本市場的可能。

“瘋狂”并購是過度逐利?

上述可見,樂普醫療已然從創立初期的單一業務發展至心血管全產業鏈業務模式,而這背后是一系列的“瘋狂”并購案。

據相關數據統計,自2010年起,樂普醫療先后投資、并購了金帆醫學、新帥克、北京海合天科技等30余家公司,交易總作價超過60億元。

例如上文提到的樂普診斷,便是由2017年收購恩濟和后更名而來;樂普基因則是2014年收購的美健東創。

隨著不斷推進的大規模并購,樂普醫療自身的營業收入也由2010年的7.70億元快速“增肌”至2020年的80.39億元。

不過,上市公司的商譽便也水漲船高。

2020年,樂普醫療商譽為27.72億元,占總資產比重15.26%。同時,公司負債也持續居于高位,截至2020年末,樂普醫療包括短期借款、一年內到期的非流動負債、長期借款、應付債券在內的有息負債便已高達53.38億元。

當然,在頻繁并購下,樂普醫療斥重金購得的資產中也并非各個精品。

比如,樂普醫療于2014年收購的雅聯百得。

雅聯百得不僅業績多年持續低迷,甚至還上演被同一母公司旗下的樂普租賃告上法庭的“內訌”戲碼。彼時立下“被收購的第三年就IPO”的愿景已不復存在,生存都已成為問題。

對此,雅聯百得董事長曹永峰曾表示:“本來雅聯百得有著很好的發展前景,希望借助樂普醫療實現迅速發展,沒想到公司被棄置一旁,自己就像一不小心掉到了精心布置的陷阱中。”

那么,通過并購、然后擱置,甚至毀掉優質資產,樂普醫療是否存此“用心”我們無從知曉。但一定程度上可以窺得公司投資嚴謹性、對經營能力的考核存在漏洞,以及過分求快、過度逐利的浮躁心理一展無遺。

畢竟,對一家創新藥企來說,資本游戲適可而止,打磨核心產品呈現自身價值從而提升競爭力才是立根之本。

對于樂普醫療及一系列子公司的上市進程,《全球財說》也將會持續關注。

本文為澎湃號作者或機構在澎湃新聞上傳并發布,僅代表該作者或機構觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司